宏观经济方面,美国3月CPI能源同比转负、房租环比改善、超级核心服务通胀降温。美国23年3月季调后CPI同比回落至5%,低于预期5.1%和前值6%;CPI环比回落0.3个百分点至0.1%,低于预期0.2%;但核心CPI同比回升0.1个百分点至5.6%,符合预期;核心CPI环比0.4%,低于前值0.5%,符合预期。分项来看,燃油的基数效应带动能源分项同比转负,3月能源环比-3.5%,全部分项(电力、燃气、燃油)环比均为负值;在高基数的作用下,燃油同比降至-16.7%,拖累能源同比转负至-6.4%,带动整体通胀下台阶。房租以外的核心服务通胀同比本月下降近0.5%,为2020年5月以来最大降幅,环比继上月反弹后再次回落0.2%,为去年11月以来最大降幅,服务业的需求韧性可能有所松动。核心CPI同比有所反弹,主要为交通运输、教育通信分项拉动。展望看,信贷紧缩对加息的替代效应是当前观察联储政策的重要线索。

美国3月零售销售环比下降1%,创去年11月以来新低。美国3月零售销售环比-1%,低于预期-0.4%,前值为-0.2%。核心零售销售(扣除汽车和汽油)环比-0.3%,高于预期的-0.5%,前值为0%。分项看,非实体店零售、医疗个护、杂货店零售额环比涨幅领先,加油站为主要拖累,环比大幅回落5.46%(3月CPI燃油分项环比下行4.57%)。

美国4月密歇根大学消费者信心指数初值63.5;短期通胀预期升至4.6%。消费者信心指数初值63.5,市场预期和前值62。1年通胀预期由3.6%升至4.6%,5年通胀预期2.9%,与市场预期和前值一致。短期通胀的波动可能会继续,长期通胀将保持稳定。低收入消费者信心的上升被高收入消费者的信心下降所抵消,尽管消费者注意到耐用品和汽车的通胀有所缓解,但短期内对高通胀的预期不会改变。

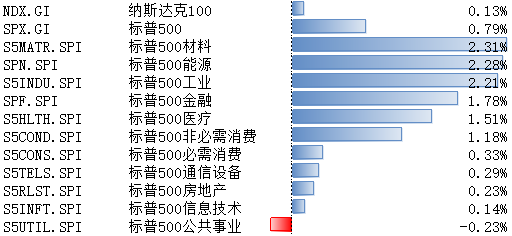

主要指数相关情况

上周,纳斯达克100指数整周上涨0.13%。标普500指数整周上涨0.79%,其覆盖的11个行业板块有10个上涨。其中,材料领涨2.31%,公共事业领跌0.23%。

美股:市场加息预期继续回升,截至4月15日,CME预期美联储5月加息25BP的概率进一步上升至78%,6月将利率维持在5%以上的概率高达82.7%。但市场仍预期年内有33.3%的概率降息50BP。考虑到美国经济数据的韧性和流动性风险的减退,美联储会于5月大概率继续加息25BP,但这也可能是本轮紧缩周期中美联储的最后一次加息。在这之后,美联储或进入观望期,联邦基金利率或将在5%以上的高位停留一段时间。拉开财报季帷幕的三家大行摩根大通、花旗和富国银行一季度收入和盈利均优于预期,贝莱德管理规模增长和每股盈余均超预期安抚了担心金融业的投资者。预计标普500成分股将有累计18%的公司于本周披露一季度财报,累计87%的公司于5月5日前披露,短期需持续关注美股季报盈利情况。

全球市场:股票转为流入,债券和货币基金继续流入;美股流入扩大,发达欧洲、日本与新兴延续流出。

跨资产:全球股票转为流入,债券和货币基金继续流入。上周全球股票型基金转为流入39.23亿美元(vs.上上周流出9.1亿美元);债券基金继续流入22.98亿美元(vs.上上周流入140.53亿美元);货币基金继续流入516.08亿美元(vs. 上上周流入877.94亿美元)。

跨市场:美股继续流入,发达欧洲、日本和新兴均继续流出。美股上周继续流入53.92亿美元(vs.上上周流入13.82亿美元),发达欧洲继续流出7.86亿美元(vs.上上周流出4.19亿美元),日本股市继续流出9.6亿美元(vs.上上周流出10.14亿美元),新兴市场继续流出2.15亿美元(vs.上上周流出3.81亿美元)。

美国内部,美股ETF基金流入73.26亿美元(vs.上上周流入11.33亿美元);美国高收益债流出6.29亿美元(vs.上上周流入39.19亿美元)。

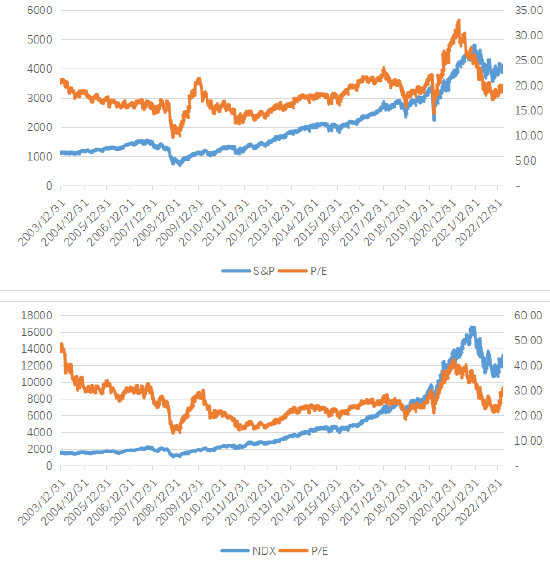

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股成长收益。也可以选择博时标普500ETF联接基金(A 050025 ,C 006075)。美国标普500指数是国际市场公认的美股风向标,覆盖美国11个行业500多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的80%。

博时纳斯达克100指数是国内跟踪美国纳斯达克100指数的产品。根据纳斯达克指数官网数据,在行业分布方面,信息技术行业占比为57.87%,是指数的主要组成部分,此外,在消费服务、消费品、医疗保健等行业均有分布。从指数前十大个股来看,均为优质的高科技型企业。

免责声明:

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。

本报告中的数据出处若未加特别说明,均来自Wind,日期截至2023年4月14日。

本报告版权归博时基金管理有限公司所有。

投资有风险,请谨慎选择。

风险提示:基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品,博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。

特有风险提示:本产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。