炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:环球老虎财经app

“蛰伏”了两年多的平安以寿险改革迎来拐点的身份归来。从这份“厚实”的一季报来看,平安的负债端已实现“涅槃”,资产端在利率环境、权益市场和地产政策持续改善的“三重buff”下,同样值得期待。“资负”共振下,平安有望迎来价值重塑。

4月27日,A、H股保险板块高开高走,其中中国平安作为头雁,以涨停领涨行业,A股市值逼近9300亿元。

而市场之所以给如此积极的反馈,离不开其亮眼的一季报业绩。一季度,平安实现营业收入2537.78亿元,同比增长30.8%;归母净利润达到383.52亿元,同比大增48.9%;年化ROE提升至18.8%。

这份一季报,宣告了平安寿险改革迎来曙光。广发证券在研报中表示,平安一季报新业务价值及利润超预期增长,展望未来,预计半年报价值增速较Q1扩大,有望达到两位数增长。

内外驱动,负债端实现“涅槃”

商业银行以资产端为核心,保险公司则以负债端为核心。负债端对于保险而言,是其立身之本。

险企如果没有负债端的浇灌,如同无根之木。因此,当一家险企在面对经济周期的波动时,负债端的韧性便成为其傲立同行的“砝码”。

近年来,地缘冲突不断,世界经济周期紊乱,再加上整个寿险行业红利的“消退”,平安的寿险改革一直处于艰难行进中。

不过,曙光已现。2023年一季度,平安的寿险及健康险业务归母净利润达到250亿元,同比增长104.5%。与此同时,平安结束了寿险及健康险个人新业务保费收入下滑的趋势,转为正增长。一季度新业务价值的首年保费655亿,同比27.9%。

令人欣喜的是,新业务价值同样实现正增长。而新业务价值反映的是一家寿险公司经营能力强弱和业务拓展销售水平高低的核心指标。

平安一季度寿险及健康险新业务价值同比增长8.8%至137.02亿元。若去年第一季度新业务价值采用年底假设及方法重述,2023年第一季度新业务价值同比上升21.1%。

而平安之所以能够在负债端实现“涅槃”,离不开内外驱动。

首先是内力,自2018年寿险改革以来,平安集团一直稳步推进“4渠道+3产品”战略。

渠道方面,代理人渠道作为平安渠道改革的重心,截止今年3月底,平安的个人寿险销售代理人数量降低至40.4万,相比去年同期降低了9.2%。

虽然代理人数量在下滑,但“优+”人员的增多使得人均新业务价值不断上升,一季报中,代理人渠道的新业务价值实现了正增长。

除了代理人渠道,其它渠道表现同样亮眼。一季报显示,银保、社区网格及其他等渠道在平安寿险新业务价值中占比16.9%,同比上升5.4个百分点。其中银保渠道成为“最靓的仔”,一季度平安银行代理保险收入达13.18亿元,同比增长84%,新业务内含价值NBEV超同期3倍。

产品方面,“十四五”时期,人口老龄化程度进一步加深已成定局。积极应对人口老龄化已上升为国家发展的重大战略。针对未来我国老龄化的新形势、新特点和新要求,2021年年初,我国民政部明确提出“大力发展‘养老+’新业态,推进养老事业产业协同发展”的现实要求。

而“养老+金融”的模式不仅可以发挥风险保障优势,还能起到合理配置社会资源的作用。

保险业作为社会的“稳定器”,平安将自身发展融入到国家战略中,打造了“保险+健康管理”、“保险+高端养老”及“保险+居家养老”三大产品服务线。

其中,居家养老是平安“产品+服务”战略创新发展过程中的关键一步。2021年3月,平安正式成立居家养老项目组;同年10月启动深圳、南京服务试点,迎来首批试点服务体验官。2022年3月,居家养老模式完成八大场景、254项服务上线准备;同年9月,对外发布居家养老服务品牌“平安管家”。

经过一年的持续打磨,平安居家养老在周年之际交出了一份可喜的答卷。目前,平安居家养老服务已推出十大场景、超500项服务,覆盖47个城市,超1万名体验官开启居家养老服务体验,超4万名客户获得居家养老权益。上海颐年城项目也于2023年2月正式对外发布。

其次是外力,2023年一季度,防疫政策的优化推动了销售场景的恢复,代理人接触客户的方式变多,包括线下一对一展业、产品说明会、养老社区参观活动等,而这些面对面的沟通均有利于提升销售成功率。

此外,居民储蓄意愿高涨而保险产品相对于低利率的存款显然有竞争优势。数据显示,2023年,3月末人民币存款余额273.91万亿元,同比增长12.7%,增速分别比上月末和上年同期高0.3个和2.7个百分点。其中,住户存款余额与企业存款余额分别大幅增加2.9万亿元与2.6万亿元。

在此背景下,保险储蓄类产品凭借提供长期、安全、稳定的投资回报迎合居民的需求,因此个险渠道和银保渠道储蓄类产品销售较为旺盛,推动新单保费增长。

平安负债端的“涅槃”也得到多家券商的肯定,其中招商证券在研报中表示,平安寿险负债端全面复苏,反转趋势明确。

向利差要利润

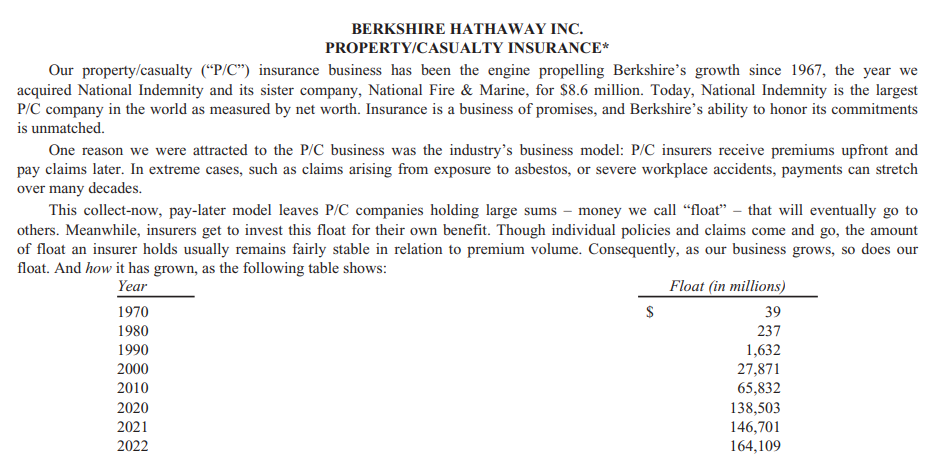

保险公司的利润主要来自“三差”——死差、费差、利差,死差和费差考验的是保险公司业务运营能力和管理效率,利差则考验的是资产端的投资能力。

对于保险公司而言,经营就像两轮车,一个轮子是负债,另一个轮子是资产。资产端的高收益与负债端的低成本,是保证其盈利缺一不可的两个轮子。

2023年一季度,平安归母净利润为383.5亿元,同比+48.9%,主要是权益市场的回暖推动总投资收益率的提升。

公司一季度年化净/总投资收益率分别为3.1%/3.3%,同比-0.2pt/+1.0pt,作为对比,截至一季度末沪深300和上证指数分别上涨4.2%、5.0%,相较去年同期显著改善(22Q1沪深300和上证指数分别下跌14.1%、10.5%)。

权益市场的走强只是平安资产端的一重利好,而房地产行业支持政策的出台和十年期国债收益率稳步向上则与权益市场形成“三重利好”共振。

2022年11月,金融组合拳“稳楼市”政策密集发布(如央行就房地产融资等方面提出的“金融16条”、证监会发布支持房地产市场5项措施等),监管部门先后向房地产业射出“三支箭”,即分别在银行信贷、债券融资、股权融资等方面给予支持。“三支箭”陆续落地对房企融资环境的边际改善起到重要作用,也为房地产行业的复苏和稳健发展注入强大信心。

而地产板块预期走强将显著降低保险资产端信用风险敞口,为险资贡献向上的收益弹性。一是优质房企长期股权投资或将有助于险企进行资产负债匹配,降低久期错配风险;二是有望减轻非标资产端“优质资产荒”影响,提升相关优质非标和另类资产供给;三是有望加大优质投资性房地产资产供给,满足偿二代下更加严格的认定标准,提升险企多元化投资能力。

此外,随着国内宏观经济复苏预期提升,市场利率开始企稳回升。2022年以来我国十年期国债收益率一直围绕2.8%中枢上下浮动,最低时达到2.62%。当前10年国债收益率已回升至2.9%左右,对保险投资端形成向上支撑,从经济增长、通胀、汇率等方面看,未来仍有进一步上行空间。

值得注意的是,即便经历了2020至2022年十年期国债利率处于低位的“至暗”时刻,平安过去10年的平均综合投资收益率依然达到5.7%,远超长期精算回报假设5%的水平,投资能力经受住了时间的考验。

当下,在利率环境、权益市场和地产政策持续改善的“三重buff”下,平安资产端的利润或将汩汩而来。

平安迎“价值重塑”

平安从诞生之日起,就时刻处在求生存、求发展的强烈危机之中。

无论在战略层,还是执行层,危机感总是变成“创新精神”的燃料浇灌着这家险企龙头,使其不断积蓄势能,成为市值最高的险企。

而这份势能通过内含价值不断向外“发散”。2015年,彼时平安集团的内含价值仅为3297亿元,截至2022年12月31日,集团内含价值14238亿,十年间增长了3.3倍。

蓄势的同时也在持续不断回馈给股东。数据显示,2013年以来,中国平安累计分红21次,分红总额(A+H)超2700亿元。2022年,平安再次提升派息率,全年股息为每股现金2.42元,同比增长1.7%。

即便在内生增长和回馈股东方面位于行业“翘楚”,但仍免不了受行业“周期”的影响。

过去两年,平安在资本市场的表现较为低迷。而造成这一局面的除了外部环境,其自身的改革也有所影响。

不过一时的深蹲显然是为了跳的更高。在当下资产端和负债端共振的形势下,资本市场已经给出了积极的响应。股价在一季报出来后迎来涨停,而这是其自2015年以来的首个涨停。

站在当下看未来,不管是综合金融加医疗生态圈的创新,还是寿险改革的曙光已现,中国平安正迎来价值重塑。