[农产品]

粕类:优良率支撑美豆行情,豆粕偏强

【现货市场】

昨日油厂豆粕报价稳中下调,其中沿海区域油厂主流报价在3900元/吨-4000元/吨,其中天津3900元/吨跌50元/吨,山东报价3900元/吨跌40元/吨,江苏报价3920元/吨跌10元/吨,广东报价4000元/吨持稳。

全国主要油厂豆粕成交20.05万吨,较上一交易日减少9.79万吨,其中现货成交15.05万吨,远月基差成交5万吨。开机方面,昨日全国123家油厂开机率下降至55.57%,昨日全国111家油厂开机率魏58.21%。

【基本面消息】

巴西对外贸易秘书处(Secex)公布的出口数据显示,巴西6月前四周出口大豆1147.31万吨,日均出口量为71.71万吨,较上年6月全月的日均出口量47.57万吨增加51%。上年6月全月出口量为998.98万吨。

每周作物生长报告称,截至2023年6月25日当周,美国大豆优良率为51%,一如市场预期的51%,前一周为54%,上年同期为65%.主要产区错过了急需的降雨,大豆优良率创下1988年以来同期最低水平,当年遭受了历史性的干旱。

周度出口检验报告显示,截至2023年6月22日当周,美国大豆出口检验量为141,158吨,此前市场预估为125,000-300,000吨,前一周修正后为179,548吨,初值为185,184吨当周,对中国大陆的大豆出口检验量为6,172吨,占出口检验总量的4.37%。

测数据显示,截止到2023年第25周末,国内豆粕库存量为73.4万吨,较上周的61.0万吨增加12.4万吨,环比增加20.31%;合同量为269.2万吨,较上周的324.4万吨减少55.2万吨,环比下降17.01%。

监测数据显示,截止到2023年第25周末,国内进口大豆库存总量为514.8万吨,较上周的545.8万吨减少31.0万吨,去年同期为611.7万吨,五周平均为503.2万吨。

监测数据显示截止到上周末,美国对华累装运约6万吨,巴西对华装运约725万吨,阿根廷则装运了18万吨。三大主产国累计装运744万吨。根据数据显示,预计8月到港量在810-820万吨。我们根据装船量会及时修正到港预估情况。

【行情展望】

美豆优良率低位,市场处于天气炒作期。巴西大豆丰产对中国大豆进口成本构成打压,大豆到港量巨大,中国豆粕有供应压力,但下游豆粕库存低位,豆粕也有支撑。关注月末美国农业部发布的季度库存数据和种植面积报告数据,本周豆粕2309关注在3850元一带的压力。

生猪:现货缺乏有效提振,盘面收升水

【现货情况】

昨日现货延续下跌,全国均价13.78元/公斤,较昨日下跌0.15元/公斤,其中河南均价为13.76元/公斤,较昨日下跌0.14元/公斤;辽宁均价为13.55元/公斤,较昨日下跌0.25元/公斤;四川均价为13.4元/公斤,较昨日下跌0.1元/公斤;广东均价为14.8元/公斤,较昨日下跌0.2元/公斤。

【市场数据】

涌益咨询监测,

截至6月24日当周,自繁自养养殖利润均值为-120.49元/头,上周为-138.65元/头;外购仔猪育肥为-267.17元/头,上周为-284.98元/头;放养利润为-490.81元/头,上周为-508.12元/头。

当周15KG仔猪市场销售均价为502元/头,较上周环比下降1.18%,当周50KG二元母猪市场均价为1614元/头,较上周环比下降0.49%。

当周全国平均出栏体重为120.89公斤,周环比降幅0.31%,月环比降幅0.81%,年同比降幅3.72%。

【行情展望】

端午节后需求缩量明显,尽管散户有抗价情绪,但终端承接不足,猪价再度承压。

6、7月出栏下滑,体重偏向下行,现货继续下行空间不大。但需求不振,上方空间同样受限。当前09合约升水仍然较多。盘面操作上来说,在现货缺乏有效提振的前提下,盘面大概率继续收升水。

玉米:渠道库存低位,贸易商挺价提振行情

【现货价格】

6月27日,东北三省及内蒙主流报价2610-2720元/吨,局部较节前上涨10-30元/吨;华北黄淮主流报价2760-2830元/吨,局部较昨日上涨10-20元/吨。港口价格方面,鲅鱼圈(容680-730/14.5-15%水)平舱价2760-2780元/吨,较昨日上涨10元/吨;锦州港(15%水/容重680-720)平舱价2760-2780元/吨,较昨日上涨10元/吨;蛇口港散粮玉米成交价2870元/吨,较昨日持平。一等玉米装箱进港2810-2830元/吨,二等新玉米平仓2760-2780元/吨,较昨日上涨10-20元/吨。

【基本面消息】

截至6月23日,广东港内贸玉米库存共计27.6万吨,较上周增加5.6万吨;外贸库存50.4万吨,较上周减少3万吨;进口高粱34.3万吨,较上周增加0.7万吨;进口大麦47.8万吨,较上周减少4万吨。

美国农业部发布的全国作物进展周报显示,目前美国玉米优良率显著下降,超过了业内预期的降幅。在占到全国玉米播种面积92%的18个州,截至6月18日(周日),美国玉米出苗率达到96%,上周93%,去年同期94%,五年同期均值94%。美国玉米评级优良的比例为55%,低于一周前的61%,去年同期70%。报告出台前分析师预计玉米优良率为58%,预测范围从56到59%。

【行情展望】

国内现货方面,市场库存持续下降,贸易商流通库存减少,深加工门前到车减少,而终端需求不差的前提下,贸易商环节存惜售情绪,玉米价格持续走势偏强,阶段性预计涨势将延续,但需谨慎追高,关注2750附近压力。

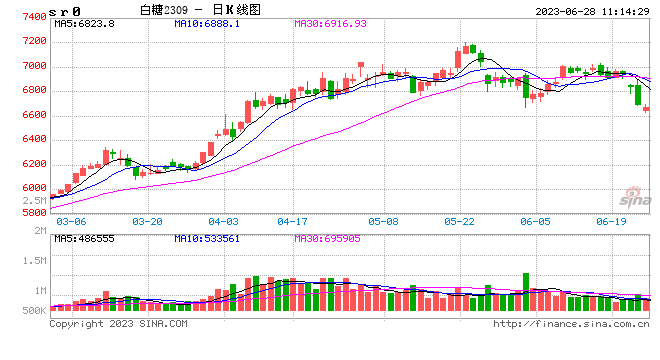

白糖:原糖跌破关键支撑位,国内价格大概率受影响

【行情分析】

隔夜原糖继续走弱,巴西6月天气表现良好,收割进度顺利,引发市场对于供应逐步宽松的担忧,不过目前厄尔尼诺基本已经确认,天气将对市场带来诸多不确定性。预计原糖将维持震荡偏弱,价格有可能进一步回落至22美分/磅附近。5月进口4万吨,国内库存降至新低位,高基差支撑市场价格,目前现货下游贸易商拿货谨慎,市场阶段性消化前期采购库存。且预拌粉,替代等额外糖源增加有限。不过受外盘影响,国内糖市或维持高位震荡偏弱格局。

【基本面消息】

国际方面:

5月下半月,巴西中南部地区甘蔗入榨量为4619.1万吨,较去年同期的4379.2万吨增加了239.9万吨,同比增幅达5.48%;甘蔗ATR为135.22kg/吨,较去年同期的128.72kg/吨增加了6.5kg/吨;制糖比为48.76%,较去年同期的43.17%增加了5.59%;产乙醇20.84亿升,较去年同期的20.36亿升增加了0.48亿升,同比增幅达2.35%;产糖量为290.2万吨,较去年同期的231.8万吨增加了58.4万吨,同比增幅达25.16%。

印度糖厂协会(ISMA)预计印度2022/23榨季产糖量为3280万吨,较此前预估减少3.5%。下调产量预测理由是主要产区的不利天气条件导致甘蔗产量下降。

国内方面:

海关总署公布数据显示,2023年5月我国进口食糖4万吨,同比减少22.2万吨,降幅84.73%。2023年1-5月累计进口食糖106.11万吨,同比减少56.24万吨,降幅34.64%。2022/23榨季截至5月累计进口食糖283.31万吨,同比减少62.01万吨,降幅17.96%。

海关总署公布的数据显示,5月我国税则号170290项下三类商品进口14.53万吨,同比增加3.71万吨,增幅34.29%,增幅收缓。2023年1-5月累计进口税则号170290项下三类商品63.5万吨,同比增加17.2万吨,增幅37.09%。

【操作建议】观望

【评级】观望

棉花:宏观风险未彻底消除,关注新棉种植情况

【行情分析】

国内棉花商业库存持续消化,当前新疆棉花生长情况较为良好,但由于种植面积下降,产量减少预期依旧强烈,支撑棉花期货、现货价格。从需求端来看,纺织淡季深入,纱厂接单情况不佳,部分工厂纱线库存积压,原料价格较为坚挺,采购不积极。但供应端2023年度新疆棉减产预期及抢收预期仍为完全退却。综上,短期棉价或宽幅区间震荡,中长期偏强预期不变。

【基本面消息】

USDA: 截止6月18号,美棉15个棉花主要种植州棉花种植率为89%,周环比增8个百分点,较上周增速略放缓;去年同期水平为95%,较去年同期慢6个百分点;近五年同期平均水平在94%,较近五年同期平均水平慢5个百分点,德州方面种植进度周增12个百分点达到84%,同比慢11个百分点。

USDA:截至6月8日当周,2022/23美陆地棉周度签约2.24万吨,周降79%,较前四周平均水平降61%,其中中国签约1.6万吨,孟加拉签约0.27万吨;2023/24周签约1.49万吨,其中中国签约1.45万吨;2022/23美陆地棉出口装运5.55吨,周降23%,较前四周平均水平降19%,其中土耳其1.45万吨,越南0.89万吨。

国内方面:

截至6月27日,郑棉注册仓单13627张,较上一交易日减少129张;有效预报627张,较上一交易日减少3张,仓单及预报总量14254张,折合棉花57.02万吨。

6月27日,全国3128皮棉到厂均价17092元/吨,下跌26元/吨;全国环锭纺32s纯棉纱环锭纺主流报价24501元/吨,持平;纺纱利润为699.8元/吨,增加28.6元/吨。郑棉探底小幅回升,纺企反馈多为询价压价,实单议价延续弱势,下游采购刚需为主,在机生产以老客户为主,纺纱即期利润不足。

【操作建议】逢低做多

【评级】中性

鸡蛋:现货有再度走弱可能

【现货市场】

6月27日全国鸡蛋价格以稳为主,主产区鸡蛋均价为3.99元/斤,较昨日价格持平。货源供应稳定,市场消化一般。

【供应方面】

后期新开产蛋鸡数量陆续增多,且淘汰鸡出栏量呈减少趋势,但由于高温天气下蛋鸡产蛋率下降,鸡蛋供应或难有明显增加,供应方面维持稳定。

【需求方面】

受高温高湿天气影响,市场流通一般,端午后下游补货,但产区外发有限,各环节多维持低位库存,采购谨慎,预计本周鸡蛋需求量仍低位整理。

【价格展望】

受梅雨季节影响,市场整体交投气氛仍谨慎,随着蛋价降至相对低位,养殖单位低价惜售情绪渐浓,短线蛋价或止跌走稳,若端午后有逢低补货,预计后期蛋价有低位反弹的可能,但动力有限,涨幅不大。

油脂:美盘豆油回升,偏多参与

【现货市场】

现货方面,昨日豆油现货价格随盘波动,基差偏弱。江苏张家港地区贸易商一级豆油现货价格8070元/吨,较上日下跌10元,江苏地区豆油6月现货基差最低报2309+350。广东广州港地区24度棕榈油现货价格7406元/吨,较上日上涨34元,广东地区工厂6月基差最低报2309+250。

【基本面消息】

南部半岛棕榈油压榨商协会(SPPOMA)最新发布的数据显示,2023年6月1-25日马来西亚棕榈油产量环比增加0.20%。油棕鲜果串单产环比增加0.75%,出油率环比下降0.11%。

船运调查机构ITS发布的数据显示,马来西亚6月1-25日棕榈油产品出口量为897,180吨,较上月同期的982,605吨下降8.7%。

独立检验公司Amspec发布的数据显示,马来西亚6月1-25日棕榈油产品出口量为891,361吨,较上月同期的933,615吨下降4.5%。

监测数据显示,截止到2023年第25周末,国内三大食用油库存总量为206.47万吨,周度增加2.73万吨,环比增加1.34%,同比增加41.96%。其中豆油库存为108.72万吨,周度增加3.97万吨,环比增加3.79%,同比增加4.98%;食用棕油库存为38.43万吨,周度下降2.27万吨,环比下降5.58%,同比增加106.28%;菜油库存为59.32万吨,周度增加1.03万吨,环比增加1.77%,同比增加155.03%。

【行情展望】

周末USDA季度报告即将发布,市场预计种植面积预估将被上调,美豆优良率下调至51%,但天气预计好转,油强粕弱格局明显,美盘豆油走势偏强,中秋备货快要到来,建议油脂多单轻仓持有。

花生:花生期货跟随油脂价格波动

【现货市场】

昨日国内花生价格平稳运行。吉林产区走货略有好转,多数产区多议价成交。贸易商收购量有限,消化手中库存。港口进口米约3万吨左右,整体质量各有差异,成交区间在10400-10550元/吨,贸易商出货意愿增加。目前河南白沙通货米报价12400元/吨,东北白沙通货米12400元/吨,大花生产区基本收尾,零星货源交易。 油料米方面,油厂到货量有限,实际成交量已有明显减少 。

花生油进入传统需求淡季,油厂销售量有限,花生油价格偏弱运行。目前,国内一级普通花生油报价14800元/吨。花生油成交量有限,实际成交可议价;小榨浓香型花生油市场主流报价为16800元/吨,观望心理明显。

副产品方面,目前是国内进口大豆到港高峰期,油厂开机率维持较好水平,而市场观望气氛加深,终端买货积极性不高,豆粕累库进度加快。近期需继续关注美国大豆产区的天气状况,以及月底公布的美豆面积与库存报告。粕类期货市场进入宽幅震荡阶段,注意控制仓位降低风险。 花生粕报价延续稳态,报价3800-4000元/吨。

【行情展望】

产区余粮见底,下游市场需求偏弱,以随购随销为主,花生期货短期跟随油脂价格走势,花生期货2311合约关注10000元一带的压力。

红枣:红枣消费处于淡季

【现货市场】

新疆产区新季灰枣当前长势相对正常,对于产量判断为时尚早,仍有部分枣树正在进行环割,一般环割后 15 天进入生理落果期,产量初步预判需在生理落果后定夺,关注温度变化、给水、生理落果、坐果等情况。

河北市场昨日到货等外、成品均有,参考一级价格8.60元/公斤,看货采购客商较少,成交一般。广州如意坊市场昨日到货1车,参考超特12.80元/公斤,特级价格10.70-12.30元/公斤,部分冷库货开始出货,端午后刚需补货为主,成交情况尚可。河南市场价格暂稳,走货清淡,下游刚需拿货为主。

【行情展望】

销区市场货源充足,进入淡季天气转热,时令鲜果抢占市场份额,干制品消化速度放缓,预计现货价格稳中小幅波动。红枣期货2309关注在10400元一带的压力。

苹果:夏季时令水果对苹果销售有冲击

【现货市场】

产区库存富士交易平稳,冷库发货基本以固定渠道客商发自有货源为主,部分货源不足的客商挑拣补货,存货商卖货积极性整体尚可,一般货随行交易,好货价格相对稳定,主流行情变化不大。山东栖霞产区交易平稳,部分客商继续挑拣合适货源采购,购销随行进行,但受货源质量参差不齐影响,实际交易以质论价为主。当前库存果农纸袋富士80#以上一二级条纹价格在4.20-4.80元/斤,片红价格在3.80-4.20元/斤;库存客商纸袋富士80#以上一二级条纹价格在5.00-5.50元/斤,片红价格在4.20-4.50元/斤。

【行情展望】

夏季时令水果对苹果销售有冲击,客商继续按需补货,库存处于偏低水平,一般货随着货源质量以及存货商出货意愿而偏弱运行,苹果期货2310关注在8750元一带的压力。

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!