美国股市正逼近历史高点,美国企业的盈利前景越来越乐观。现在,投资者正在观望美联储是否会破坏市场的牛市行情。

智通财经注意到,有迹象显示,通胀压力终于开始消退,历史上一直看涨的情况也开始出现,但标普500指数目前仅比历史高点低5.4%。这样的背景加大了本周至关重要的美联储会议的风险,经济学家们仍在争论今年是否会出现衰退。

当然,危险在于,劳动力市场的弹性促使政策制定者在本周预期的加息之后发出进一步紧缩的信号,从而危及华尔街的盈利预期,尤其是对今年上涨的关键科技股的盈利预测。

Ned Davis Research首席美国策略师Ed Clissold表示,“风险在于,美联储是否感到有必要重新加快紧缩周期。”“如果是这样的话,它最终可能会成为每个人都在寻找的政策错误。”

投资者正从两个方面为本周的大交易做准备。标普500指数成份股中约有170家公司(约占该指数市值的40%)计划公布业绩,其中包括领头羊微软(MSFT.US)、Meta 平台(META.US)和谷歌母公司Alphabet(GOOGL.US)。

然而,周三可能是决定性的,美联储预计将把基准利率上调至22年高点,随后是主席鲍威尔的新闻发布会。这位美联储主席可能倾向于再次加息的可能性,这种情况可能会给经济增长踩下刹车,并颠覆牛市。

Frank Value Fund的投资组合经理Brian Frank表示,“我做了防御性的定位,因为我仍然认为我们正走向衰退。”他建议投资者买入遭受重创的能源和公用事业股。“经济衰退往往会让所有人措手不及,因为人们先是否认经济衰退,称其为‘软着陆’,然后我们就以经济衰退告终。”

住房市场回暖

但在22V Research创始人Dennis DeBusschere看来,房地产市场走强的迹象反驳了看空者的观点。

7月份,美国房屋建筑商信心升至13个月以来的最高水平。对于等待本周公布第二季度国内生产总值(GDP)初值的投资者来说,这是个好消息。

DeBusschere在一份报告中写道,“对利率最敏感的房地产行业已经企稳,并(鉴于去年房地产市场的巨大拖累)支撑着GDP增长。”“如果对利率最敏感的行业正在改善,那么很难依靠紧缩政策的滞后影响来证明看空观点是正确的。”

一项调查显示,GDP报告预计将显示上季度经济年增长率为1.8%,而此前的数据为2%。

本周五,交易员将密切关注就业成本指数和个人消费支出价格指数。就业成本指数是衡量工资和福利的广义指标,而个人消费支出价格指数是美联储青睐的通胀指标。这将有助于确定美联储是否会在9月份的会议上开始倾向于再次加息。

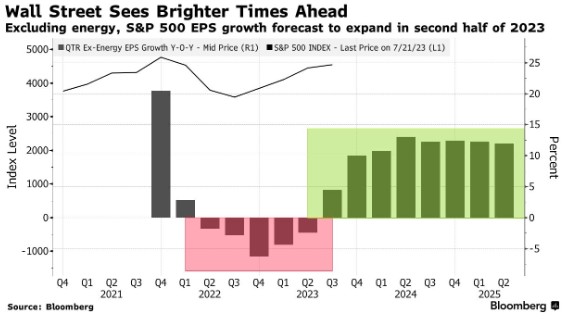

目前,投资者可以肯定的是,盈利前景在不断好转。数据显示,尽管标准普尔500指数成分股公司的利润预计将连续第三个季度下降,但在排除能源行业后,盈利正在改善。能源行业是标准普尔500指数成分股中唯一一个在2022年表现强劲的行业。BI数据显示,不考虑能源的利润增长预计将在今年下半年恢复。

BI首席股票策略师Gina Martin Adams表示,“与去年末股市反映的情况相比,企业盈利已大幅改善。”“把经济作为股市的预测工具被证明是一件非常冒险的事情。”