受“AI狂潮”拉动的科技巨头将接受业绩检验。

本周,受“AI狂潮”拉动的科技巨头将接受业绩检验。经历了去年的大幅加息,今年美股以猛烈的涨幅卷土重来,科技股几乎贡献了所有涨幅,一举推动标普500指数和纳指年内反弹近20%和40%。

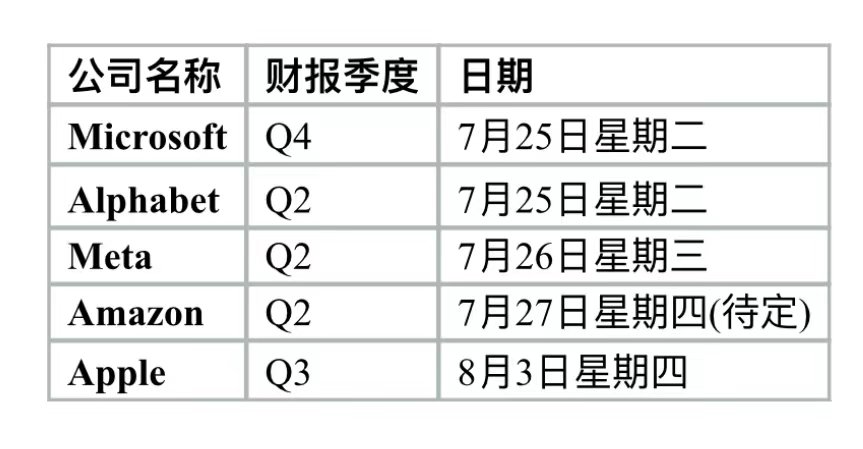

“科技七巨头”包括传统的五大科技股苹果、微软、谷歌母公司Alphabet、亚马逊和Meta,以及特斯拉和英伟达(财报需等到8月23日)。今年以来,上述七大科技股的总市值飙升超60%,高达11万亿美元。这一数字几乎是德国经济规模的3倍。

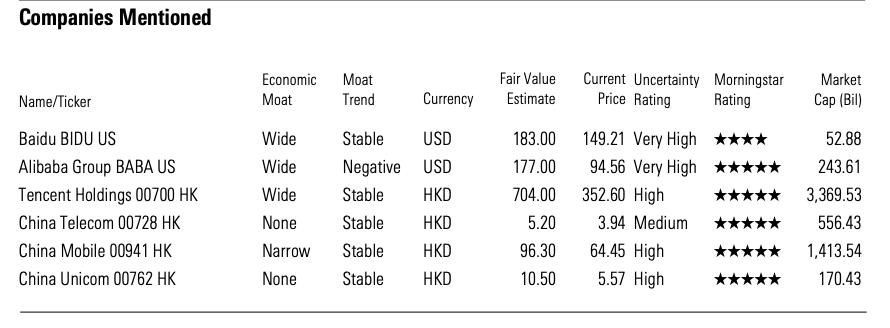

以BAT(百度、阿里巴巴、腾讯)为代表的中国互联网公司亦备受关注。高盛近期更是发布“Generative AI in China”(中国的生成式AI)主题报告,给予阿里、百度和腾讯买入评级,认为它们是关键的LLM(大语言模型)受益者,具有模型和基础设施层面的独特优势。不过,亦有机构持保留观点,例如,晨星认为百度和阿里估值暂时不会显著增加,估计生成式AI对这些公司核心业务的收入贡献仍相对较小。

海外科技巨头接受检验

当地时间7月20日,Netflix(奈飞)和Tesla(特斯拉)率先发布财报,然而结果却令人失望。Netflix的订阅者减少,虽然不如预期严重,但仍是负增长,股价下跌8%;特斯拉的股价也急剧下跌,早间跌幅一度达到6%。尽管收入和盈利超过预期,但由于利润率低于预期,“价格战”的影响预计还将扩大。利润压力将加大推动利用AI发展自动驾驶技术的压力,但投资者对短期前景感到担忧。

不过,正头戏本周才要上演。即将公布业绩的微软、Meta、谷歌、亚马逊等更受投资者关注,它们是受到本轮“AI狂潮”直接推动的科技股标的。

其实,最直接受益于AI“军备竞赛”的则是英伟达,但该公司的财报还要等到8月。去年11月上线的OpenAI热门聊天机器人ChatGPT是一个“顿悟时刻”,瞬间创造巨大需求,引发世界领先科技公司和初创企业之间的“军备竞赛”,它们都急于获得英伟达最强大的处理器H100。5月25日,英伟达财报就震撼市场,盘后暴涨30%,市值直逼“万亿”。数据中心业务的营收创历史新高,保持10%以上同比增速;游戏业务继续下滑,但收入较预期高13%。值得注意的事,在科技行业大环境不景气的背景下,英伟达对二季度营收的指引不降反增,同比增近33%。

相比之下,其他科技巨头业绩的“AI成色”几何,还有待检验。微软股价近期创下历史新高,凭借多元化的商业模式和在AI领域的领先地位,有可能成为本财报季的领头羊。

嘉盛集团资深分析师华纳(Joshua Warner)对记者表示,微软的盈利稳步增长,预计本季度调整后的每股收益将增长14.5%,达到2.55美元,为18个多月以来的最快增速;营收预计将增长6.9%,达到555亿美元。由于微软和OpenAI建立了合作,抢先在AI领域占据地位。此外,微软表示,新AI产品“Microsoft365Copilot”将向企业客户收取每位用户30美元。巴克莱银行对此表示,这一数字高于预期,并将其描述为“微软AI货币化的下一个重要步骤”。尽管价格不菲,但分析师仍看好需求,因为它有可能提高生产力。

对谷歌母公司Alphabet来说,2023年股价猛涨近40%,但由于严重依赖广告收入,再加上未能让市场相信AI是重大机遇而非威胁,公司表现一直逊于竞争对手。好消息是,成本压力温和,机构预期收入将实现连续两个季度加速增长,盈利也将在下跌一年后反弹,调整后每股收益预计将增长9.1%达1.32美元。收入预计增长4.4%,达到727亿美元。

有观点认为,Alphabet至今未能激发市场对AI前景的兴趣,是仍在考虑这项颠覆性技术对公司是巨大的机遇还是调整。微软恢复必应搜索引擎,并嵌入ChatGPT的新AI工具,相当于向谷歌宣战。AI的确给谷歌带来现实层面的风险,但Alphabet也是AI研究时间最长的公司之一。如今,Alphabet需证明能成为AI领域的领军者,还要让市场相信AI将成为助推发展的催化剂。最近,Alphabet将其DeepMind和Brain部门合并,解决安全问题。同时,在欧洲重新推出BardAI聊天机器人,并向巴西等国家推广。

对Meta而言,本季度也至关重要,需要确保实现2023年预估的亮眼业绩。华纳对记者表示,市场预期Meta将在18个月内首次实现盈利增长,第二季度的收入预计增长7.7%,达到311亿美元。企业广告支出下降不免拖累Meta,不过Meta新推出的Threads平台迎来腾飞。

去年开始,Meta率先开始裁员,是削减成本最积极的公司之一。当前成本增长速度预期将低于销售增速,创下两年来首次。因此,调整后的每股收益预期将增长18.5%至2.91美元。在AI方面,Meta正准备推出商业版AI模型,创建文本、图像和代码。Meta可以获得大量关键数据,为AI模型提供数据支持,助力公司在AI领域迎头赶上。

BAT的AI受益程度仍待观察

另一边,中国互联网巨头BAT普遍要到8月中旬才会公布财报,而它们的“AI成色”又如何?

高盛近期发布“Generative AI in China”主题报告,给予阿里、百度和腾讯买入评级。该机构提及,BAT是关键的LLM受益者,具有模型和基础设施层面的独特优势,拥有MaaS产品,而且是云服务的超大规模公司。基于2022年全年收入,阿里云在中国IaaS云收入规模方面位居第一,其次是腾讯云(阿里云的60%)和百度云(阿里云的25%)。

“鉴于规模优势和积累的计算能力,阿里仍然是我们的首选。对于其核心电商业务,我们认为生成式AI有潜力降低商家接入和营销的成本,并通过对话式搜索实现更加个性化的在线购物体验。”高盛表示。

此外,该机构认为百度也是重要的AI受益者,腾讯具备利用LLM为其微信生态系统提供广泛应用场景的优势。

不过,晨星方面则持有更审慎的态度。晨星近期发布了《中国基础人工智能产业早期展望》,报告强调百度和阿里的估值可能会逐步增加,但投资者应降低期望。

晨星股票分析师王凯对记者表示:“目前尚不清楚中国的监管以及中国的AI将如何实现盈利。但在目前的早期阶段,我们认为百度和阿里是从基础AI崛起中受益的关键公司。阿里和百度可以从增量客户群体中为云计算或广告业务带来增量收入,他们愿为提高运营效率的生成式AI付费。预期他们的消费者端用户或2C产品和服务的用户体验将得到改善,或带动收入增长。”

尽管如此,晨星不认为百度和阿里的估值会显著增加,主要原因有两个。首先,晨星估计生成式AI对这些公司核心业务的贡献相对较小。基础AI更多的是对现有核心竞争能力的补充增强,而不是独立业务。报告预计,对于阿里和百度,AI只会对现有公允价值分别增加4%和7%~9%;其次,其他互联网公司,例如腾讯和字节跳动,也可能在未来采用自有或第三方基础AI升级其产品和服务,这将增加竞争。此外,机构普遍认为,仍需要评估芯片限制或监管对AI产业发展进程的潜在影响,这可能会进一步稀释增量价值。