炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

因向不合格投资者销售产品,金融机构收到到监管处罚和投资者诉讼的情况,颇为常见。然而,这家百亿私募似乎有些“冤”:虽然完成了合格投资者认定,却因为“时间戳”,被判赔偿部分损失。

百亿私募索赔案

日前,北京金融法院公开披露了一起涉及私募机构的判决书。当事人张女士因购买北京中融鼎新投资管理有限公司(简称:中融鼎新)旗下产品踩雷,诉至法院要求赔偿损失。

事实上,中融鼎新这个名字,行家并不陌生。在《央企旗下百亿私募挂牌转让》一文中,行家就曾点评过中融国际信托有限公司(简称:中融信托)旗下的百亿私募深圳中融宝晟资产管理有限公司(简称:中融宝晟)。

而中融鼎新同样是中融信托旗下全资子公司,直接持有中融宝晟80%股权;由其间接参股的深圳市中融金盛股权投资基金(有限合伙)(简称:中融金盛)持有中融宝晟20%的股权。

中基协备案信息显示,中融鼎新成立于2011年12月,2015年1月完成备案。旗下存续产品31只,管理规模超过百亿。

中融宝晟法定代表人、董事长张东,早年任职于天同证券。他曾在中融国际担任总裁,并在中融鼎新、中融宝晟等关联私募交叉任职。也因为其金融机构背景,“免考”认定基金从业资格。

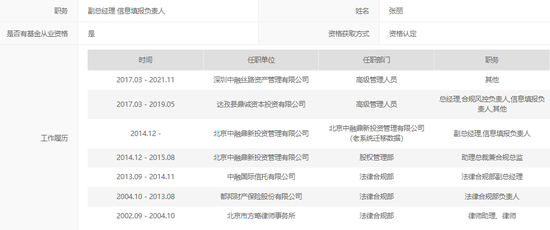

而同样以资格认定方式执业的副总经理张丽,在本案发生的时间点,担任职务为助理总裁兼合规负责人。

本次的案件,正是来自这家私募机构违反合规要求,在销售“中融鼎新-白羊新三板投资基金1号基金”(下称“白羊1号”)基金时,存在投资者适当性“瑕疵”。

曾踩雷中科招商

话说,2015年3月31日,张女士向中融鼎新转账101万元,汇款用途附言为:“认购白羊新三板1号100万元整”。多出来的1万元为认购费,这一费率还是比较正常的。

2015年4月19日,双方签订了《基金合同》,内容包含重要提示、风险揭示书、合格投资者承诺书、投资者告知书、基金的基本情况、当事人及权利义务、基金的投资、财产、收益分配、风险揭示、变更、终止、清算、违约责任等二十六节合同条款以及作为附件的基金账户申请与交易表、个人基金投资者风险承受能力调查问卷。张女士在风险揭示书、合格投资者承诺书、投资者告知书、基金账户申请与交易表、个人基金投资者风险承受能力调查问卷《中融鼎新-白羊新三板投资基金1号基金合同补充协议》(下称《补充协议》)上签字。

在基金合同的重要提示部分载明,本基金主要投资于全国中小企业股份转让系统(简称新三板)挂牌公司股票(含定向发行)、新三板做市交易的股票等高风险投资品种。

行家也很好奇,“白羊1号”究竟买了什么产品?这份合同倒是没有说。

从判决书来看,这只产品的底层资产,指向了中科招商投资管理集团股份有限公司(简称:中科招商)。

此前,行家在《摘牌,拍卖,红字提示,百亿私募“中科招商”为何如此》一文中,对这家曾经在新三板挂牌的百亿私募有过点评。

回想2015年3月20日,中科招商挂牌之际,一度引来追捧。不仅是数千名股东心目中的标杆企业,就连出走东方的王亚伟,也曾参与过其定增。巅峰时刻,其市值达到千亿,并且野心勃勃拟赴港上市。

仅过了两年,中科招商相继因为信披违规、资金占用等违规事项,被监管重罚。2017年12月26日,因不符合整改要求被强制摘牌项。彼时,中科招商的市值已经缩水99%。

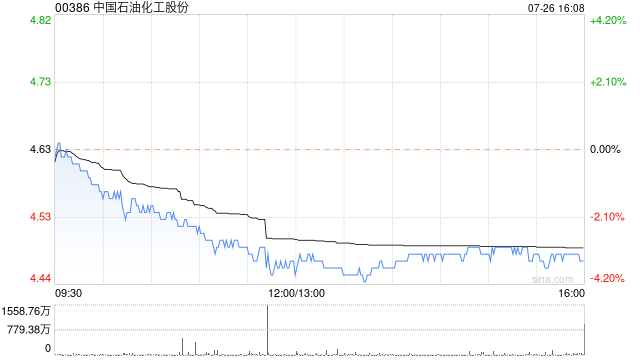

持有中科招商的“白羊1号”,也因此损失惨重。据中融鼎新发布于2022年10月10日的报告,截至2022年三季度末,份额净值为0.2015元,自成立以来净值增长率为-79.85%。

更重要的是,因中科招商的摘牌,导致“白羊1号”所持股票无法通过新三板市场卖出。

据前述季报披露,累计已退出基金份额2610万份,剩余存续基金份额为17990万份,“管理人持续寻求其他方式进行股票处置,该基金剩余存续份额尚未兑付”。

关键的时间节点

斥资百万买入,亏损八成,哪怕是李大霄的拥趸,都无法接受这样的表现。为此,张女士将中融鼎新诉至北京市东城区人民法院(简称:东城区法院),要求赔偿损失81万元。

经审理,东城区法院查明,本案存在“倒签合同”的情况。法院从实质角度认定,即使双方实际签署合同文本的日期在基金产品成立后,也应当以2015年3月31日即投资者实际履行合同之日作为《基金合同》成立的日期。

东城区法院进一步指出,案涉基金的推介和销售发生于2015年3月31日之前,至2015年4月3日,案涉基金已成立并通过托管账户向定增预交款项缴款账户进行了划款。而中融鼎新对张女士风险承受能力评估是在2015年4月19日才进行。

虽然经过评估,张女士符合案涉基金产品的合格投资者要求,但是中融鼎新“未及时进行投资者适当性评估的过失无法通过事后补充提供来弥补,其销售产品过程中的不当行为难以嗣后纠正”。即使投资者后续评估符合要求,或者充分认识风险并同意继续申购,都无法抵消中融鼎新公司未及时履行自身义务的过错。

东城区法院据此认为,中融鼎新在销售基金产品的过程中,“履行适当性义务不及时不全面,未能及时评估投资者风险承受能力即接受投资者认购基金产品,并在投资者认购基金产品前未能充分揭示投资风险”,存在一定过错。一审酌情判决,中融鼎新赔偿20万元,即本金的20%。

聚焦投资者适当性

中融鼎新不服一审判决,上诉至北京金融法院。在诉状中,提出张女士系为抢占“白羊1号”的份额而打款,已在基金合同签署前已经履行了适当性义务等主张。

北京金融法院二审认为,本案的争议焦点有三:一是案涉合同成立时间的认定,二是是否履行适当性义务,三是投资者损失的认定。

关于倒签合同,法院援引《中华人民共和国合同法》,认为尽管双方倒签合同的行为并不规范,但并不影响上述合同的成立和效力。

关于适当性义务,法院认为,中融鼎新至迟亦应当在“白羊1号”正式成立之前向投资者充分告知投资风险并完成投资者风险承受能力评估,却在迟至2015年4月19日才进行风险承受能力评估并确定其属于高风险承受能力投资者,明显晚于基金成立的时间,故中融鼎新存在在履行适当性义务上并不及时。

尽管张女士在评估时点符合案涉基金产品的合格投资者要求,但是该情况无法弥合中融鼎新在适当性义务履行方面的过错,故一审法院认为中融鼎新未尽适当性义务并无不妥。

而在投资者损失的认定方面,法院也表示,综合本案基金成立时间、风险评估时间等因素,中融鼎新虽然违反适当性义务,但“并未在实质上过度影响投资者在认购案涉基金方面的自主决定”,酌情赔偿两成本金并无不当。

为此,北京金融法院做出终审判决:驳回上诉,维持原判。

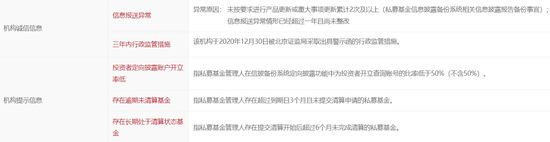

行家注意到,中基协对中融鼎新列示了多条红字提示,包括信息报送异常,北京证监局监管警示措施,投资者定向披露账户开立率低,存在逾期未清算基金,以及存在长期处于清算状态基金。而案涉的“白羊1号”,并没有显示为已清算。

呼吁卖者尽责

回想这起案件,一审和二审法院均反复提及了投资者适当性义务反复被提及。

《中华人民共和国证券投资基金法》第八十八条规定,非公开募集基金应当向合格投资者募集。这就要求基金募集机构在推介、销售基金产品的过程中必须履行了解客户及产品、合理推荐、客观提示风险、将适当的基金产品销售给适合的金融消费者等义务,即适当性义务,其具体内容应当以合同法、证券法、证券投资基金法、信托法等法律规定的基本原则和规范性文件作为主要依据。

而这一规定的实质是:要求卖方机构在实际募集基金之前的推介和销售阶段,及时完成对投资者适当性的评估并确定合格投资者,方可接受其认购。

简言之,卖者尽责,才能买者自负。

行家查看了今年以来涉及券商机构的处罚信息,至少有五份罚单明确提及违反投资者适当性义务,涉及五矿证券、英大证券和华西证券。

其中,五矿证券因部分产品估值调整不及时、未及时对产品风险等级进行评估、投资者适当性材料内容不全,暂停新增私募资产管理产品备案,总经理也被请去“喝茶”。

英大证券福州五四路证券营业部,因公开推荐私募资产管理产品,投资者适当性管理不到位等问题,被监管警示。

华西证券郑州经三路证券营业部,则是因为开户过程中对部分客户资产证明材料审核不审慎,导致投资者适当性制度执行不严格等问题,收到监管警示。

对致力于财富管理转型的券商来说,包括私募基金在内的金融产品销售,不仅是业绩增长的重要来源,更是提升江湖地位的独家秘诀。

而在积极展业的同时,对投资者适当性的要求,值得券商机构引以为戒。