俞杨烽Z0015361 (投资咨询) 封晓芬Z0017725(投资咨询)

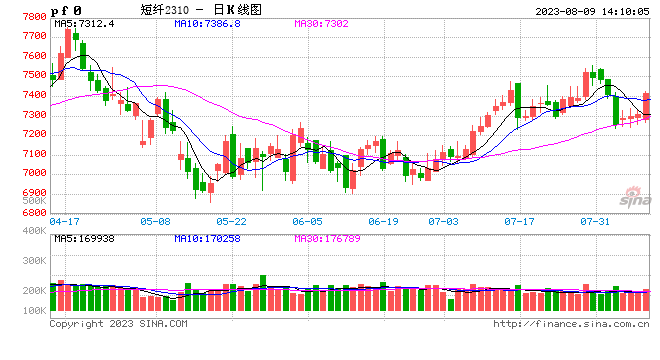

2023年7月份,涤纶短纤开工环比回升,需求依旧表现疲软,加工费下行,绝对价格在成本推动下走强,主力合约价格由7074元/吨上行至7514元/吨,月涨6.22%。

展望8月份,成本端,原料表现或偏强。原油延续减产而需求稳中有增,宏观向好,油价将延续震荡偏强走势。PTA供需面偏松,但是低加工费下,成本支撑明显。乙二醇装置检修和转产而需求维持稳定,供需预计紧平衡,叠加成本支撑,预计价格走强。供应端,暂无检修和重启计划,开工预计维持稳定,但新装置投产预期,产量将环比增加。需求端,需求预计震荡回升。随着旺季临近,内外贸订单询价打样将逐步增多,而纱线和坯布开工先抑后扬而成品将转为去库。纯涤纱成品呈现去库,开工亦将缓慢回升,对短纤的备货量有望回升。库存端,短纤供应将继续增加,下游虽然需求有改善预期,但库存预计仍维持相对高位,

综合来看,短纤供需双增,现货供应预计仍充足,但成本震荡偏强及宏观预期向好将推动短纤价格重心震荡上行,预计波动区间7200~7800元/吨。套利方面,基差和月差均无明显套利机会。风险提示:成本走弱及需求不及预期。

第一部分 行情回顾

2023年7月份,涤纶短纤开工环比回升,需求依旧表现疲软,加工费下行,绝对价格在成本推动下走强,主力合约价格由7074元/吨上行至7514元/吨,月涨6.22%。月内,洛阳石化重启,三房巷负荷提升,行业开工缓慢回升至86%。需求端,处于淡季终端订单有限,下游生产亏损,成品库存居高不下,对短纤需求谨慎。由于需求疲弱,成本转嫁不畅,加工费下滑至900元/吨附近,成本对价格的引导明显,短纤绝对价格跟随成本震荡上行。

第二部分 短纤成本分析

2.1 原油供需偏紧 油价走强

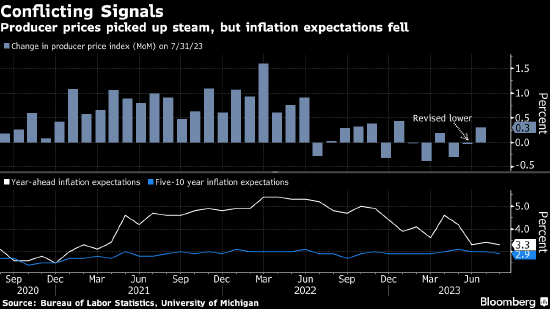

2023年7月,原油在减产支撑、用油旺季提振及美国加息预期缓和等因素作用下,价格持续上涨,布伦特原油涨至85美元/桶,WTI原油涨至81美元/桶,涨幅分别为13%和15%。具体来看,沙特将自愿减产100万桶/日延长至8月,俄罗斯7月出口比5月份减少了50万桶/日,利比亚第二大油田阶段性关闭。需求方面,美国夏季燃油消费高峰期,对原油需求旺盛,中国6月份原油进口总量为5206万吨,即1267万桶/日,同比增长45.3%,创下有记录以来的第二高月度进口量,预计7月进口量维持高位。宏观方面,美国经济数据好于预期,美联储7月加息后市场预计后续将停止加息,中国出台一系列经济刺激计划,宏观经济向好。

展望8月份,供应端,产量继续下降。沙特自愿减产100万桶/日延续至9月份,俄罗斯继续自愿减少石油供应,出口将减少30万桶/日。需求端,原油需求稳中有升。美国仍在夏季出行高峰期,对原油需求保持旺盛;中国在政策刺激下,经济有望继续改善。机构方面,花旗预计今年夏季原油价格将有所上涨,其中0-3 个月目标价为88 美元/桶,2023 年第三季度平均为83 美元/桶。花旗预计2023 年第四季度原油将下跌,预计布伦特原油价格平均为78 美元/桶,并预计2024 年平均为73 美元/桶。摩根大通预计布伦特原油价格将在第三季度末上涨至86 美元/桶,但预计随着库存将在2023 年第四季度和2024 年逐渐开始回升,价格将有所缓解。综合来看,原油延续减产而需求稳中有增,宏观向好,油价将延续震荡偏强走势。

2.2 PTA供需趋弱 成本支撑明显

2023年7月,PTA供需双增,现货流通充足,但是原油和PX价格持续走强及宏观情绪好转推动PTA价格上行,期货主力价格波动区间5600~6072元/吨,月度上涨9.56%。供应端,恒力石化、独山能源等装置检修,恒力惠州250万吨新装置投产,行业开工环比回升2个百分点左右,产量环比增加5%。需求端,下游开工维持高位,对PTA需求保持稳定。库存维持在300万吨附近,市场现货供应充足,而成本持续上涨,导致加工费被持续压缩至100元/吨以内,为今年以来最低值,绝对价格跟随成本波动。

展望8月份,供应端,新凤鸣、恒力石化、三房巷、新建中泰等装置计划重启,海南逸盛、盛虹等装置有检修预期,及新装置稳定运行,预计开工继续回升,产量增加。需求端,下游聚酯成品库存中性,检修装置计划重启及个别装置推迟检修,预计开工维持高位。供应增量大于需求,呈现累库趋势。成本端,原油供应减产、需求旺季及宏观压力缓解的背景下将维持偏强走势;PX供应预计增量明显,在成本支撑下价格延续偏强。综合来看,PTA供需面偏松,但是低加工费下,成本支撑明显。

2.3 乙二醇供需收紧 价格有望走强

2023年7月,乙二醇开工回升产量增加明显,进口到港大幅增加,下游聚酯开工高位和防冻液需求较好,需求稳中有增,港口呈现累库,但是成本持续抬升和宏观预期向好,使得乙二醇主力价格由3954元/吨上涨至4188元/吨,月涨幅5.79%。装置方面,月初多套装置重启开工率回升至57%,而后中科炼化、中海壳牌、三江化工、卫星化学等检修,导致开工回落至51%,但是月度整体开工环比回升6个百分点,产量增加明显。需求方面,聚酯开工维持高位,防冻液需求较好,总体需求稳中有增。港口库存方面,进口到港偏多而下游按需采购,库存小幅累积。乙二醇供需表现偏宽松,而由于原油和煤炭价格走强,在成本端支撑其价格上行。

展望8月份,成本端,原油有望延续震荡偏强,煤炭供需良好价格预计持稳。供应端,装置检修较多,并且部分装置转产,产量将收缩。需求端,下游聚酯负荷预计维持高位,防冻液进入旺季,对乙二醇需求维持稳定。综合来看,乙二醇装置检修和转产而需求维持稳定,供需预计紧平衡,叠加成本支撑,预计价格走强。

第三部分 涤纶短纤供应分析

3.1 涤纶短纤开工回升 加工费下行

2023年7月,装置继续重启,涤纶短纤开工率由82%上升至86%,上升4个百分点。期间,洛阳实华重启、三房巷部分提负荷、浙江东华重启、新拓新材220吨/天装置开启。

从涤纶短纤加工费来看,加工费由1100元/吨附近下降至950元/吨附近。月内原料持续走强而下游需求偏弱,导致成本难以顺畅转移,使得价格费下滑。

展望8月,暂无检修和重启计划,开工预计维持稳定。成本端预计维持偏强走势,而短纤供需将延续偏弱,因此加工费难有明显回升预期。

3.2 涤纶短纤产量增加

根据卓创数据,2023年7月,月度产量60.55万吨,环比增加6.70%,同比减少5.27%。

从装置动态来看,7月装置变动较少,洛阳实华重启、三房巷部分提负荷、浙江东华重启、新拓新材220吨/天装置开启。

展望8月,暂无检修和重启计划,开工预计维持稳定,但新装置投产预期,产量将环比增加。

表3-1 2022年涤纶短纤拟新建产能

企业名称

产能(万吨/年)

投产时间

产品

投产地址

宿迁逸达

30

2023年5月下旬

棉型

江苏宿迁

山东诚汇金

5

2023年4月

中空

山东东营

江苏新拓新材

30

2023年8月15日

常规短纤

江苏徐州

仪征化纤

23

2023年7月

13万吨低熔点、10万吨短纤

江苏扬州

总计

88

数据来源:CCF、隆众、卓创、方正中期期货研究院

第四部分 涤纶短纤需求分析

4.1纺织服装内需缓慢恢复 外需走弱

2023年前6月,国内服装鞋帽、纺织品类零售累计总额为6834亿元,同比增加12.80%。疫情防控放开后,国内经济逐步恢复,居民的服装纺织品消费缓慢恢复,另外受去年同期基数较低使得今年同比增加明显。出口金额1433.82亿美元,同比下降8.40%。细分来看,纺织品出口金额684亿美元,同比下降10.42%;服装出口金额749.82亿美元,同比下降5.90%。

4.2 织造订单不足 终端开工下行成品累库

从织造订单天数来看,7月份订单天数在7-8天窄幅震荡,同比下降4.5天。但是随着旺季临近,内外贸订单询价打样将逐步增多。

从终端的纱线和坯布的开工率和库存数据来看,纱线和坯布的开工率缓慢下移,截止7月28日,纱线开工率由57.2%下降至56%,坯布开工率由58%下降至56.4%。库存方面,纱线和坯布震荡累库,但库存压力总体尚好。纱线库存由24.6天上升至25.4天左右,处于历史同期中位。坯布库存由29.1天上升至30天。展望8月,由淡季向旺季过渡,预计纱线和坯布开工先抑后扬而成品将转为去库。

4.3 纯涤纱生产亏损成品去库缓慢 对短纤谨慎刚需

从短纤工厂产销率来看,7月份产销阶段性放量,周均产销率65%左右,环比下降2个百分点。7月短纤价格持续上涨,下游和中间贸易商阶段性补库后,表现为抵触高价,消耗原料库存为主。

纯涤纱企业开工维持在60%附近的低位运行。7月纯涤纱生产仍亏损并且成品库存高企,同时处于高温淡季,使得开工维持在六成左右的低位运行。但是,由于7月台风和降雨频繁,气温相对凉爽,减轻了企业进一步降负的压力。从加工费来看,纯涤纱加工费由3800元/吨继续下降至3700元/吨,理论亏损明显。

涤纱企业的原料库存由14.5天下降至10天。纯涤纱需求不济,生产亏损及成品库存高企,且原料短纤价格持续上涨,使得企业抵触高价,备货意愿下降,已消耗已有原料库存为主,导致原料库存量持续下降。企业在补货操作上总体上仍采用谨慎的刚需补货为主。

从涤纱成品库存来看,7月成品去库缓慢,由36.1天缓慢下降至33.7天,库存远高于历史同期并达到历史库存高位。纯涤纱价格在原料的推动下被动上涨,但是下游承接能力有限,使得成品去库缓慢。

综合来看,纯涤纱生产亏损并且处于淡季,使得开工维持低位,对短纤需求谨慎。展望8月,随着淡季向旺季过渡,终端订单将逐步改善,纯涤纱成品呈现去库,开工亦将缓慢回升,对短纤的备货量有望回升。

4.4 出口同比上涨

从年度出口数据来看,2022年,涤纶短纤出口量99.59万吨,同比2021年增加6.68万吨,增速仅为7.20%,较去年20%的增速明显下降,但出口量恢复到疫情前水平。

从月度出口数据来看,2023年6月出口10.11万吨,环比减少3.06%,同比增加12%。一方面,国内纺织服装产业部分转移至东南亚国家,但这些国家上游的涤纶短纤等聚酯产品生产能力有限,需要从我国进口。另一方面,由于我国短纤产能持续增长,而国内的下游需求跟进有限,使得企业向海外寻求出口。预计短纤出口总量呈现缓慢增长态势。

第五部分 涤纶短纤库存增长

7月份,短纤工厂震荡累库,库存由9.6天上升至月末的12.1天。月内,开工持续缓慢回升,供应增量,而需求表现不佳,导致企业库存持续累积。

展望8月份,短纤供应将继续增加,下游虽然需求有改善预期,但库存预计仍维持相对高位。

第六部分 总结与操作建议

2023年7月份,涤纶短纤开工环比回升,需求依旧表现疲软,加工费下行,绝对价格在成本推动下走强,主力合约价格由7074元/吨上行至7514元/吨,月涨6.22%。

展望8月份,成本端,原料表现或偏强。原油延续减产而需求稳中有增,宏观向好,油价将延续震荡偏强走势。PTA供需面偏松,但是低加工费下,成本支撑明显。乙二醇装置检修和转产而需求维持稳定,供需预计紧平衡,叠加成本支撑,预计价格走强。供应端,暂无检修和重启计划,开工预计维持稳定,但新装置投产预期,产量将环比增加。需求端,需求预计震荡回升。随着旺季临近,内外贸订单询价打样将逐步增多,而纱线和坯布开工先抑后扬而成品将转为去库。纯涤纱成品呈现去库,开工亦将缓慢回升,对短纤的备货量有望回升。库存端,短纤供应将继续增加,下游虽然需求有改善预期,但库存预计仍维持相对高位,

综合来看,短纤供需双增,现货供应预计仍充足,但成本震荡偏强及宏观预期向好将推动短纤价格重心震荡上行,预计波动区间7200~7800元/吨。套利方面,基差和月差均无明显套利机会。风险提示:成本走弱及需求不及预期。