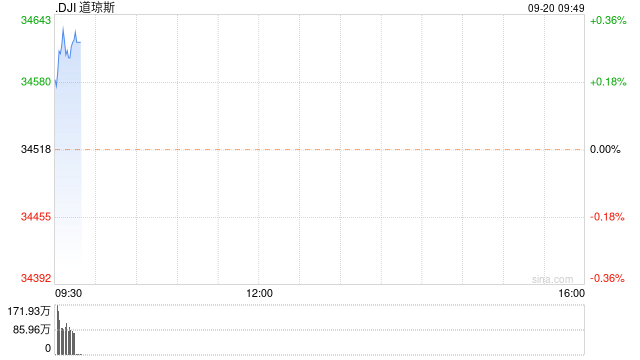

近期券商板块超额收益有所减弱,却不减资金借道ETF布局态势。上交所数据显示,券商ETF(512000)最新单日(9.17)再获资金净流入1.33亿元,连续4日资金合计净流入2.95亿元;拉长时间看,券商ETF(512000)近10日获资金净流入9日,累计吸金达5.9亿元,显示对板块后市行情的乐观预期。

经过7月下旬以来的冲高再回落,券商板块走势面临分歧,对于后市机会,可以从β周期性与α成长性两方面解读。

市场β方面,8月社融、经济数据出现回暖,8月新增社融3.12万亿,同比多增6316亿元,8月新增信贷1.36万亿,同比多增1100亿。虽拐点信号暂未出现,但伴随8月底房地产政策的调整,以及如9月15日降准0.25pct等货币政策的持续放松, 8月已呈现出边际好转的经济数据有望持续。市场政策具备,静待经济暖风,以券商为首的非银板块是市场β的集中代表,当前市场情绪仍较弱,机构提示左侧布局或具有较高胜率。

α方面,券商板块直接受益于资本市场向好周期,利好政策往往会极大提振其基本面,此前证监会提出放松券商杠杆率的措施或为影响其基本面的α。分析人士指出,始于2019年的场外衍生品客需驱动券商扩表,已致头部券商杠杆率逼近监管红线。后续券商资本约束优化将对券商再融资空间带来显著利好,增厚其ROE上修空间。

展望未来,开源证券表示,券商板块基本面复苏,政策转向积极,看好板块行情持续性。当前券商板块估值尚未充分反映上述政策利好以及潜在的盈利改善空间,经济底部复苏叠加政策积极,驱动券商超额收益。

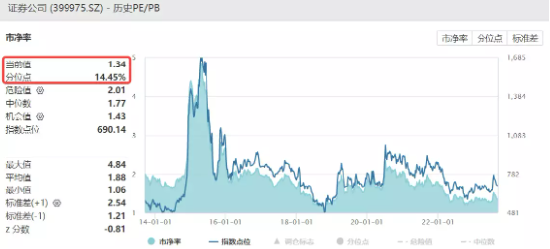

值得注意的是,当前券商板块机构配置比例和估值仍较低,板块市净率PB仅为1.34倍,位于近10年14.45%分位点的低位区间,性价比较高。

看好券商板块后市行情的投资者可以重点关注券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。