来源:华尔街见闻

新近公布的会议纪要显示,9月的美联储货币政策会议上,联储的决策者一致认为,应该将高利率保持“一段时间”,但对待利率决策都主张“谨慎行事”。

9月下旬的美联储货币政策会议如市场所料,决定保持利率不变,但会后公布的联储官员预期释放了高利率会持续更久的鹰派信号。点阵图显示六成以上官员预计今年内还会再加息一次,而且,联储官员对明后两年的利率预期中位值上调了50个基点。

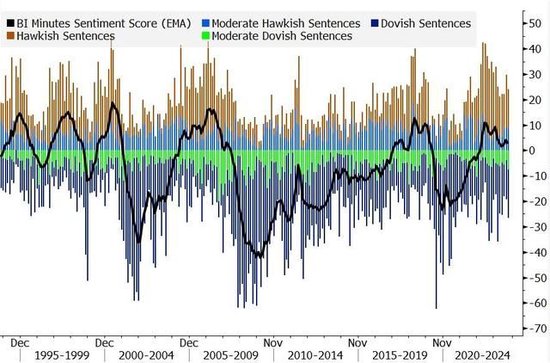

本次纪要部分呼应了上述持续紧缩的鹰派信号,但相比此前一次7月会议的纪要,本次的纪要内容一定程度上偏鸽派。有分析称,没有从本次纪要中看到太多意外,模型显示美联储的态度中性,除非本周四公布的CPI通胀数据高得惊人,否则11月的下次联储会议很可能决定继续暂停加息。

和6月及7月的两次会议一样,本次纪要继续暴露了美联储内部对加息的分歧,并非所有与会者都认为应再次加息。被视为“美联储喉舌”、有“新美联储通讯社”之称的记者Nick Timiraos评论称,自9月会后以来美国国债收益率持续攀升,收益率上行可能取代最后一次加息的效果。换言之,美债收益率走高可能代替美联储完成了最后一次加息的工作。

一致认为应一段时间内保持高利率

美东时间10月11日周三公布的会议纪要显示,美联储货币政策委员会FOMC的决策者全体认同,应该一段时间内保持对经济有限制性的高利率水平。纪要写道:

“所有(All)与会者一致认为,(货币)政策应在一段时间内保持限制性,直到(FOMC)委员会确信通胀在持续地朝着目标下降。”

少数(a few)与会者指出,通胀回到2%这一FOMC目标的速度,将影响他们怎么看待对政策利率是否有足够限制性,以及限制性要持续多久。多位(several)与会者评论称,在政策利率可能达到或接近峰值的情况下,货币政策的决策和沟通的重点应该从将利率升到多高转变为,利率在限制性水平维持多久。

大多数人预计可能再加息一次 部分人认为可能没必要再加息

会议纪要显示,在讨论政策前景时,与会美联储决策者继续认为,为了让通胀回落到联储的目标,关键是保持有限制性的货币政策。紧接着纪要写道,

“大多数(A majority of)与会者判定,未来的一次会议上可能适合再一次加息,而部分(some)(与会者)认定,可能没有必要进一步加息。

所有(All)与会者一致认为,(FOMC)委员会能够谨慎行事,将继续基于收到的全部信息及其对经济前景的影响、以及风险平衡而做出每次会议的决策。”

本次纪要重申了7月会议纪要的说辞,即:与会者预计,未来几个月到来的数据将帮助澄清通胀下降的持续程度,以及产品和劳动力市场达到更好的供需平衡的程度。在确定可能适合让通胀随着时间推移回到2%而额外紧缩的程度方面,这种信息很有价值。

在沟通方面,本次纪要大致沿用了上次纪要的说法。上次纪要称,与会者还强调,尽可能清晰沟通联储政策依赖数据这种方式的重要性,以及坚定致力于让通胀降至2%的重要性。本次称,一些与会者也强调,继续清晰沟通联储政策依赖数据这种方式的重要性,以及联储坚定致力于让通胀降至2%的重要性。

要平衡过度紧缩和紧缩不足的风险 大多数人仍认为有通胀上行风险

在风险管理方面,今年7月前次会议的纪要显示,当时多名决策者认为,因为货币政策立场已处于限制性区间,美联储实现通胀目标就存在两方面风险,一方面是紧缩过度的风险,另一方面是紧缩不足的风险,关键是决策要在这两种风险中取得平衡。

本次会议纪要显示,9月会议上,美联储决策者都认为存在上述紧缩过度和紧缩不足的两种风险。

“与会者普遍认为,由于货币政策处于限制性领域,实现(FOMC)委员会目标的风险变得更有两面性。”

“与会者普遍指出,平衡过度紧缩的风险和紧缩不足的风险非常重要。”

但由于通胀仍远高于美联储的长期目标2%,且劳动力市场依然紧张,大多数(most)与会者继续认为,存在通胀上行的风险。 这些风险包括总需求和供给的失衡持续得比预期久、全球石油市场带来的风险、可能发生食品价格上涨的冲击、强劲的楼市对住房通胀的影响、商品价格的跌幅可能有限。

绝大多数人认为经济不确定性很高 多人认为汽车业罢工带来通胀上行和经济下行风险

会纪要显示,绝大多数(A vast majority of )与会者继续认定,未来的经济道路有“很高的不确定性”。美联储决策者多次在9月会上提到汽车业工人大罢工的影响。

多名(many)与会者评论称,尽管经济活动具有弹性,劳动力市场依然强劲,经济活动仍存在下行风险,失业率也存在上行风险。 这些风险包括,金融状况收紧对宏观经济的滞后影响超出预期、工会罢工的影响、全球经济增长放缓以及商业地产行业持续疲软。

与会者普遍指出,经济前景仍存在高度不确定性。不确定性的一个新来源和汽车工人罢工有关。许多(many)与会者认为,罢工加剧既带来了通胀上行的风险,也给经济活动带来了下行风险。

多名与会者(many)预计,汽车业工人罢工会在近期内造车汽车及零部件生产下滑,可能带来汽车价格上涨的压力,但这些影响是暂时的。

再不提“衰退” 工作人员预计四季度GDP增长受汽车业罢工抑制 明年影响消除

7月的上次会议纪要显示,美联储工作人员不再预计今年美国经济会轻度衰退。华尔街见闻查看发现,本次纪要中已经再没有出现“衰退”这个词。工作人员称,9月会上可以得到的数据显示,三季度美国实际GDP稳步增长劳动力市场继续紧张,失业率低,就业增长缓慢但强劲,CPI通胀仍高企。

工作人员表示,他们9月的经济预期比7月作出的预期更强劲,因为在面对金融环境收紧时,消费者和企业支出看来比预期的更有韧性。

工作人员预计,因为汽车业工人罢工,9月之后今年四季度的GDP增长将受到一定程度的抑制,而明年GDP 增长的小幅提振将消除这些影响。这些影响的时间和规模并不确定。

总体而言,工作人员预计,2024年到2026年的实际GDP平均增速将低于今年,也低于他们估计的潜在产出增长水平,这是因为货币紧缩的滞后影响。

通胀方面,工作人员预计,到今年底,整体PCE与核心PCE通胀将约为3.5%,此后几年将下行,到2026年,都将接近联储目标2%。

多人认为即使开始降息也可能持续一段时间缩表

在缩减资产负债表的规模(缩表)方面,前次美联储会议纪要显示,7月所有与会者都认为,适合继续按照先前宣布的计划继续缩表的过程。同时多人指出,当美联储最终开始降息时,缩表不一定会结束。

本次会议纪要写道,与会者指出,持续缩表的过程是联储实现宏观经济目标方式的重要组成部分。多名(several)与会者指出,即使在FOMC未来开始降息,缩表“也可能持续一段时间”。