以下内容整理自10月25日新浪财经《基金大咖谈》直播视频路演,招商基金基金经理苏燕青和新浪财经首席体验馆汤天奇主题《市场磨底时刻 ,如何稳健应对?》文字实录。

路演核心观点:

长期老龄化加速是一个趋势,我们医药支出也将是大幅上行的。但是医药经过之前医保集采等,叠加情绪上的影响,调整程度相对较深,估值在非常底部的区域。

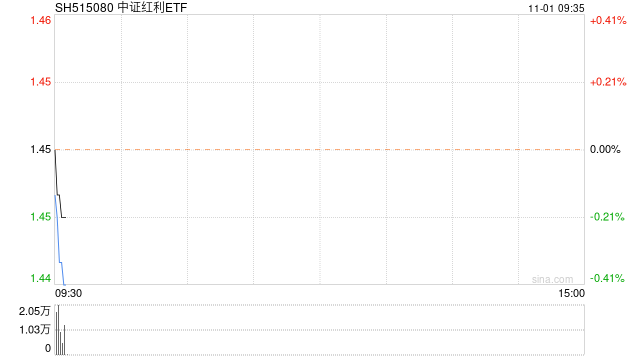

面对持续磨底市场,应当抱着一个偏防御的心态,做一个组合的配置。目标策略是以中证红利ETF(515080)作为底仓,半导体设备ETF(561980)作为卫星策略。

股票赚钱主要来源于股票资产估值的波动以及企业自身盈利。前者波动较大,需要搭配择时能力,而盈利相对来讲确定性高。高分红促进ROE的提升,同时还有低估值的特征,这就使得赚的几乎全是盈利带来的确定性的钱,是企业真金白银的利润。

从2022年的二季度开始,整个半导体的周期处于下行周期,半导体去库存的周期一般在1年半左右, Mate60还有 iPhone15点燃了需求,其实加速了去化。当前周期底部较清晰,但拐点的确立还需进一步关注。

半导体产业被“卡脖子”最核心的环节就是设备跟材料,设备跟材料这部分国产化率非常低,而且又是产业最核心的一环,市场需求很大,潜在超额收益较为可观。

热门问答精选:

问1:汇金买入 ETF引发了关注,我们投资者能不能跟着汇金操作?

不能仅凭单一因素判断投资进出,要根据自己的投资预期和风险承受程度选择合适的标的进行投资,保持相对理性的态度。汇金持有的久期比较长,持有时间甚至可能跟随着整个一个经济发展的长周期在走。而我们自己的投资期限是有限的,中间会伴随一些临时资金上的需求。个人的投资期限是跟汇金可能不太一致。因此,大家还是要依据自己的投资期限和资金需求来配置。

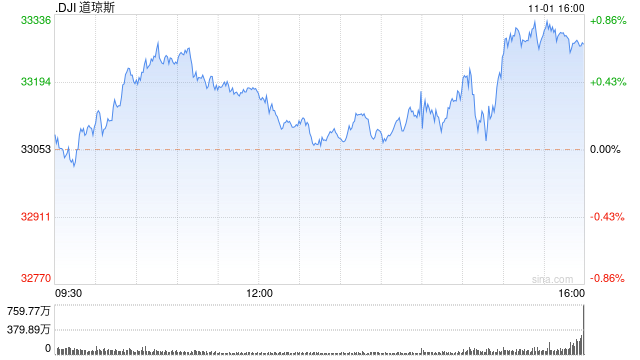

问2:应该怎么样去应对市场持续的磨底?

答:如果没有用杠杆,去止损或者恐慌性的卖出都是不理性的。如果是空仓,可以选择一些防御类的资产来做配置,现阶段市场或许已经跌出价值了,因为部分企业的盈利实际上没太大问题,估值修复或许只是时间问题。

如果没有持仓,应当抱着一个偏防御的心态,做一个组合的配置。推荐关注红利类的这样一个高股息的品种。通过回溯历史,在市场磨底时期,以及市场快速下行时期,这类资产确实要比大盘的指数更加稳定,相对占优,也是相对好理解的一类防御性资产。你对它足够了解,便会足够有信心。因为你知道他被严重低估了,业绩还很好,未来总会有反弹的时候。这样这段日子就不会太过的煎熬。

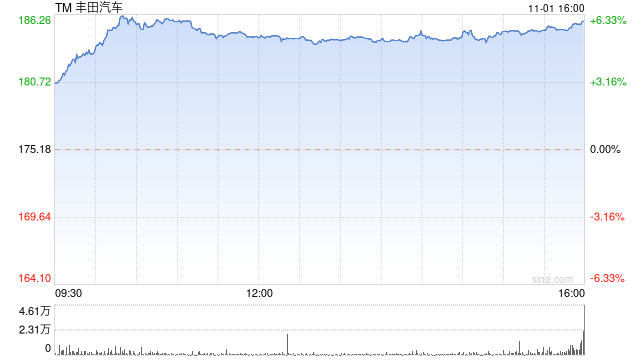

问3:临近双11很多消费者都会关注消费相关的产品和行业,消费板块会有机会吗?

答:总体来讲,我们对消费未来的包括四季度和明年的看法还是相对比较乐观的。从大消费的板块来看,不管是可选消费,还是必选消费,还是医药,跌幅相对都比较大,尤其是医药。从中国的人口结构来看,长期老龄化加速是一个趋势,我们医药支出也将是大幅上行的。但是医药经过之前医保集采等,叠加情绪上的影响,调整程度相对较深,估值在非常底部的区域。

问4:高股息红利策略基金比较受关注,今年逆市取得正收益,原因有哪些?为什么会有如此表现?

答:全球范围内,红利策略长期具备不同程度的超额收益;A股市场,过往数据看中证红利全收益相对于沪深300全收益有较为明显的超额收益。具体原因可能基于以下几点:

首先,是企业良好的财务状况与内在价值:将全市场的股票按照股息率分类,可以看到高股息股票具有明显的低估值、高ROE、大市值、低换手的特点,高股息股票的质地和性价比更高。对于A股市场而言,有持续分红能力的公司是相对较少的,不超过整个市场的一半。分给投资人的真金白银,显示了这类公司良好的财务状况与内在价值。总结来讲,高股息的资产具备的特征:盈利能力较强、具备一定的成长性、现金流充裕,鼓励政策,持续稳健。

其次,红利策略也具备成长性:经典金融理论认为企业的分红会减少未来企业的投资能力从而降低企业利润增速;研究显示,美国分红与企业未来成长性正相关,未分红企业仅仅是过去浪费了自己的现金流,并非为了未来的而发展节约现金,能够持续分红的企业更有长期投资价值。

总结来看:我们拆解A股收益来源,投资股票获得收益的重要方式之一就是依托公司内生增长,通过分红分享收益;同时,发放高股息的公司往往被认为现金流充裕、经营稳健,具有稳定可靠的盈利预期。因此,A股高分红的资产往往具有长期配置的价值。

问5: 红利投资本质上的逻辑是什么,很多人说分红就是“左手倒右手”

答:归根结底,股票赚钱主要来源于股票资产估值的波动以及企业自身盈利。前者波动较大,需要搭配择时能力,而盈利相对来讲确定性高。高分红促进ROE的提升,同时还有低估值的特征,这就使得赚的几乎全是盈利带来的确定性的钱,是企业真金白银的利润。

问6:近期华为引爆了芯片半导体板块,比较受投资者关注,板块现在怎么看?

答:从2022年的二季度开始,整个半导体的周期处于下行周期,相对来讲供大于求,去库存的这样一个状态。主要因为下游的需求在减弱,上游的供给相对过剩会形成供需错配。体现在股价上就是下行调整。一般半导体去库存的周期1年半左右,到现在如果整体看,下游这个需求似乎没有起色,但各个细分板块其实一直在持续的去化。 Mate60还有 iPhone15点燃了需求,其实加速了去化。当前周期底部较清晰,但拐点的确立还需进一步关注。

问7:谈一谈半导体设备与材料的投资机会和主要逻辑。

答: 半导体包括很多细分,有上游的材料跟设备、封测、制造、设计等。此前大家投资半导体是整个揉在一起的“主题投资”,但现在细分板块可能表现会逐步分化,市场上主要有两类指数产品。一类是半导体的设备跟材料细分品种,比如半导体设备ETF(561980),一类就是全产业链的品种。

半导体核心的逻辑就是从2018年以来中美的摩擦加剧,尤其是半导体产业被“卡脖子”很厉害,其中最核心的环节就是设备跟材料,目的就是“精准打击”。设备跟材料这部分国产化率非常的低,而且又是最核心的一环,市场需求很大,潜在超额收益就较为可观。半导体设备ETF(561980)可能要比整个产业链的产品锐度更大。

当前时点也比较合适配置:半导体设备材料从4月份以来回调至今(受海外媒体报导美国要进一步限制中国光刻机进口传闻影响,受下游晶圆厂扩产传闻低于预期影响),估值已相对较低,部分代表性龙头公司估值50倍左右,属于历史较低区域,当前时点比较难得。

【相关产品特别提示】

中证红利ETF(515080)跟踪中证红利指数,主要选取沪深A股中现金股息率高、分红比较稳定、具有一定规模及流动性的100只股票为成份股,采用股息率加权,反映A股市场高红利股票的整体表现。目前指数最新股息率为5.9%,估值水平不足6倍,低于历史90%以上时间区间(截至10月末,来源:Wind)。场外投资者可借道联接基金(联接A:012643;联接C:012644;联接E:016363)参与。

半导体设备ETF(561980)跟踪中证半导体产业指数,相对全产业链半导体指数,该指数主要聚焦不超过40只业务涉及半导体材料、设备和应用等相关领域的股票,在半导体产业中处于上游,是突破“卡脖子”的核心环节,也是半导体国产化率最低,未来替代空间最大的环节。

风险提示:基金有风险,投资须谨慎。指数过往情况不代表其未来表现。上述看法和思路根据当前市场情况判断做出,不构成投资建议。