南方财经全媒体记者施诗 上海报道

美联储维持联邦基金利率目标区间不变

美国联邦储备委员会1日结束为期两天的货币政策会议,宣布将联邦基金利率目标区间维持在5.25%至5.5%之间不变。这是继今年9月后,美联储连续第二次暂停加息。如何解读美联储最新利率决议?我们来连线中信证券首席经济学家明明。

高利率限制性效果会在未来逐步显现

《全球财经连线》:美联储声明和鲍威尔讲话释放哪些信号?本轮加息周期是否基本宣告结束?

明明:美联储决议与市场预期保持一致,暂停了加息。但是,美联储会议的声明稿和鲍威尔的答记者问里,仍然没有放弃未来加息的可能。但是目前来看,市场基本认为未来美联储加息的概率非常低。今天早上,美联储未来加息的概率只有30%左右。

另一方面,鲍威尔在讲话中提到,美国经济总体仍然保持强劲,劳动力市场比较稳定。比如,近期公布的美国三季度的GDP环比年化增长为4.9%,表现较强。鲍威尔在讲话中也提到,考虑到美联储已经持续加息了5.25%,高利率对整个经济的限制性效果会在未来逐步显现。同时,他提到有一部分限制性的效果可能还未在当前体现,意味着如果美联储未来即便不加息,维持现在的利率,对于美国经济仍然会有限制性的效果。近期的一些数据,比如昨天公布的PMI指数出现了一定程度的下降,表明美国经济可能在边际上出现一些变化。

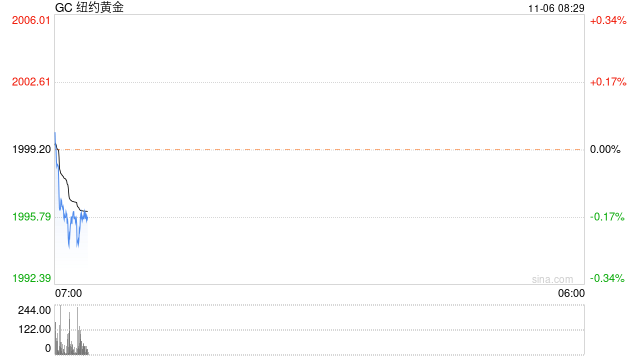

所以,昨天夜间美联储的决议公布之后,美债利率出现了比较明显的下行,美股的三大股指出现了明显的上升,市场也在讨论美联储明年是否会有降息的可能。所以总体而言,我觉得这次议息会议与市场预期的结果一致,美联储停止加息。未来也留有悬念,如鲍威尔所说,未来仍然会保持谨慎,但是总体而言资本市场的态度会更偏乐观。

预计明年年中或更晚才会降息

《全球财经连线》:后续美联储货币政策预计怎么走?降息何时会到来?

明明:首先,我认为美联储的高利率还会维持一段时间,所以美联储的基准利率和美债利率可能还会保持高位震荡,而且美联储仍然在坚持缩表,所以高利率可能不会在短期内解除。

降息方面,明年的降息预期在逐步积聚。大家现在逐步修正明年有可能会出现降息的可能性。降息的时间点不会太早,我们初步判断可能会在明年年中甚至更晚的时候才会出现美国实质的降息。

美国经济明年或有阶段性下行压力

《全球财经连线》:美国经济能否实现软着陆?

明明:目前来看,从美国宏观指标看,我觉得美国经济有一定的可能(软着陆),因为美国的GDP增速、就业指标总体表现较好,失业率也比较低。而且目前来看通胀离美联储的目标还比较遥远。目前,美国的核心通胀下行比较缓慢,要回到2%还需要很长的时间。总体而言,我们觉得美国经济明年可能阶段性会有下行的压力,但是出现大萧条或者大危机的概率比较小。

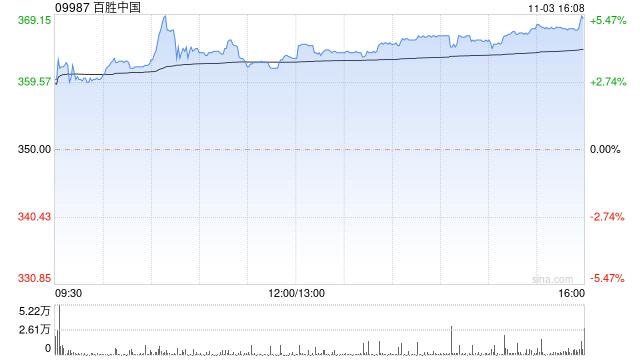

美股三大股指1日上涨

受美联储宣布暂停加息提振,美股三大指数全线收涨。截至当天收盘,道琼斯工业平均指数比前一交易日上涨221.71点,收于33274.58点,涨幅为0.67%;标准普尔500种股票指数上涨44.06点,收于4237.86点,涨幅为1.05%;纳斯达克综合指数上涨210.23点,收于13061.47点,涨幅为1.64%。

市场认为美联储继续加息可能性较低,那么美股新一轮反弹是否就此开启?如何影响全球股市?方德研究中心首席海外市场分析师傅英杰为我们带来他的解读。

美联储本轮加息周期基本结束

傅英杰:我个人的观点是美联储已经结束了本轮的加息周期,可以从几个方面来去探讨。

首先,美国刚刚公布了特别强劲的三季度的GDP增速。在如此强劲的GDP之下,美联储依然保持利率不变,由此可见再次加息的门槛比较高。对于四季度,我们预判美国的经济增速方面会出现一系列非常大的风险,比如学生贷款的重启,美国汽车工人罢工的影响和11月份美国政府再次停摆的风险。这三个因素叠加在一起,从严重方向考虑,美国的四季度GDP可能会出现腰斩的情况,甚至有可能会低于2%。基于这些风险,美联储再次加息可能性低。

第二,从目前市场的定价看,现在利率期货的定价显示12月份的加息概率原来是在20%以上的,现在已经低于了20%,明年也是定价大概率不加息。

第三, 2024年是马上进入票委换届的时间窗口,明年1月份将开始换。只要维持目前的状况,没有大鹰派来加入,我觉得美联储也会继续维持目前这轮加息周期结束的判断。

美股四季度表现预计较为乐观

傅英杰:首先近期举行的FOMC(联邦公开市场委员会)和财政部的发债计划,对美股的影响是显而易见的。我们可以看到美股从7月份开始进行回调,已经达到了10%以上标普的下跌,回调的时间也经历了三个月左右,所以无论是从时间还是空间,回调已经到位了。

11月份是季度性的美股相对强势的月份,加上美联储释放的鸽派信号,和财政部对国债收益率的快速打压,因为未来三个月的发债规模要比市场预期更小,种种利好因素的推动,使得我个人对于美股四季度的表现还是保持乐观。

短期内大家可能要关注的是在今天盘后将公布苹果的财报。市场对于三季度的财报是比较挑剔的,70%以上公司财报的实际结果,是好于华尔街的预期,但是在公布完财报之后股价的表现较差,大部分是下跌的状态。因为苹果的权重比较高,如果苹果的股价有利好的反馈,这一轮的大盘的走势会更加乐观一些。

美国财政部再融资规模低于预期

11月1日,美国财政部公布了新一季的发债计划。根据美国财政部的报告,新一季再融资债券发行规模达到1120亿美元,较上一季增加90亿美元,但低于市场预期的1140亿美元。近几周,美债市场动荡不断,受哪些因素影响?再融资规模低于预期,能否提振美债?一起来听听工银国际副总裁、资深固收分析师李月的分析。

市场已基本不再定价美联储继续升息

李月:受到9月份超预期的美国经济和就业数据推动,市场进一步强化了高利率将持续更长时间的预期,一度推动10年期美债利率在10月中旬上升至5.0%左右的水平。不过,近日美债利率再度明显下行,10年期美债利率回落至4.70%左右的水平,主要因为美联储鸽派言论,以及通胀数据符合预期的回落等,推动市场基本不再定价美联储将继续加息。

由于美国直接融资市场发达,前期10年期美债利率涨幅受到抑制,实际上也影响了美联储加息的传导效果,7月以来长端美债利率快速上涨,强化美联储加息效果,有望对直接融资市场产生更强的抑制作用。在长端美债利率大幅补涨后,市场预期美联储继续加息的必要性在降低,鲍威尔在近期也暗示称债市利率的上升可能意味着无需更多的加息,加上近期美国核心PCE物价指数回落符合预期,目前期货市场已经基本不再定价美联储将继续升息,是推动长端美债利率回落的重要原因。

美债利率有望在明年初进入下行轨道

李月:近日,美国财政部公布的四季度再融资规模低于预期,部分缓解了市场对于美债供给的担忧,也是近期长端美债利率回落的一个原因。不过,展望后市,美债利率走势最关键的因素还是美国经济和通胀问题,如果美国经济继续运行在高于其长期趋势的水平,那么劳动力市场便难以有明显降温,通胀顽固甚至反弹的风险仍大,在这样的背景下,利率也难以有持续的下行,但我们预期这不是基准情形。

我们预期美国经济已经在三季度见顶,四季度末开始增长速度将边际放缓,主要因为美国家庭部门的超额储蓄对私人消费支出的支持动力在减弱,居民部门超额储蓄预料会在明年二季度消耗殆尽,但对消费预期的消极影响应在2023年四季度末和2024年一季度便有所体现,加上加息累积效应不断显现,美国经济增速料将在四季度末开始放缓。此外,经济降温将有望带动劳动力市场继续降温,加上新移民增加有助于缓解美国劳动力市场供需压力等,核心通胀压力料将进一步缓和。

据此,我们预期美债利率或将在明年初见顶,美联储或在2024年下半年启动降息,待降息窗口逐步清晰后,市场或将提前定价,美债利率有望在2024年初步入下行轨道,预期届时美国短端利率的下行幅度将大于长端,美债曲线料倒挂程度料将进一步改善。

(市场有风险,投资需谨慎。本节目嘉宾意见仅代表本人观点。)

策划:于晓娜

监制:施诗

责任编辑:和佳

见习记者:杨雨莱 谢鸿州

制作:见习编导蔡于恬

拍摄:李群

新媒体统筹:丁青云 曾婷芳 赖禧 黄达迅

海外运营监制: 黄燕淑

海外运营内容统筹: 黄子豪

海外运营编辑:庄欢 吴婉婕 龙李华 张伟韬

出品:南方财经全媒体集团

(作者:杨雨莱,谢鸿州 编辑:和佳)