财联社11月6日讯(编辑 黄君芝)机构投资者名人堂成员、理查德·伯恩斯坦顾问公司(Richard Bernstein Advisors)创始人兼首席执行官理查德·伯恩斯坦(Richard Bernstein)表示,美国股市即将迎来一个巨大的投资机会,而且机会来自那些被市场“遗忘”的股票。

他认为,尽管“七巨头”今年主导了标普500指数的上涨,但那些不那么引人注目的股票,现在有望在未来10年获得高额回报。

伯恩斯坦表示,即将到来的市场领头羊出现摇摆是“一代人仅有一次”的买入机会,正在那些被遗忘和不受欢迎的板块中酝酿。他认为这与本世纪头十年的情况类似,当时标准普尔500指数中最大的龙头股市值缩水,而能源和新兴市场等弱势板块却获得了“巨额回报”。

“尽管利润增长越来越多,但投资者普遍继续关注所谓的‘七巨头’股票。这种微弱的领先优势似乎完全不合理,它们的极端估值表明,除了这7只股票之外,几乎任何东西都有一个千载难逢的投资机会,”他在一份报告中写道。

伯恩斯坦在华尔街工作了数十年之久,在2009年创立自己的顾问公司前,他曾在美林担任了多年的首席投资策略师。

这次有何不同?

那么,这一次与其他市场领导地位不断变化的时期有什么不同呢?

他说,他对股市繁荣的预期不能与新冠疫情市场反弹相混淆,这两年的股市反弹主要是由所谓的“经济重新开放”主导,类似于现在的“七巨头”。他的论点取决于未来市场将受到经济弹性和企业盈利能力飙升的提振。

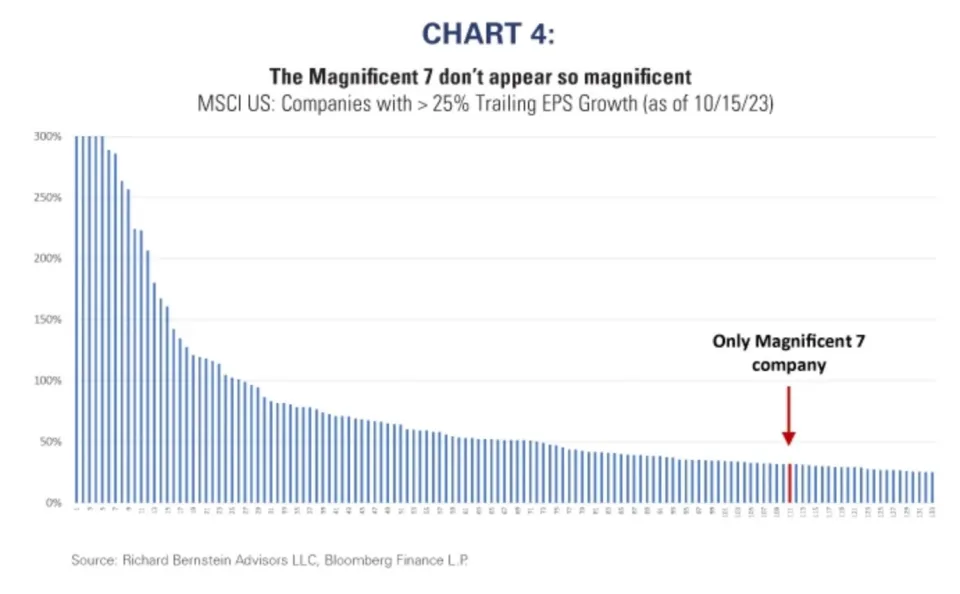

“整个全球股市真的只有7个增长故事吗?然后,第二种说法是,这七家公司真的是全球股市中增长最快的公司吗?这两个问题的答案都是否定的。”他写道。

数据显示,在截至10月15日的12个月里,130家盈利增长至少25%的美国公司中,亚马逊是唯一一支属于“七巨头”的股票。

具体而言,所谓的七巨头公司除了亚马逊外,还包括苹果、微软、Alphabet、英伟达、特斯拉和Meta这六家企业。

与此同时,市场上其他公司的利润都在上升,这使得投资者能够抛弃超级昂贵的大型股,转向价格更具吸引力的股票。根据摩根士丹利资本国际全球指数(MSCI All Country World Index)的数据,企业利润似乎在2023年触底。

“由于增长开始加速,为增长支付溢价的意义越来越小。历史表明,当经济增长变得更加充裕时,投资者就会对经济增长进行比较,因此转向更广阔、更便宜的市场似乎与历史相符,”报告称。

伯恩斯坦预测,随着投资者涌向价格更具吸引力的市场领域,如小盘股和中型股,大型股的巨大涨幅将被削减。在他看来,未来10年,“七巨头”市值将蒸发20%-25%,而罗素2000指数上涨20%-25%的预期是有望实现的。