炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

珠海冠宇与ATL的两起知识产权纠纷日前有了结果,珠海冠宇或首次尝到败诉的滋味。

4月5日,珠海冠宇公告称,“宁德新能源诉公司产品涉嫌侵犯其专利案”以宁德新能源撤诉结案;而另一起“东莞新能源、宁德新能源诉公司产品涉嫌侵犯其专利案”则判决珠海冠宇立即停止制造、销售涉及原告发明专利权的电芯产品,并赔偿两原告经济损失等共计3000万元,同时负担案件受理费18万元。

若珠海冠宇在规定时间内放弃上诉,那么公司将不得不做出3000万元的赔偿。而2022年,珠海冠宇全年净利润为9100万元。

珠海冠宇曾将2022年业绩大幅下滑的原因之一,解释为维持竞争力而加大研发投入。而事实上,除了上述案件,珠海冠宇还涉及多起与知识产权纠纷有关的未决诉讼,2022年研发人员平均薪酬也逆势下降,整体毛利率呈现加速下滑趋势。

此外,公司一方面声称产能利用率低影响了业绩,另一方面却不顾高库存,IPO不到一年,又再次启动可转债融资进行扩产。在锂价频创新低的景气下行期,珠海冠宇无疑已陷入进退两难的困境。

诉讼缠身、薪酬下滑 研发含金量几何?

3月31日,珠海冠宇披露年报,2022年实现营业收入109.74亿元,同比增长6.14%,实现归母净利润0.91亿元,同比下降90.38%,扣非净利润0.18亿元,同比降幅达97.83%。

其中,公司第四季度实现营收26.37亿元,同比下降1.85%,实现归母净利润0.06亿元,同比下降95.31%,扣非净利润-0.37亿元,同比下降140.35%,业绩呈现加速下行趋势。

在此前业绩预告中,珠海冠宇将“为维持竞争力进一步加大研发投入”作为利润下滑的几大因素之一。然而,研发的含金量几何、投入的效果又如何,值得市场关注。

除了此次败诉赔偿3000万元外,珠海冠宇还涉及多起与知识产权纠纷有关的未决诉讼。

公开资料显示,珠海冠宇与东莞新能源纠纷的涉诉专利号ZL201210405678.9(一种软包装锂离子电芯加宽结构及其制作方法),与宁德新能源ZL201811308831.X(电化学装置)、ZL201811108529.X(一种电解液及电化学装置)、及ZL201621440703.7(一种卷绕式电芯)等4项专利截至目前尚未公告最后结果。

此外,珠海冠宇3月21日公告,收到德国慕尼黑地方法院送达的关于宁德新能源以专利侵权为由起诉公司及珠海冠宇电源有限公司、冠宇电源金湾分公司的起诉状等相关材料,涉诉专利号为EP3627606B1号。该诉讼案件尚未开庭审理。

近几年,珠海冠宇研发投入金额逐年增加,占同期营收比例也呈上升之势。不过,研发人员的待遇却并未随之提升。

年报显示, 2022年珠海冠宇研发人员薪酬合计3.23亿元,相比2021年的3.18亿元略有增加;不过,2022年研发人员平均薪酬为14.48万元,相比2021年的15.46万元人均下降近1万元。

与之对比的是,2022年宁德时代研发人员薪酬合计61.40亿元,相比2021年的34.52亿元大幅增加;研发人员平均薪酬为37.62万元,,相比2021年的34.25万元仍在增长。

不难看到,珠海冠宇用于研发的人均薪酬不仅在逆势下降,而且绝对值也大大低于宁德时代。

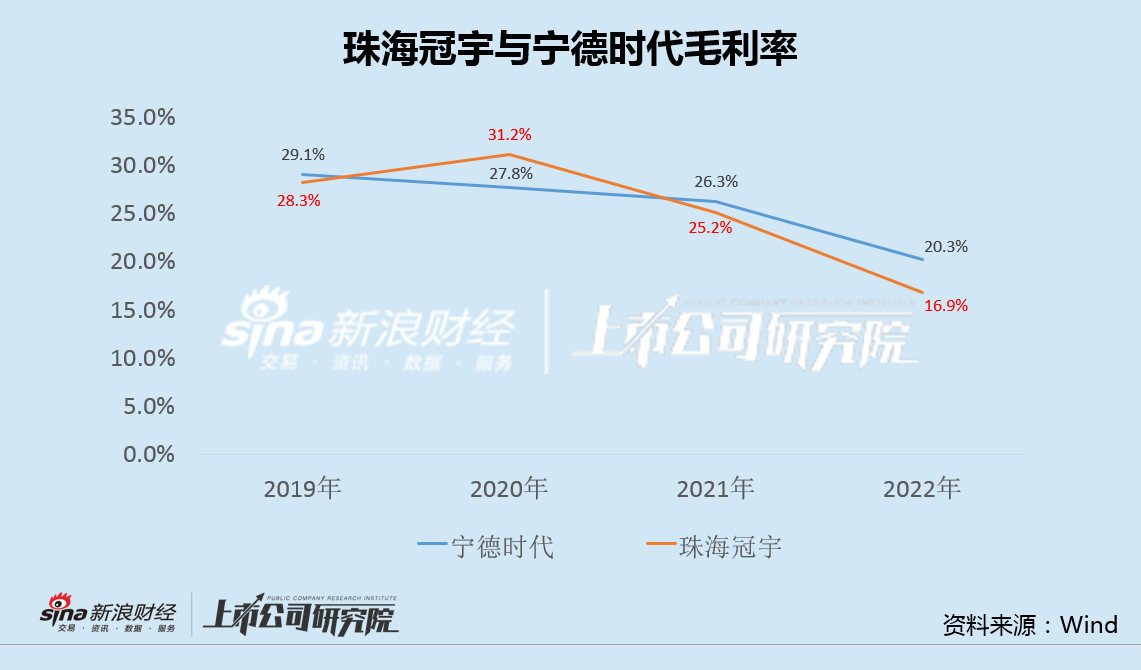

2022年,珠海冠宇整体毛利率降至16.9%,呈现加速下行走势,转型动力和储能锂电后,产品竞争力和成本控制能力备受市场质疑。

高库存、低产能利用率 频繁融资扩产骑虎难下

珠海冠宇传统主业3C消费电子锂电和新转型的动力储能锂电业务在2022年都遇到了较大困难。

根据集邦咨询报告,因受到库存调节、高通胀等因素的影响,2022 年,全球笔电市场出货量为1.89亿台,同比下滑23%;2023年上半年,消费型笔电需求仍不乐观。

IDC数据显示,2022年,受全球经济下行等因素影响,智能手机需求萎缩,全年智能机出货量为12.1亿台,同比下降9.1%。

消费锂电业务疲弱,动力和储能业务亏损更为严重。2022 年,珠海冠宇动力及储能类业务实现收入4.61亿元,同比大增320.18%,但这也并未能阻止该业务全年亏损达到4.49亿元。

珠海冠宇也坦承,消费电子需求端萎缩,产能利用率较低,无法充分发挥规模效应;而动力及储能锂电池市场竞争激烈,目前处于起步阶段,体量偏小,仍在加大前期投入。上述两点,也是导致公司业绩大幅下滑的重要因素。

此外,高库存带来的资产减值,也是珠海冠宇另一个不容忽视的重大风险。

年报显示,2022年,珠海冠宇计提资产减值准备合计3.57亿元,主要是计提存货跌价准备3.04亿元,占比85.15%。

近年来,珠海冠宇存货攀升速度极快,远高于营收增长速度。2019年末公司存货价值仅7.01亿元,到2020年末上升至10.48亿元。即便计提了3.57亿的资产减值,在2022年年末,公司存货价值仍达20.47亿元,处于历史高位。

2023年4月7日最新数据显示,电池级碳酸锂售价跌至21.5万元/吨,工业级碳酸锂售价跌至18.5万元/吨,相比数月前60万元的吨价,跌幅超过60%。考虑到公司超过20亿元的库存,未来继续计提减值或在所难免。

然而,即便面临弱需求、高库存和低产能利用率,珠海冠宇仍在不停融资扩产。

2021年10月,珠海冠宇在科创板正式挂牌,拟募资33.9亿元投向聚合物锂电池、锂电池电芯封装等项目,实际募资21亿元。

上市不到一年,公司再次启动可转债融资,募资30.9亿元投向聚合物锂电池叠片、聚合物锂电生产线技改等项目。

消费电子锂电不断融资扩产,动力和储能业务也没停下。

在今年1月接受机构调研时,公司副总经理兼董秘牛育红表示,子公司浙江冠宇规划年产2.5GWh的产线已经开始量产供货,公司将根据市场情况以及客户端的需求情况有序推进后续生产运营。

另外,公司在浙江还规划建设年产10GWh锂离子动力电池,目前该项目正在建设中。同时,重庆冠宇动力电池有限公司预计总投资40亿元人民币,建设6条高性能新型锂离子电池智能化生产线,形成年产15GWh高性能新型锂离子电池的产能规模,目前在前期规划中。

珠海冠宇大量动力电池产能尚未建成,同时动力电池领域竞争已日趋白热化,价格战也已上演,作为尾部新入局者,未来面临的局面可想而知。

值得一提的是,在中信建投4月5日发布的最新公司研报中,珠海冠宇已被降至“增持”评级。