炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关公司: 平安证券 中天国富 中信证券 国泰君安 东兴证券 申万宏源 首创证券 西部证券 瑞银证券 兴业证券 海通证券 渤海证券 德邦证券 民生证券 中金公司 招商证券 东吴证券 湘财证券 东海证券 华安证券 开源证券 东莞证券 长城证券 华英证券 华创证券 华金证券 东北证券 安信证券 华西证券 南京证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/靳泽

近日,A股上市公司启迪环境(维权)收到湖北证监局《行政处罚事先告知书》,称因财务造假及信披虚假记载而将要遭罚。

告知书显示,启迪环境2017年和2018年因财务造假合计虚增营收10.29亿元,合计虚增利润总额2.39亿元。2017年和2018年,中德证券是启迪环境2017年定增事项(募资45.8亿元)的保荐人及持续督导券商。

2019年,启迪环境发行了5亿元规模的绿色债“19启迪G2”,中德证券是主承销商及簿记管理人。“19启迪G2”债券募集说明书中,包含2017年、2018年财务数据虚假记载,启迪环境虽侥幸发行了债券,但实际上并不满足监管要求。如果公司将2017年和2018年的财务造假数据进行追溯调整,“19启迪G2”债券存在不符合基本发行条件的可能,或涉嫌欺诈发行。

此外,中德证券保荐的乐视网因欺诈发行、财务造假而退市,保荐的凯迪生态(已退市)财务造假、信披违规、带病发行债券,保荐延安必康财务造假、信披违规如今面临退市风险……中德证券的保荐和持续督导质量可见一斑。

某债券追溯调整造假数据后或涉嫌欺诈发行

4月7日,启迪环境公告称,公司收到湖北证监局的《行政处罚事先告知书》。告知书显示,公司2017年年报虚增主营业务收入6.63亿元,虚增利润总额1.31亿元,占当期披露利润总额的8.7%;2018年年报虚增主营业务收入3.67亿元,虚增利润总额1.08亿元,占当期披露利润总额的12.99%。

值得关注的是,2017年和2018年,中德证券是启迪环境2017年定增事项的持续督导券商。在持续督导期内,中德证券没有发现保荐项目巨额财务造假,难以称得上是勤勉尽责,并且在《持续督导保荐总结报告书》上称“发行人的信息披露文件符合相关规定”。

2019年,中德证券作为“19启迪G2”债券的主承销商及簿记管理人,成功助力启迪环境募资5亿元。但“19启迪G2”债券募集说明书中,所含启迪环境2017年、2018年财务数据虚假记载,因此当时不满足债券发行要求。

根据“19启迪G2”债券2019年发行时有效的《公司债券发行与交易管理办法》(下称《债券发行办法》),“发行人及其他信息披露义务人所披露或者报送的信息必须真实、准确、完整,简明清晰,通俗易懂,不得有虚假记载、误导性陈述或者重大遗漏。”据该条文,19启迪G2”债券的募集说明书,存在重大虚假记载,显然不符合《债券发行办法》的规定。

根据彼时有效的《证券法》(2005年修订版)第二十条第一款规定,“发行人报送的证券发行文件,必须真实、准确、完整”,因此“19启迪G2”也不符合《证券法》的监管要求。

此外,《债券发行办法》第四十一条规定,债券主承销商“应当对公司债券发行文件的真实性、准确性和完整性进行审慎核查,并有合理谨慎的理由确信发行文件披露的信息不存在虚假记载、误导性陈述或者重大遗漏。”因此,中德证券在19启迪G2”债券发行中并没有勤勉尽责,协助启迪环境“带病”发行债券。

实务中,被发现财务造假的公司要对前期财报进行会计差错更正。启迪环境若追溯调整造假数据后,还有可能达不到《债券发行办法》规定的最基本的发行条件,或涉嫌欺诈发行。

公告显示,启迪环境2017年和2018年合计虚增营业收入超10亿元,按照一般会计原理,这部分虚增的收入在资产负债表上应体现为货币资金或应收款项的增加,如果追溯调整数据,启迪环境2019年发行债券时的净资产理论上也减少与虚增净利润相近的金额。

由于会计差错变更是一件复杂、系统的事情,现在仅凭几个简单数字很难推断启迪环境2019年发行债券时的净资产会调减多少,有可能多于或少虚增的净利润,如ST新研(维权)2017年约虚增净利润7.82亿元,但当年归母净资产却调减了49亿元。

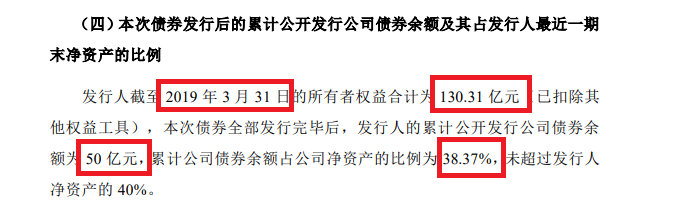

归母净资产对于启迪环境很重要,是因为“19启迪G2”在2019年发行时,刚刚“踩线”满足发行条件。

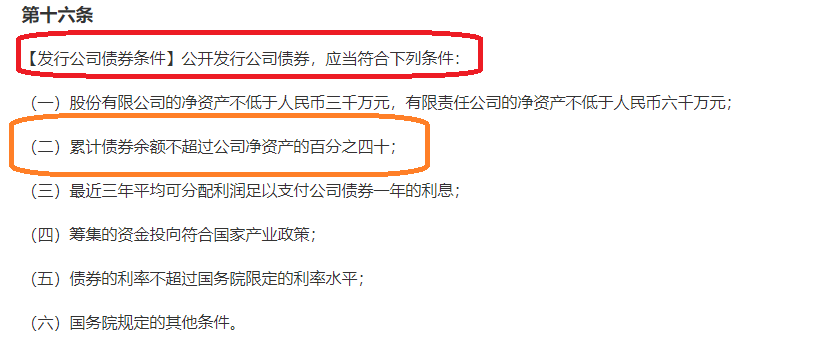

《证券法》(2005年修订)第十六条规定:“公开发行公司债券,累计债券余额不超过公司净资产的40%。”

“19启迪G2”募集说明书显示, 启迪环境截至2019年3月31日的所有者权益合计为130.31亿元(已扣除其他权益工具),本次债券全部发行完毕后,启迪环境累计公开发行的公司债券余额为50亿元,累计公司债券余额占公司净资产的比例为38.37%,未超过公司净资产的40%。

如果启迪环境追溯调整财务数据,导致“19启迪G2”发行时的净资产降至125亿元以下,即净资产调减5亿元以上,那么启迪环境累计公司债券余额占净资产的比例就超过了40%,不符合发行条件,加上财务造假事实将涉嫌构成欺诈发行。

在普通投资者的认知里,“19启迪G2”发行时的募集说明书就已经有重大虚假陈述,已经不满足发行条件,所以构成欺诈发行。但根据《证券法》的有关规定及监管部门处罚实践,只有发行人本身不满足第十六条规定的条件进而通过各种欺诈手段达到发行条件,才构成欺诈发行的要件。

其实无论启迪环境是否构成欺诈发行债券,其2019年时的发行文件中存在重大虚假记载,就已经属于“带病”发行债券,中德证券难辞其咎。

从2016年接手启迪环境的定增事项,到2017年和2018年持续督导,再到2019年协助承销公司绿色债,中德证券与启迪环境已经“如影随形”,深度绑定。

屡踩大雷 协助多家债券“带病发行”

近日财务造假10亿元左右的启迪环境,只是中德证券踩的一个小雷,其近两年踩的大雷包括保荐的乐视网欺诈发行,保荐及持续督导的凯迪生态财务造假、违规资金占用如今退市……

乐视网欺诈发行及财务造假案是A股历史上的重大案件,而中德证券便是其中的主要角色之一。

2016年,中德证券协助乐视网通过定增募资48亿元。证监会调查发现,乐视网2007年至2016年连续十年虚增业绩,其中涉及非公开发行申报文件财务数据期间为2012年-2014年及2015年1月-6月,因此乐视网构成欺诈发行股票。

而中德证券出具的历次《发行保荐书》均表示,乐视网符合《证券法》规定的发行条件,并保证发行保荐书与履行保荐职责有关的其他文件不存在虚假记载、误导性陈述和重大遗漏。因中德证券未勤勉尽责,被证监会警告并没收5660377元承销保荐收入,还被处以1132万元罚款;保代杨丽君、王鑫也被给予警告,并分别处以十五万元罚款。

中德证券保荐的凯迪生态项目,问题与启迪环境如出一辙,都是公司财务造假,还“带病”发行债券。

公告显示,中德证券2016年协助凯迪生态定增募资42.5亿元,自己将近8000万元的承销保荐佣金收入囊中。

2016年和2017年,中德证券是凯迪生态定增事项的持续督导券商,然而在这期间,凯迪生态出现了严重的财务造假、信披违规、关联方违规资金占用、实控人虚假认定等问题。

2016年,中德证券还帮助凯迪生态承销了“16凯迪01”“16凯迪02”“16凯迪03”三项债券,但这三个债券全部违约。

最重要的是,上述三个债券发行时,募集说明书中包含了2015年的虚假财务数据。据证监会的处罚公告,凯迪生态2015年度虚增在建工程、虚减财务费用、虚增利润总额150253821.08元。因此根据《债券发行办法》第四十一条规定,凯迪生态上述三项债券属于“带病发行”,中德证券没有勤勉尽责。

执业质量待考

在保荐的延安必康项目上,中德证券执业质量更是体现得淋漓尽致。

2015年,中德证券协助延安必康借壳上市,并募集配套资金23亿元。延安必康刚借壳上市当年就财务造假,虚增货币资金7.94亿元,占当期披露的经审计总资产的8.99%和净资产的15.18%。

同时,在延安必康在刚借壳上市的第一年,就发生控股股东非经营性占用上市公司资金的问题,金额高达7.05亿元,但公司却没有披露,构成信披重大遗漏。

2015-2018年,延安必康的控股股东及其关联方非经营性占用上市公司资金累计44.97亿元,都未披露;2015年、2016年和2018年虚增货币资金合计超36亿元,陕西证监局认定公司构成信披虚假记载、误导性陈述或者重大遗漏的行为。

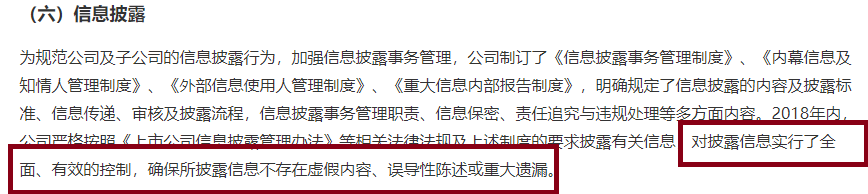

然而中德证券在2015年-2018年的持续督导报告及保荐总结报告中都没有发现上述问题,还称“确保所披露信息不存在虚假内容、误导性陈述或重大遗漏”。

中德证券的执业质量还体现在对保代的罚单上。2020年10月,上交所对中信重工IPO持续督导保荐代表人梁炜、刘萍予以监管关注,因为二人在2014至2019年出具的核查意见中,仅以市场不景气为由变更项目预定可使用日期,但未根据项目实施情况及时对外披露募投项目进展,也未充分向市场说明项目推进存在的不确定性风险及具体原因。

2012年,中信重工在中德证券的保荐下成功IPO,募资30.86亿元,其中12亿元用于新能源装备制造产业化项目。但截至2020年3月中信重工变更募投资资金用途时,该募投项目进行了设计与勘测等初步工作,使用募集资金4878.58万元,占12亿元的4.07%。

8年时间,中信重工12亿元的募投项目仅进展4%,而中德证券保代出具的《核查意见》犹如走过场,收到罚单也在情理之中。