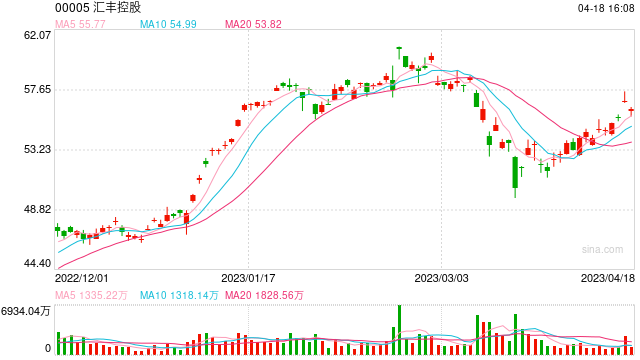

4月18日,平安首度公开表态,反驳汇丰控股管理层反对分拆汇控的理据。平安资管董事长兼首席执行官黄勇表示,研究了部分股东提出的分拆方案,也听取汇控及其它市场专业人士的反馈和意见,因此他们从原来建议的分拆方案,调整为战略重组方案,认为战略重组完全可以解决汇控的顾虑,包括但不限于环球价值、营运成本、法律障碍等问题。

黄勇表示,不论是分拆或战略重组,方案都坚持汇控仍是分拆后,以亚洲为总部的上市银行之控股股东,以维持全球业务的协同效应;以及将为汇控股东带来巨大收益,包括释放价值、减少资本要求、提升长期效率、缓解地缘政治风险和重新定位竞争局势。

对于管理层反对分拆的理据,黄勇认为他们夸大许多成本和风险,他承认结构性重组方案在初期会产生一些增量成本,但认为应该以开放的态度权衡这些成本与收益。对于汇控管理指,业务策略近年已改善汇控业绩,黄勇认为绝对业绩的改善主要得益于加息周期,然而加息已逐步见顶,而汇控和汇控亚洲业绩仍大幅落后同业。汇控管理层未能从根本上解决关键业务模式面临的挑战,包括本地化能力偏弱、成本基数过高、资本效率低下、地缘政治风险加剧等。

黄勇指出,自2015年起,平安资管逐步增持汇控,成为汇控的长期投资者。投资初期,汇控的业绩表现乐观,然而,随着汇控经营业绩恶化、表现显著落后合理同业对标组、对股息政策进行破坏性调整、市值持续下滑、对全球商业模式挑战反应迟缓,平安资管日益感到担忧。过去两年他们向汇控管理层提出了诸多结构性重组建议,包括推动汇控亚洲业务在香港上市,以及整合汇控亚洲所有业务。不过,黄勇指汇控管理层没有给予积极的回应和清晰的解释,对此表示失望。

黄勇表示,即使他们提出开放交流的请求,其他股东也提出了类似要求,惟汇控团队及其指定的付费外部顾问,对审查任何结构性重组方案都保持先入为主的成见。汇控拒绝参与有关方案的讨论,仅分享了评估结论。汇丰管理层只是简单表示“结构性重组的提议将对价值产生重大破坏性影响”,阐述了一系列不能接受该提议的理由,基本不承认提议的任何优势。