南方财经全媒体记者 吴霜,实习生冯钰雯 上海报道

4月18日,浦发银行发布2022年年度报告。报告显示,2022年,浦发银行实现营业收入1886.22亿元,同比下降1.24%;利润总额561.49亿元,同比下降3.29%。这是浦发银行连续第二年营收下滑,也是第三年净利润下滑。

对于营收和净利润的下滑,4月19日,浦发银行在业绩说明会上表示,2022年营收和净利润指标下降主要有以下原因:一是息差收窄,利息净收入下降。二是手续费净收入下降。三是营业支出有所增长。受到上述第一二点因素影响,营业收入同比下降;叠加第三点原因支出端影响,净利润同比下降。

银行的主要收入来源,一是息差;二是中收,也就是利息净收入和手续费及佣金净收入,这两项收入一般会占到银行营业收入的80%以上。以浦发银行为例,2022年,浦发银行利息净收入和手续费及佣金净收入对营收收入的占比分别是70.87%和15.21%,同比下降了0.32个和0.04个百分点。从绝对数值来看,2022年,浦发银行的利息净收入和手续费及佣金净收入1336.69亿元和286.91亿元。

对公存款成本上涨

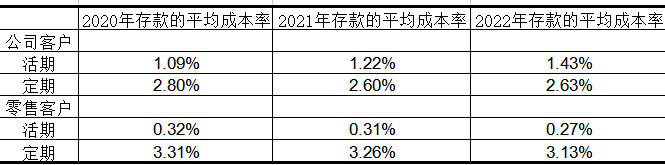

息差主要与存款成本率和资产收益率有关。去年,浦发银行虽然零售存款利率下调,但对公存款占比高,且成本上涨幅度较大,尤其是对公活期存款,平均成本率从2020年的1.09%升至2022年的1.43%。

从存款总量来看,截止2022年末,浦发银行的存款总额为48264.78亿元,同比增长9.62%;存款总额占总负债比重较上年末提升1.32%。

拆分来看,存款总额中占比最大的为公司客户存款,其中定期存款占存款总额的38%,同比增长1%;活期存款占存款总额的34%,同比下降3%。零售客户占存款总额为28%,同比增长4%,其中定期存款为19%,活期存款为9%。可见2022年浦发银行存款总额的增长主要来源于零售客户的定期存款增加,与居民的风险偏好降低导致的超储有关。

对于零售客户定期存款的增加,浦发银行在去年下调了存款利率,2022年9月16日调整了存款利率,其中活期存款年利率由0.3%下调至0.25%,一年期定期存款利率由1.95%下调至1.85%,三年期定期存款年利率由2.8%下调至2.65%,五年期定期存款年利率由2.8%下调至2.7%。

2022年浦发银行存款的平均成本率为2.10%,同比增长了0.09%。其中公司客户存款的平均成本率涨幅较为明显,活期和定期的平均成本率分别同比增长为21个百分点和3个百分点,这也是2022年利息支出总额增加的主因。而2022年的零售客户存款的平均成本率均低于2020年和2021年。

贷款利率处于较低区间,服务实体经济

在资产端,截止2022年末,浦发银行的贷款总额为4.9万亿元,同比增长2.39%。其中,2.07万亿存款余额来源于长三角区域,体现了浦发把长三角作为自身业务的战略高地的经营策略,着力巩固区位优势。浦发银行副董事长、行长潘卫东在业绩说明会上也表示,“截止2022年末,公司在长三角区域内资产规模2.45万亿,贷款余额1.58万亿,存款余额2.1万亿元,存贷款余额均为股份制银行第一位”。

浦发银行在同业中率先成立长三角一体化示范区管理总部,创新推出了“长三贷”“长三债”“长三购”“长三链”等一系列特色金融服务,持续加大对集成电路、生物医药、航空航天、高端装备等新兴产业领域,以及普惠小微、科技创新、绿色金融等领域的支持力度。

并且,去年的贷款规模增长主要源于企业贷款,在利率方面也有所降低,体现了出服务实体经济的成效。

从贷款的产品类型来看,截止2022年末浦发银行的企业贷款额为25980.58亿元,占贷款总额的53.01%,同比增长7.90%;零售贷款额为18924亿元,同比增长0.09%,占贷款总额的38.62%。票据贴现额为4102.04亿元,同比下降15.89%,占贷款总额的8.37%。可见,浦发银行2022年的贷款增长量主要由企业端贡献。

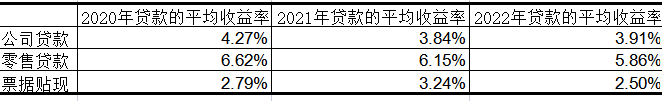

2022年一般性短期贷款平均收益率为 5.16%,中长期贷款平均收益率为 4.50%。2022年公司贷款的平均收益率为3.91%,同比提高了7个百分点,但仍低于2020年的公司平均贷款收益率4.27%;而零售贷款和票据贴现的平均收益率下滑幅度较为明显,分别下降了29个百分点和74个百分点。

从贷款的行业来看,浦发银行贷款的前三大流向为制造业、租赁和商务服务业、房地产业。潘卫东表示,未来将加大资产高质量投放力度,积极支持国家现代化产业体系建设,强化对制造业、绿色经济、普惠金融、乡村振兴和社会民生消费等实体经济重点领域和薄弱环节的支持,稳步调优资产结构,以“圈链”经营模式为核心,深挖长三角、大湾区、京津冀等地区战略性新兴产业中各类客户的综合金融服务需求。

不良“三连双降”,服务小微,提升容错度

近三年来,浦发银行资产质量持续改善。截至2022年末,浦发银行不良贷款余额 746.19 亿元,较上年末减少 22.10 亿元;不良贷款率 1.52%,较上年末下降 0.09 个百分点;拨备覆盖率为 159.04%,较上年末上升 15.08 个百分点;贷款拨备率(拨贷比)2.42%。这是浦发银行连续第三年不良贷款余额、不良贷款率实现逐季“双降”。

不良贷款中,企业贷款的不良率为1.91%;零售贷款的不良率为1.29%。对此,浦发银行表示,去年不断提升金融服务实体经济质效,加大对重点行业、重点区域、特色产业、绿色经济、优质赛道制造业等领域的信贷投放,助力稳定宏观经济大盘。同时,加强不良压降与处置工作,优化管理强本固基,推动创新转型,严控不良新增,推进多维度零售风险预警监控体系的优化工作。

值得注意的是,在服务普惠小微企业时,浦发银行优化普惠金融专项考核,实施普惠小微企业贷款不良容忍度,推进尽职免责有效执行,鼓励普惠贷款投放,提升小微企业金融服务效能。报告期末,普惠两增口径贷款余额 3,766 亿元,两增口径小微贷款户数 29.35 万户,当年不良率及利率均符合监管“两控”要求。

财富管理客户数、AUM保持增长

近些年,浦发银行全力推进“三大银行”建设,也就是“十四五”战略规划中提出的轻型银行、绿色银行、全景银行。其中的轻型银行,就是三大板块轻型化转型,重点做强投行、财富管理、消费金融、资产托管等轻资本特色业务。

2022年,浦发银行全年实现手续费及佣金收入377.66亿元,比上年减少20.81亿元,下降5.22%。在财富管理方面,潘卫东表示,浦发银行坚持客户导向,价值导向,理财业务打造开放式产品货架,同时以资产配置为抓手,全力构建最智能的财富管理银行。

拆分来看,浦发银行手续费及佣金收入中,托管及其他受托业务、代理业务、信用承诺相比2021年有所降低,分别下降17.83%、14.77%、9%。

对于托管费用的下调,浦发银行在业绩说明会上回应称,受托管行业竞争影响,行业托管费率呈下降态势。2022年,公司托管业务顺应市场竞争变化需要,服务费率有所下降。2023年,公司围绕托管业务的重点客户、重点产品、重点区域、重点项目、重点渠道、重点机制等,推动托管业务规模持续增长。

去年,浦发银行财富管理相关指标均有所增长:个人客户(含信用卡)突破 1.43 亿户,AUM 个人金融资产余额(含市值)达到 3.95 亿元,2021年为3.87亿元。私人银行客户规模(月日均金融资产 800 万元以上(含))2.8 万户,增长约1000户,管理私人银行客户金融资产超过 5,300亿元。但是,整体的财富收入却有所降低,2022年实现财富收入50.5 亿元,而2021年为67.57 亿元,同比下降33.80%。

对于私人银行在未来的发展方向,浦发银行在业绩发布会上回应称,私人银行业务将突出三个特色。一是夯实财富管理主阵地,通过私行客户经理、分行投资顾问、总行专家库的1+1+N服务,提供全市场、多品类、个性化的服务方案;二是推出私行客户综合服务平台,立足“圈链生态、场景服务、专业团队”三大服务支柱,构建金融和非金融服务联盟。三是深化集团协同,合力打造浦发家族信托服务品牌,持续扩大银信保家信生态圈。

对于未来的发展,浦发银行将重点聚焦服务企业和做大财富管理两个方向。潘卫东在提到工作重点的第一条就表示,加快推进全面客户经营,聚焦FPA和AUM两大指标。提升综合金融服务能力,进一步夯实客户基础,围绕生态圈、产业链上客户的核心诉求,强化各类产品和服务的融合经营,完善交易信用体系,全力打造以客户为中心的“圈链”经营模式,围绕客户需求再造和优化流程,提升全行可持续融合发展水平。