[农产品]

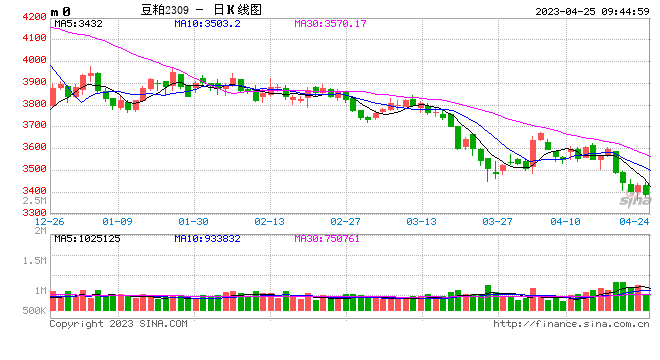

豆粕:供应逐步恢复,豆粕承压

【现货市场】

昨日油厂豆粕报价涨跌互现,其中沿海区域油厂主流报价在4050-4150元/吨,广东4050涨50元/吨,江苏4000跌100元/吨,山东4080跌20元/吨,天津4150跌200元/吨。全国主要油厂豆粕成交27.7万吨,较上一交易日增加25.4万吨,其中现货成交7.75万吨,远月基差成交19.95万吨。开机方面,今日全国123家油厂开机率上升至51.54%。

【基本面消息】

布宜诺斯艾利斯谷物交易所(BAGE)称,截至4月18日的一周,阿根廷大豆收获进度为16.7%,比一周前的4.3%推进了12.4个点,平均单产为1.57吨/公顷,高于一周前的1.44吨/公顷。

分析显示,截至5月初,今年阿根廷进口的巴西大豆可能超过80万吨,略高于2018年全年进口量65.7万吨。2018年的数据也是过去10年里阿根廷进口巴西大豆的最高值。

海关公布的数据显示,3月份中国从美国进口大豆483万吨,比去年同期的进口量337万吨增长43%,因为头号供应国巴西收割延迟,促使中国买家寻购更多美国大豆。3月份中国从巴西进口大豆167万吨,同比降低42%。今年早些时候,降雨推迟了巴西主要种植区的收获。

【行情展望】

根据USDA公布的美豆种植面积意向来看,新作种植面积将与上一年度持平,对应美豆平衡表预计依旧保持紧张,北美新作不确定性增加,盘面存支撑。但巴西丰产压力近期逐步兑现,贴水持续下跌,对美豆形成压力。而从国内买船进度来看,5、6月份将迎来天量到港,后期供应压力较大。目前随着到厂问题逐步解决,基差压力逐步凸显。阶段性豆粕承压,可逢高布局短线空单。关注巴西贴水是否企稳,操作上空07买09继续持有。

生猪:二育入场积极性增加,生猪稳中偏强

【现货情况】

昨日现货偏强,全国均价14.82元/公斤,较昨日上涨0.28元/公斤,其中河南均价为15.03元/公斤,较昨日上涨0.33元/公斤;辽宁均价为14.4元/公斤,较昨日上涨0.3元/公斤;四川均价为14.7元/公斤,较昨日上涨0.3元/公斤;广东均价为15.45元/公斤,较昨日上涨0.2元/公斤。

【市场数据】

涌益咨询监测

截至4月20日当周,15KG仔猪市场销售均价为618元/头,较上周环比稳定。当周50KG二元母猪市场均价为1627元/头,较上周环比下跌0.06%。

截至4月20日当周,自繁自养养殖利润均值为-202.73元/头,上周为-172.62元/头;外购仔猪育肥为-336.31 元/头,上周为-307.15元/头;放养利润为-559.69 元/头,上周为-530.76元/头。

当周全国出栏平均体重为122.74公斤,较上周下滑0.12公斤,环比下滑0.10%。当周90公斤以下小体重猪出栏占比为5.53%,较上周继续下滑0.73%。当周150公斤以上大体重猪出栏占比6.58%,较上周持平。

【行情展望】

由能繁母猪存栏走势来看,后续出栏量将持续回升。尽管近期出栏体重有所下行,但二次育肥入场增加,或后期供应压力的形成。需求端缓慢回升,提振空间不强。

供需两端仍存博弈,短期来看,二育及冻品分割是否入场,是价格能否反弹的关键因素。但二育若持续增加,无疑将增加年中出栏体重,是否会抵消仔猪腹泻带来的损失影响,仍需持续观望。操作上,前期09空单继续持有。

玉米:需求不佳,玉米再度承压

【现货价格】

4月24日,东北三省及内蒙主流报价2590-2690元/吨,局部较昨日下跌20元/吨;华北黄淮主流报价2750-2800元/吨,局部较昨日下跌10元/吨。港口价格方面,鲅鱼圈(容680-730/14.5-15%水)平舱价2730-2750元/吨,较昨日持平;锦州港(15%水/容重680-720)平舱价2730-2750元/吨,较昨日持平;蛇口港散粮玉米成交价2850元/吨,较昨日持平。一等新玉米装箱进港2720-2740元/吨,二等新玉米平仓2730-2750元/吨,较昨日持平。

【基本面消息】

中国粮油商务网监测数据显示,截止到2023年第16周末,广州港口谷物库存量为173.60万吨,较上周的168.50万吨增加5.1万吨,环比增加3.03%,较去年同期的224.00万吨减少50.4万吨,同比下降22.50%。其中:玉米库存量为109.70万吨,较上周的109.50万吨增加0.2万吨,环比增加0.18%,较去年同期的127.70万吨减少18.0万吨,同比下降14.10%;高粱库存量为37.20万吨,较上周的35.10万吨增加2.1万吨,环比增加5.98%,较去年同期的75.70万吨减少38.5万吨,同比下降50.86%;大麦库存量为26.70万吨,较上周的23.90万吨增加2.8万吨,环比增加11.72%,较去年同期的20.60万吨增加6.1万吨,同比增加29.61%。

【行情展望】

近期市场需求不佳,深加工消耗库存为主,饲料企业备货有限,而当前玉米供应充足,后期还有大量进口到港,市场需求有限的前提下,玉米再度承压。

淀粉目前持续亏损已久,淀粉企业有挺淀粉价格的需求,淀粉利润有望好转,中长期来看淀粉企业有降开工及降库存的需求,且白糖价格高企利多淀粉,淀粉-玉米正套继续持有。

白糖:国际贸易流仍相对偏紧,郑糖跟随外盘波动

【行情分析】

市场担心厄尔尼诺可能导致东南亚地区天气比正常更干燥从而削弱印度,泰国23/24榨季的产量。印度由于减产和需求恢复印度继续增加出口配额的概率降低,虽然巴西已经开榨会缓解当前的供应紧张,但由于船期的拥堵以及压榨节奏市场还需要更长时 间才能见到巴西糖源的供应。在国际供需矛盾尚未解决前原糖仍维持相对偏强走势。短期内贸易流紧张格局仍难以明显缓解,预计原糖短期内仍保持高位震荡偏强运行。目前加工糖企业开工率低原材料缺乏,定权全力偏向国内制糖集团,制糖集团报价坚挺,伴随减产落地,糖厂有部分惜售情绪。国内贸易和终端对高价抵触,高糖价与弱需求相矛盾,下游采购仍然是按需采购,港口出货缓慢,也有一定的惜售情绪,贸易商进退两难,近期价格仍相对偏强运行,关注后续相关政策情况。

【基本面消息】

国际方面:

2022/23榨季巴西中南部地区共计压榨甘蔗5.48亿吨,同比增加4.61%;累计产糖3372.8万吨,同比增加5.16%;累计产乙醇289.12亿公升,同比增加4.66%。

印度糖厂2022/23榨季截至4月15日生产了3110万吨糖,同比下滑5.4%。受甘蔗供应有限影响,许多糖厂提前收榨。印度糖厂协会(ISMA)在一份声明中表示,2022/23榨季开榨的532家糖厂中,有400家已经收榨,包括马邦所有的糖厂。

国内方面:

海关总署公布数据显示,2023年3月我国进口食糖7万吨,同比减少5.17万吨,降幅42.48%。2023年1-3月累计进口食糖95万吨,同比增加1.15万吨,增幅1.23%。2022/23榨季截至3月累计进口食糖272.2万吨,同比减少4.62万吨,降幅1.67%。

2023年3月我国进口糖浆及预混粉16.23万吨,同比增加5.62万吨,增幅52.97%。

【操作建议】观望

【评级】中性

棉花:宏观风险未彻底消除,关注新棉种植情况

【行情分析】

5月2、3日美联储议息期,宏观因素仍在发酵中,国内下游一季度整体订单、利润情况尚可,下游纺企开机高,逢低对棉花需求尚可,且少部分秋冬单开始打样,下游需求较3月走弱但整体仍存支撑,叠加籽棉抢收预期等,未来一周棉花价格或震荡企稳,持续关注棉花种植、产区天气等情况,以及宏观方面消息。 【基本面消息】

USDA:截止4月16号,美棉15个棉花主要种植州棉花种植率为8%;去年同期水平为10%,较去年慢2个百分点;近五年同期平均水平在9%,较近五年同期平均水平慢1个百分点,德州方面种植进度周增2个百分点达到13%,周度种植速度放缓。

截至4月13日当周,2022/23美陆地棉周度签约1.41万吨,周降57%,较前四周平均水平降72%,其中孟加拉签约0.63万吨,巴基斯坦签约0.41万吨;2023/24周签约0.86万吨;2022/23美陆地棉出口装运6.57吨,周降13%,较前四周平均水平降3%,其中越南1.64万吨,中国1.45万吨。

国内方面:

截至4月24日,郑棉注册仓单15181张,较上一交易日增加114;有效预报2973张,较上一交易日减少80张,仓单及预报总量18154张,折合棉花72.61万吨。

4月24日,全国3128皮棉到厂均价15496元/吨,下跌15元/吨;全国环锭纺32s纯棉纱环锭纺主流报价23595元/吨,稳定;纺纱利润为1549.4元/吨,增加16.5元/吨。纺企排单生产,走货按单,高支纱排单紧凑,订单能维持至6月底,纺纱利润尚可。

【操作建议】09多单持有

【评级】中性

鸡蛋:五一备货有所增加,蛋价存反弹可能

【现货市场】

4月24日全国鸡蛋价格多数降低,全国主产区鸡蛋均价为4.60元/斤,较昨日价格下滑0.07元/斤。货源供应稳定,终端需求仍显保守。

【供应方面】

当前市场走货相对平稳,各环节库存量均不大,新开产量暂有限,鸡蛋供应量变化不大,预计下周鸡蛋供应量或仍低位整理。

【需求方面】

五一前终端需求尚可,部分食品厂阶段性备货,但当前部分销区高价走货显慢,各环节心态谨慎,预计本周市场需求量或先减后增。

【价格展望】

当前终端对高价货源消化有限,下游拿货谨慎,部分市场走货显慢,但各环节库存量不多,预计短线蛋价或有偏弱的可能,幅度较有限,但受五一市场需求提振,本周鸡蛋价格仍有上涨契机。

油脂:油脂总体走势偏弱,短线参与为主

【现货市场】

现货方面,豆油现货随盘波动,基差下滑。江苏张家港地区贸易商一级豆油现货价格8280元/吨,较上日下跌50元,江苏地区豆油4月现货基差最低报2309+740。广东广州港地区24度棕榈油现货价格7700元/吨,较上日下跌98元,广东地区工厂4月基差最低报2309+700。

【基本面消息】

监测数据显示,截止到2023年第16周末,国内棕榈油库存总量为82.4万吨,较上周的81.2万吨增加1.2万吨;合同量为4.0万吨,较上周的4.4万吨减少0.4万吨。其中24度及以下库存量为78.1万吨,较上周的77.0万吨增加1.1万吨;高度库存量为4.3万吨,较上周的4.2万吨增加0.1万吨。

船运调查机构ITS和AmSpec的数据显示,4月1-20日马来西亚棕榈油出口量环比降低20.3%到25.8%。南马来西亚棕榈油公会(SPOMMA)的数据显示,2023年4月1-15日马来西亚棕榈油产量环比增长22.50%。

周三欧洲议会批准了一项森林砍伐法规,要求对欧盟销售棕榈油和大豆等产品的贸易商进行强制性尽职调查,确保这些产品没有造成森林砍伐或森林退化。市场担心马来西亚对欧盟的棕榈油出口受到打击。

【行情展望】

棕榈油产量进入季节性增长阶段,市场担忧棕榈油需求下降,油脂总体走势偏弱,外盘原油价格略有回升,建议短线参与为主。

花生:春花生播种面积将继续缩减

【现货市场】

昨日国内花生价格平稳运行。河南春花生开始陆续播种,受小麦占地的影响,预计春花生播种面积将继续缩减。3月海关数据显示,国内花生进口量为19万吨,达到历史较高水平,但由于苏丹花生远期订单价格较高,且该国出口并不稳定,后期国内到港量或有明显缩减。 目前东北308通货米报价11200-11700元/吨,花育23通货米报价11700元/吨。河南产区白沙通货米报价11200-11800元/吨。油厂多为进口米订单,港口苏丹精米报价10400-10450,高价成交有限。

【行情展望】

市场需求略显疲软,少量稳定出货。整体到货量零星,贸易商收购谨慎,随用随采为主。中长期来看,春花生面积的缩减以及进口花生到港量减少的预期,国内花生供应呈现偏紧局面。市场担忧苏丹国内战争影响中国花生进口,花生期货2310关注10250元一带的支撑。

红枣:部分外围客户存囤货意愿

【现货市场】

新疆产区剩余未售灰枣有限,余货质量相对一般,参考原料均价在5.18元/公斤,各产区原料价格参考阿克苏4.30-5.50元/公斤,阿拉尔4.50-6.00/公斤,喀什团场参考4.80-6.00元/公斤,质量较差货源或在3.00-4.00元/公斤,大货多集中在中上游,温度逐渐走高,入库陆续进行。阿克苏、阿拉尔、喀什、和田等主产区均已发芽,农忙陆续开始,昨日阿克苏、阿拉尔部分地区沙尘暴天气,对核桃、棉花影响较明显。

河北崔尔庄红枣市场价格稳定,市场到货一车等外品,市场聚拢看货人员较多,成交尚可。特级价格在9.50元/公斤及以上,一级主流参考8.40元/公斤,整体看市场走货情况尚可,随着温度上升货源陆续入库。广东市场昨日到货3车,交易一般,实际成交以质论价。

【行情展望】

销区货源供应相对充足,随着温度上升入库逐渐展开,部分外围客户存囤货意愿,预计红枣价格趋强运行。 红枣期货2309关注在10000元一带的支撑。

苹果:雨雪天气引起市场担忧

【现货市场】

4月22日前后,苹果产区山西、甘肃、陕西苹果主产区出现明显的雨雪天气,延安北部宜川、延长降雪时间相对较长,黄陵、富县、洛川等主产区乡镇有不同程度降雪,苹果目前处于花期-坐果期间,此次降雪预计对苹果产区产生一定影响,但由于目前处于花期,具体影响表现预计在坐果期间逐渐表现。

【行情展望】

4月22日前后西北产区遭遇范围的雨雪天气对苹果有一定影响,但从目前花期-坐果期间仍不明显表现,三大主产区表现均有不同,后期仍需要等坐果、套袋期间对果园进行评估。现在的霜冻天气影响小于清明期间的初花期,苹果期货2310关注8450元一带的支撑。

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。