【金、银、铂族】会议纪要:安泰科2023年有色金属市场报告会

01 供应

2022年,虽然大多数矿山已经逐步从疫情(2020年疫情突发,产量大幅下滑,2021年恢复)和物流问题中恢复正常运营,但受到新项目推迟、矿品味下降、意外干扰(秘鲁罢工)等因素影响,全球矿产银产量微降至25,578t,其中中国产量约27,000t(+15%),千吨级别企业从四家增至五家(新增为永兴贵研)。

其中,增产的矿山有墨西哥Fresnillo旗下Juanicipio(新项目投产)、墨西哥Gato Silver旗下Cerro Los Gatos(产量创新高)、阿根廷Anglo Gold和Yamana(矿石品味提升)、俄罗斯Polymetal旗下Nezhda(首次全年满产),减产的矿山有秘鲁Buenaventura旗下Uchucchacua(2021年Q4开始停产检修,原生银)、秘鲁Pan American旗下Morococha(2022年2月开始停产检修)、秘鲁BHP、Glencore、Teck和Mitsubishi四家合资的Antamina(矿石品位下降,铜矿)、澳大利亚South32旗下Cannington(重新安装基础设施,作业吞吐量下降,铅锌矿)。

2022年,受益于自废EO(环氧乙烷)的回收和高银价带动银饰银器会是景气,全球再生银5,618t(+3%),创十年新高。

2022年,再生银增量弥补矿产银减量,全球银金属供应31,196t(小幅微降)。

2023年,全球白银供应量在矿产银新增及扩产项目投产情况下,保持温和增长,或将恢复到疫情前水平。其中中国白银产量在铅锌铜冶炼带动下将保持平稳增速;预计全球现货供应量31,826t(+2%)。

02 (中国)进出口

银精矿:2022年,中国进口银精矿141.7748wt(同比+29%),主要来源国是秘鲁(占比39%)和墨西哥(占比18%)。

银锭:从2018年开始,中国银锭出口攀升,主要原因是铅冶炼企业进口大量铅银精矿(详见前文铅部分叙述),冶炼后以银锭的方式出口;主要省份来自河南、山东、江西。2020年下半年开始,银价上涨,打开出口窗口,出口量逐步提升。银锭出口除配额要求外,亦根据内外比价变化择机。2023年1-2月,内外比价不是特别适合出口,因此出口量有一定下降。

银粉:受益于光伏银粉的国产化率提升,2022年中旬,进口银粉量大幅下滑。

03 需求

2022年,全球白银需求约38,000t(+16%),其中中国约8,200t(+3%)。

全球消费结构占比分别为,工业45%、投资27%、银饰19%、银器6%、摄影2%。其中工业用银增量主要来自光伏用银,银饰银器增量主要来自印度(黄金进口税,白银替代消费增加)。中国的白银消费结构占比中,工业占比约90%(光伏用银占比工业40%)。2022年,中国工业用银中光伏和EO(环氧乙烷)增加,其他(焊料、摄影、电子、电器)微降。

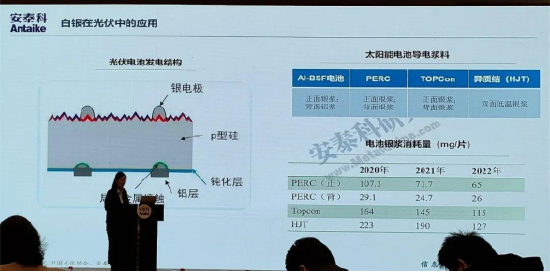

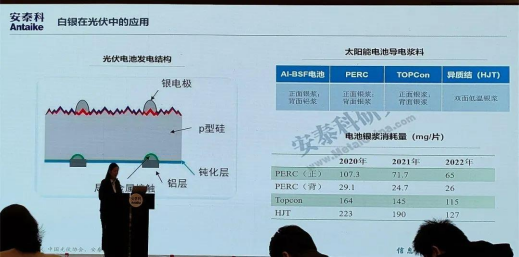

光伏用银领域,产品有电池片主导,银粉、银浆企业根据电池片需求调试。光伏银浆主要采用丝网印刷技术,印在电池片上,起到导电作用。目前,主流的电池片技术中,PERC、TOPCon使用双面高温银浆,HJT需要使用低温银浆。光伏银粉(<3μm的球状银粉)是银浆的主要成分,且银粉对光伏银浆的性能影响较大,在形态、一致性上要求较高。

中国光伏用银从2012年700t左右仅为电气的一半,快速增加,2022年已经达到3000t左右,成为第一大工业用银领域。银浆是除了硅以外,电池片中最大的成本,电池片企业持续追求单位耗银量的下降。2022年,电池银耗继续降低,其中PERC 91mg/片(-5.4mg/片)、Topcon 115mg/片(-30 mg/片)、HJT 127mg/片(-63 mg/片)。

2021年,PERC技术仍是主导(CPIA数据,PERC渗透率96.5%)。2022年下半年,中国光伏电池片技术革新爆发,Topcon、HJT将成为市场主流。相应银粉企业(如苏州银瑞)在光伏用银方面实现技术突破,开始量产,国产化率进一步提升。2023年,在光伏新增装机量以及电池片技术更新迭代推动下,银粉相关头部企业(如思美特、湖南中伟、国银新材料、苏州银瑞等)积极布局,有一些新增产能释放;同时,银粉银浆企业也将面临技术革新、利润博弈及其他企业上下游延伸的挑战。

2023年,在5G、新能源汽车、光伏发电等新兴领域的支撑下,全球白银工业用银量将再创新高,然而受实物投资及银饰银器需求下滑拖累,全球白银现货需求36,298t(+6%)。其中由于印度从今年2月加征对白银的进口税,预计印度的银饰银器需求将从去年高位增速放缓。

04 平衡表

2022年,全球白银供应基本稳定,需求增速较快,市场延续2021年的供应短缺状态,且缺口扩大。

2023年,全球白银供应温和增长(+2%),银饰银器拖累需求(-6%),全球整体依然短缺,但缺口收敛。

01 商品属性

供应:2022年,全球黄金总供应4754.5t(+1.54%),其中矿产金占比由63%提升至76%,再生金占比24%。中国作为全球第一产金国,占比9.3%。采金成本不断上升,对金价有一定托底作用。

消费:2022年,消费明显恢复,全球黄金消费4740.7t(+18.1%),其中占比最大的金饰消费2189.8t(占比46.2%)。中国消费占比第一23.9%,略超印度(占比23.4%)。2022年,央行加速购金,累计增加购入1135.7t(+152.3%),占比黄金总消费的6.52%。

平衡表:2018-2022年,全球黄金过剩,且民间库存巨大。

02 货币属性

2000-2022年,美元在全球外汇储备中的占比逐年下降,但仍是最主要的外汇储备,2022年美元占比59.8%,而人民币仅占比2.76%。

2008-2022年,全球央行是净买入黄金状态,截止2022年底,全球三大主要经济体美国、欧元区、中国的外汇黄金占比分别为68.1%、54.5%、3.7%。

由于美元仍在国际货币体系中充当主要货币,金价与美元指数走势通常背离。2022年,美元指数上涨7.84%,金价下跌0.35%。

03 投资属性

黄金是重要的投资工具,2022年,全球黄金日均成交额超过1300亿美元,在大类资产中名列前茅。

通常情况,金价与美联储的利率预期变化呈负相关关系,当市场预期美联储货币政策有转向或幅度有调整的时候,会影响金价的一定波动。

由于黄金的持有成本等于“美债无风险收益率-通胀率”,当Tips(美国抗通胀债券)下降时,将提振金价。

同时,黄金又是投资类资产,黄金ETF持仓量的变动会影响金价的变动,但黄金ETF持仓量变动相对于金价有一定滞后性,并不是影响金价走势的决定性因素。

从投资回报率分析,根据1971-2022年的数据统计,通胀期黄金的平均年回报收益率为8.25%,滞涨期为32.2%,且两年期、三年期和五年期收益率明显高于Tips和美元资产。近几年高通胀时期(通胀>5%),黄金的平均年回报率高达22%。

鉴于目前欧美仍处于高通胀期,预计2023年黄金收益仍为正,或将超过20%。

04 避险属性

由于黄金是重要的避险资产,当全球风险加剧是,会刺激金价上。

黄金和国债等避险资产相关性较强,能有效分担、分散风险,尤其是在市场风险较高时,与美债等避险资产相关性较强,同时与美元或美元资产相互背离。

05 金价数学模型分析

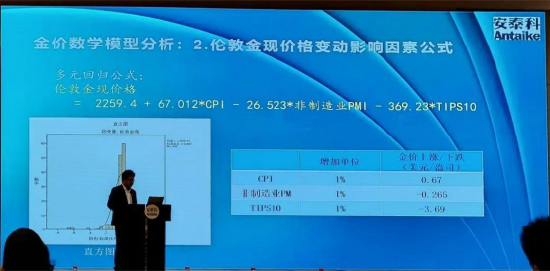

基于经济形势分析,选取美元指数、CPI、制造业PMI、非制造业PMI、VIX、Tips10六个指标,建立金价分析回归模型。

输出结果显示,六个自变量可解释伦金价格变动的67.8%。

01 铂

过去十年中,铂在大部分时间处于供应短缺状态,主要由投资造成。近两年,投资基金的退出,铂市场出现过剩,处于相对低位。全球供应主要集中在南非(占比60%)和俄罗斯。

南非的工资、电力、材料等成本增加。同时,南非影响产量的主要因素,还有电力。南非仅有一个国有电力公司,从2022年下半年开始,电力故障频繁发生,已经首次执行历史上最高八级限电,造成产量连续11个月下滑。此外,南非工会力量比较强大,在工资谈判中处于主导地位,经常与矿山和矿业联合会发生比较大的矛盾,经常罢工。

俄罗斯面临制裁,且产量受限于镍的生产,产量目标收缩。同时,在俄乌冲突下,对其产量和贸易造成一定影响。

未来需求有非常大的空间,因此近两年开始吸引投资者。需求增量主要有对钯的替代和新能源领域,特别是在氢能以及燃料电池汽车。

过去两年,全球铂市场处于基本平衡,2023年,相对看好铂,一方面是铂钯替代预期,另一方面是燃料电池的新增预期。

02 锡精矿加工费(冶炼利润)

2010年开始,钯在绝大多数时间处于供应短缺,一方面钯的生产集中在俄罗斯和南非,供应基本保持一个大的平衡,没有太大增长。另一方面,需求则有比较大的进展,伴随中国汽车行业的发展,特别是传统燃油汽车(产量提升和排放标准提升)。

过去两年,随着电动车市场发展,传统燃油车占比下降,钯由极度短缺转为相对平衡,钯金价格也出现了回落。

2023年,钯的预期相对保守,预计继续下行,震荡走低。一是,过度投机的资金撤出,二是传统汽车行业下行是个不争的实施。

03 中国铂族金属

全球1/3的铂族金属都用在中国,中国虽然严重资源匮乏,但由于我们积累了比较多的城市矿产,二次回收蓬勃发展。目前也建立了很多项目,未来空间较大。但同时,各地(如湖南永兴、云南、江西)加强治理,对二次资源回收制定一定门槛,对企业资金实力和品牌增加要求,未来二次资源回收将向更大规模的企业集中。与之对应,中国企业纷纷走出去,到资源比较丰富的南非、津巴布韦等地进行海外开发,但项目周期极长(10-20年)、社区关系复杂。

2022年,上海黄金交易所铂族金属交易量120t,处于历史高点。2023年Q1,铂交易量15t(同比-6.34%)。

近几年,中国铂族金属供应能力提升,对产业链形成一定保障。随着对铂族金属矿产及二次资源的重视,中国铂族金属供应总量(矿产+回收)稳步增长,其中铂由4t增至9t,钯由12t增至20t,两者相加已经达到30吨左右。

对外依存度依然很高,其中铂90%、钯70%、铑80%。

进口方面,中国主要的进口国有美国、瑞士、南非、俄罗斯。2021年铂进口量超110t,2022年有所下降,但依然维持高位。2022年,统计中钯进口26t,还有大量非统计口径进口。

需求方面,铂和钯有重叠又有不同,需求呈现增长趋势。中国铂金消费在几大领域相对均衡,包括传统的首饰行业、正在兴起的玻璃玻纤行业以及石油化工(如丙烷脱氢)等领域对铂用量较大。而中国钯金82%用于汽车工业,而化工(如煤制乙二醇、PTA等)和电子的有增量,但占比仅12%和6%;在汽车(排放标准提高弥补产量下滑)和化工行业的带动下,钯的需求相对可以。

目前,非贵金属替代铂钯正在科研中,暂无大的进展。

燃料电池成为热点,未来前景广阔。2022年底,中国建成310座加氢站,位列全球第一。未来,将加强加氢站建设,规划2025年加氢站数量将超过900座。

04 铂钯替换

2020年起,铂钯替换一直是行业热点,特别是在铂钯价差不断走阔,如英美资源、巴斯夫、Sibanye-Stillwater等已经在倡议。目前,随着钯价格回落,价差从此前2000美元/盎司缩窄到500-600美元/盎司。因为替代已经在科研攻关,有些汽车厂商已经实施,替代还在惯性进行。

(曹姗姗 中粮期货研究院 投资咨询号:Z0013588)