炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

谁是下一只穿越周期的大消费牛股?

科技一出,谁与争锋?今年A股市场的焦点完全被TMT板块霸榜,传媒、通信、计算机三大指数均涨超20%。不过,众所周知的是,不论是TMT,抑或是医药、新能源,其波动不可谓不大。作为A股另一极,大消费板块今年表现也普遍不佳,但从历史数据看,大消费的表现显然要“稳得多”。

消费行业是投资的常青树,因其长坡厚雪,一直受到全球价值投资者青睐。坐享全球第一人口和第二大消费市场的红利,A股中的消费板块也是少数可以穿越牛熊的板块。不过,大消费行业涉及行业众多,在当前大环境下难有板块集体行情,甄选各个大消费领域的细分龙头,尤其是存在稀缺性的上市公司,未来跑赢大盘的概率更高,有望实现“稳稳的幸福”。

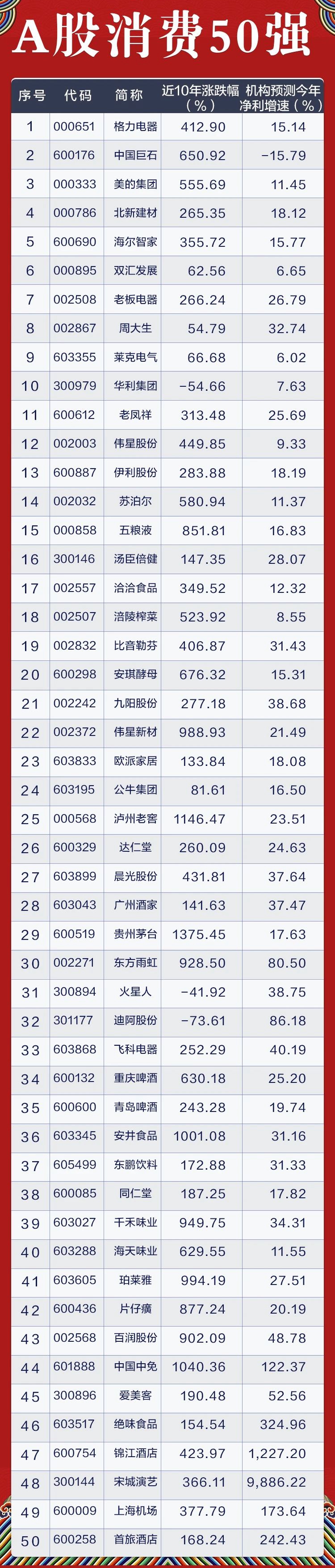

稀缺大消费50强曝光

先对A股大消费板块进行一个初步的筛选,主要包括食品饮料、商贸零售、旅游酒店、中药、家电、消费建材、纺织服装、家居等板块。此外,稀缺大消费白马还需要满足以下条件:

1. 最新评级机构数在10家以上;

2. 2022年净资产收益率超10%以上;

3. 2022年现金分红比例在30%以上。

A股稀缺大消费白马,主要包括了盈利能力较强且分红较高的各细分稀缺龙头股。在上述三个条件的基础上,依据上市公司的市值业绩规模、行业地位、公司治理水平等指标,还兼顾组合中的细分行业均衡角度,筛选出了当前50只个股作为核心组合。

需要说明的是,组合中还包括了上海机场、首旅酒店等去年亏损的大消费股票,主要是因为这类股票的亏损是特定条件下造成的,未来持续高ROE是大概率事件。

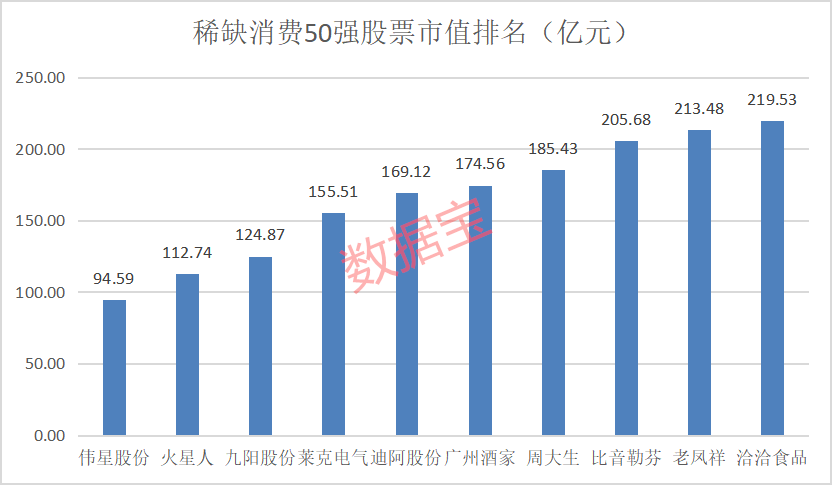

上海机场、首旅酒店等标的,在A股的稀缺性是较为明显的。这也是50强股票最重要的考量标准之一。比如在白酒行业,50强只纳入了贵州茅台、五粮液、泸州老窖3只高端白酒股票;白电板块则只有美的集团、格力电器、海尔智家3只绝对龙头进入。市值较低的个股也多为行业稀缺龙头。比如市值不足100亿元的伟星股份,是A股极少数主营业务为拉链纽扣的上市公司;周大生是A股相对较稀缺的珠宝类上市公司;市值198亿元的比音勒芬,是A股高尔夫服饰唯一股票。

都是超级现金奶牛

众所周知,巴菲特喜欢投资消费股,其原因主要在于消费股的盈利能力强、盈利确定性高、经营现金流高、分红派现比例高等,属于超级现金奶牛型股票,其最新重仓的大消费题材股主要包括苹果、可口可乐、卡夫亨氏等。

数据宝筛选出来的稀缺大消费50强,也大都属于盈利能力强、分红派现比例高的超级现金奶牛。数据显示,50强股票去年加权平均净资产收益率中位数接近18%,是A股净资产收益率中位数的近2.7倍。

50强股票的现金流优异。数据显示,贵州茅台、海尔智家、伊利股份去年经营活动产生的现金流净额均超百亿元。从盈利质量角度看,50强股票去年经营活动净收益占利润比中位数为96.88%,高于A股公司中位数11个百分点以上。

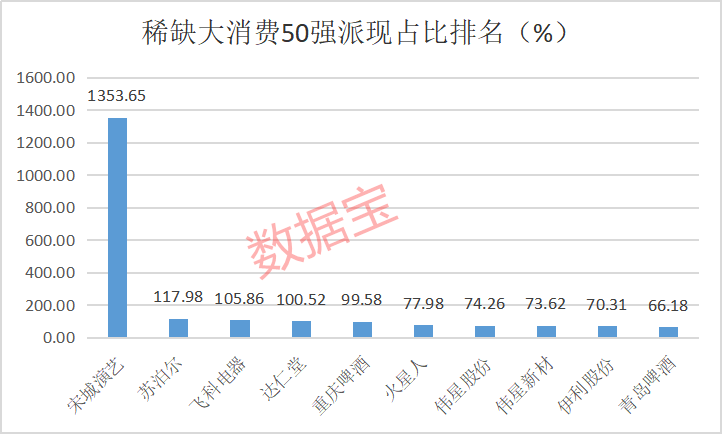

能赚钱、会赚钱,50强股票对股东也超级大方,去年派现比例中位数高达49%,高出A股派现公司派现比例中位数16个多百分点。其中,宋城演艺、苏泊尔、飞科电器、达仁堂等公司派现比例在100%以上,重庆啤酒、火星人、伟星股份等公司派现比例超过70%。

国家队长线重仓这些股

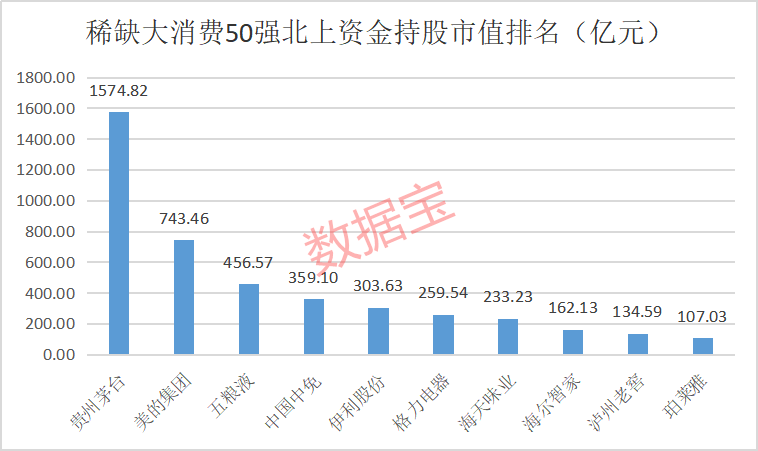

稀缺大消费50强股票的优质特质,吸引了众多机构的青睐。其中市值最高的贵州茅台一季度末获得了1700多家机构持仓,五粮液获得了1000多家机构持仓。即便是市值最低的伟星股份,也有20多家机构重仓。北上资金也是持仓大户,持有50强股票最新市值超过5291亿元,贵州茅台、美的集团、五粮液等个股最新持股市值均超400亿元。

有着国家队之称的社保基金,对这类股票也是颇为青睐。截至一季度末,50强股票中有20多只个股为社保重仓股,其中伊利股份、欧派家居、比音勒芬等个股社保期末持股市值均超10亿元,双汇发展、安琪酵母、老凤祥、周大生、上海机场、中国巨石等个股均获得社保连续重仓10个季度以上。

超级慢牛股集中营

超级现金奶牛,必然有超级表现。整体上看,50强股票大多成为超级慢牛股集中营。其中,贵州茅台、泸州老窖、中国中免、安井食品等个股成为10年10倍股,珀莱雅、伟星新材、千禾味业等14股成为10年5倍股。

从估值角度看,50强股票最新滚动市盈率中位数不到30倍,格力电器市盈率9倍最低,中国巨石、美的集团、北新建材等个股市盈率均不足15倍。整体上看,50强股票估值处于相对较低位置,稳健成长预期下未来跑赢大盘的概率较高。根据机构一致预测,多达42只个股机构一致预测今年、明年及2025年净利维持正增长,其中37只个股机构一致预测三年净利增速均超10%。