2023年巴菲特股东大会胜利召开,召开的时间点非常关键。因为从全球来看,这段时间美国的中小银行接连破产,引发投资者对于金融危机是否到来的担忧。而美联储连续十次暴力加息,将基准利率上调了500个基点,成为史上最陡峭的加息进程,大家也比较担心美联储后续还会不会加息,欧美经济会不会陷入到衰退。从国内来看,A股市场今年出现了风格上的分化,以ChatGPT为代表的AI板块大涨,其他板块纷纷下跌。在大家对于价值投资都比较质疑的情况之下,巴菲特股东大会恰如时机的召开,我也第五次来到奥马哈现场参加巴菲特股东大会,将巴菲特的价值投资理念,巴菲特的真知灼见以及价值投资的魅力向大家展示出来,为价值投资证明。

实际上,即使在美国,巴菲特的价值投资每五年都会被质疑一次,但最后证明巴菲特的价值投资还是正确的。在A股市场,现在是大家比较质疑价值投资的时候,我来现场参加股东大会,通过写文章、视频直播等方式给大家详细解读巴菲特股东大会,让更多的人学习价值投资,认可价值投资,对于提振市场信心以及提高白马股的估值都是有利的。而市场的风格也有可能在当前时点发生切换,从前期朝AI逐步转向资金去配置优质龙头股、中字头,这可能是市场下一步回升的重要推动力。所以这一次来奥马哈参加巴菲特股东大会,我认为意义不凡。和前四次现场参加巴菲特股东大会的感受一样,只有来到现场,看到从全世界不远万里飞过来的四万多人,来到美国中部的小镇奥马哈,就是为了一睹股神的风采,开启朝圣之旅,感觉到非常震撼。

世界上还没有一个投资人能有巴菲特这样的号召力,奥马哈平时是一个人口只有几十万,非常幽静的一个美国中部小镇,而这几天则是人声鼎沸,酒店的价格翻了四五倍,并且如果不提前预定的话,就是一房难求。在奥马哈想打个出租车可能都要等一两个小时,餐厅也都被订满,这些盛况其实就反映出大家对于价值投资的认可,对于巴菲特的认可。所以我觉得大家如果有机会的话,希望以后召开巴菲特股东大会,大家也能够亲临现场。

在长达五个多小时的问答环节,巴菲特回答了投资者六十多个问题。在大会之前,我列举了一系列大家比较关注的问题,最后基本上都得到了比较完美的答复。我觉得比较重要的几个点给大家梳理一下,一个是巴菲特对于价值投资有进一步的论述,他认为随着全球经济增速放缓,价值投资者要降低投资回报的预期。但是价值投资是取得长期投资胜利的法宝,依然是有效的。

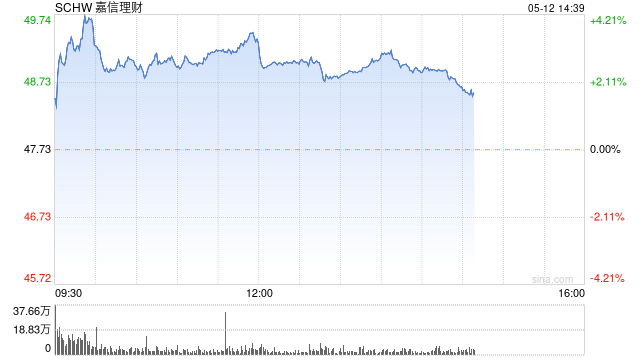

芒格在之前接受媒体采访的时候也表示,巴菲特和芒格在投资上的奇迹得益于一个好的时代,出生在美国,投资了很多伟大的公司。现在做价值投资确实不像以前回报率那么高,但是仍然是最正确的投资理念。而你的投资收益很大程度上来自于别人的愚蠢,也就是说别人在犯错误的时候,可能是你获得超额回报的机会。比方说在市场绝望的时候,是低价买入好公司的一个时机,但是你需要有一个良好的心态才能够做到这一点。而对于大家比较关注的美国银行业危机的问题,巴菲特认为一定要采取措施完全保护储户的利益,否则后果不堪设想。现在美国对储户25万美元以下的存款都是完全保护的,25万美元以上可能会承受一定的风险。巴菲特认为应该是无条件全部保护起来,这样才不会发生挤兑,造成连锁反应。但是对于银行的股东和投资人,巴菲特认为应该让他们付出代价。因为银行的破产既有外部的原因,是美联储连续暴力加息抬高了基准利率。巴菲特今年把多余的资金投资了国债,收益率达到了5.9%,可以想象美国实体企业承担的利率是多么高。实体经济出问题最终会传导到银行上,造成银行持有的美债价格暴跌以及银行面临着挤兑的风险。所以巴菲特认为,美国政府采取措施,切实保护储户的利益,是防止银行业危机扩散的主要原因。所以他说,未来可能还会看到一些中小银行破产,但是不会造成系统性的金融危机。

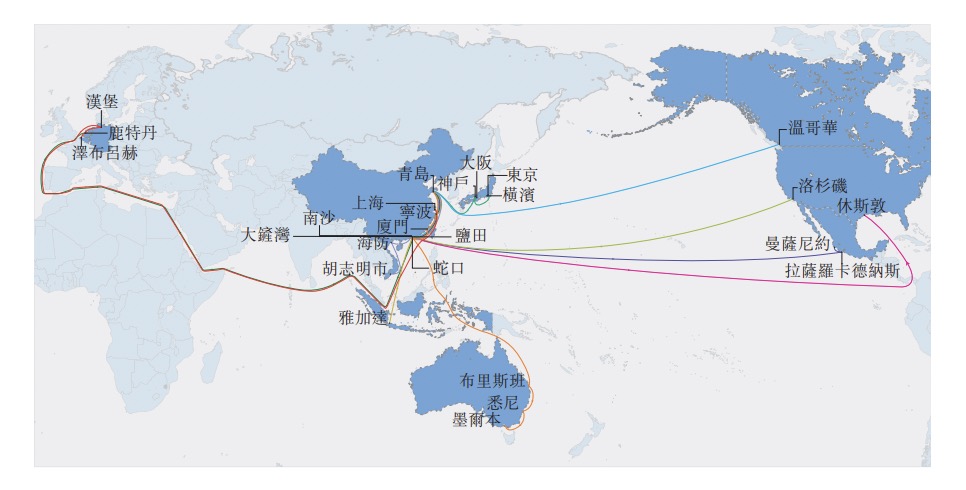

而对于美联储货币政策,巴菲特说现在美元还是主导的储备货币,也是国际贸易主导的储备货币,但是十年以后不一定。他这个说法其实是回应了今年以来很多国家采取去美元化的措施,防止美国利用美元霸权来打击他国。像俄乌冲突发生之后,美国利用美元的霸主地位对俄罗斯进行制裁,将俄罗斯银行剔除SWIFT国际清算体系,对于其他国家也是一个警示,不能把美元作为唯一的储备货币以及贸易支付手段,否则有可能会受制于人。今年包括巴西在内,多个国家和中国签订了本币交易的协议,这是人民币国际化的重要一步。但巴菲特这句话也回应了美联储在过去三年为了应对疫情采取了疯狂印钞的模式,巴菲特认为这是不可持续的,疯狂印钞最终会产生恶果,会导致美元的信用下降,美联储的信用下降。巴菲特还是一个非常理性客观的投资人,他对于问题的看法,跨越了狭隘的民族主义,而从全球的格局上来分析问题,我觉得是很值得尊重的。

对于中国经济和中国股市,巴菲特依然保持了一贯的积极乐观的态度。他认为中国经济在复苏,而欧美经济滑向衰退,中国优质股票估值也比较低,将来是有可能加大对中国市场的配置比例。巴菲特在港股的投资取得了巨大的成功,投资回报率达到了10倍乃至30倍以上,给他留下了很深刻的印象。未来随着中国资本市场的国际化程度越来越高,也不排除伯克希尔·哈撒韦增加对于中国股票的配置比例。事实上,外资这几年持续流入到A股,特别是今年有加速流入的迹象,就体现出对于中国经济的信心以及对于中国优质股票的信心。对于接班人的问题,巴菲特明确由原来负责能源板块的基金经理——阿贝尔,来做接班人。他没有明确表示什么时候卸任董事长,将权力交接给阿贝尔。他说阿贝尔虽然是接班人,但是很多事情仍然要和另外一位比较重要的基金经理——贾恩商量,直到条件成熟之后,才会把伯克希尔·哈撒韦的主动权交接给阿贝尔,保障切实的过渡。很多人质疑巴菲特把权力交接之后,阿贝尔能不能复制巴菲特的投资神话?毕竟投资还是一个非常个性化的东西。巴菲特则是为了安抚股东,还是对阿贝尔表示了坚定的信心。预计阿贝尔会萧规曹随,像库克接过乔布斯的接力棒之后一样,会延续巴菲特的投资风格,重仓持有业绩优良的好公司,获得长期稳定的回报。但是能不能实现年化20%的长期投资回报率,还是有待于观察的。基本上这些是这次股东大会上的一些要点,大家如果感兴趣,可以看一下我写的一些深度解读2023年巴菲特股东大会的文章,来了解更全面的内容。

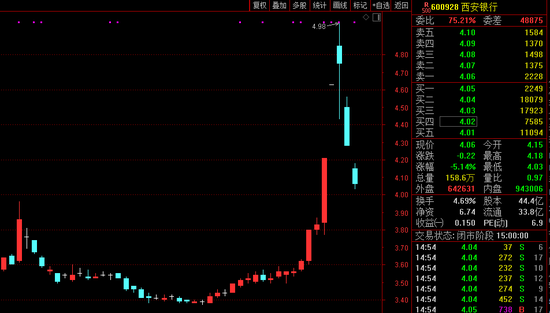

根据一季报,A股市场的分化非常严重。像一些新能源的龙头股,业绩大涨,但是股价却跌跌不休,而一些AI的龙头股业绩出现巨亏,结果股价还是在今年涨了一倍以上。为什么会出现这种偏差?我认为是短期的市场风格的问题。巴菲特在美国做价值投资也经常会遇到这种煎熬的时刻,甚至每五年都会被质疑一次,但是最终价值投资被证明是正确的。同样现在是价值投资者比较煎熬的时刻,一些好股票反而不断出现资金的流出,成交量低迷,而一些题材股、概念股则是大行其道。但是这种市场风格的偏移我认为不会持续太久,也许这一次巴菲特股东大会召开就是一个重要的拐点,可能会引发大家对于价值投资的关注,对于业绩的关注。这些炒概念的股票很多都是皇帝的新衣,一季报披露之后大家就看到这些公司没什么业绩,也没什么价值,将来可能会有一两家公司真正地在人工智能的大发展中成长为大公司,但是这种公司一定是凤毛麟角、九牛一毛,被你买中的概率和花两块钱买体育彩票中了500万的概率一样,明显是不符合价值投资逻辑的。做价值投资,我们追求的是在不确定性中寻找确定性,所以我们在当前市场风格比较偏离的情况之下,仍然要坚定信心,保持耐心,我们相信通过做好公司的股东或者配置优质基金来实现财富的稳步增长,像巴菲特一样学会慢慢变富。