美国《福布斯》杂志日前发布了2023年“全球上市公司2000强”排行榜,中国平安凭借稳健的经营业绩和成果,位次较去年提升一位,位列全球第16位,实属不易。

《福布斯》2000强榜单含金量其实非常高。它的评定维度比《财富》500强更多元,前者从营业收入、利润、资产规模、市值等各项指标考察全球企业,后者仅看重营业收入指标。这也说明,一家企业只有均衡发展,齐头并进,才能真正在全球舞台和强手抗衡。

在复杂多变的宏观环境和市场挑战下,中国平安取得稳中有进的名次和全球地位,显得格外珍贵,也给予了未来更多市场信心:

在全球金融企业里头,平安名列第7位;

全球保险企业里头,平安位列第2位,仅次于美国联合健康。

在入围的中国企业中,平安排名第5位,前面的四家中国企业,分别是工行(第3)、建行(第4)、农业(第5)和中行(第12),清一色的国有大行。

过去几年,保险行业深度转型,平安提早布局开启寿险改革,并且面向未来布局医疗健康及养老领域。从目前平安的业绩指标来看,改革的成果正在逐步显现,业绩也逐步回暖。

平安走的是“综合金融+医疗健康”之路,在发展过程中显示了较强的穿越周期的能力,这也许就是这家企业的韧性所在。

1、基本面向好,业绩正在复苏

现在基本可以确定,平安即将迎来一个新的拐点。为什么这么说?我们可以看三点。

(1)一季度整体业绩翻红

今年一季度,平安主营收入2537.78亿元,同比上升30.77%;归母净利润383.52亿元,同比上升48.89%;扣非净利润383.71亿元,同比上升48.49%。无论营收还是净利润,双双转正,而且增速在同行业中领先。犹如弹簧,压得越狠,反弹得越强,平安就是一个充满韧性的弹簧。

(2)市场将平安作为风向标

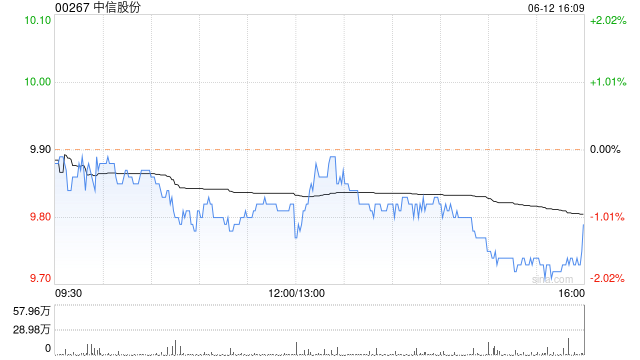

平安的一季度业绩发布后,第二天,股价即宣告涨停,注意,平安是近万亿市值的体量,这是八年来首度涨停,这背后,是各路资金(包括机构、外资、游资、散户等)合力进攻的结果。

平安的逻辑,说到底其实很简单,寿险改革开始奏效,负债端业务回暖,给市场一颗定心丸。平安股价一度突破55元关口,市值重返万亿。后来由于大盘回调,平安有所回撤。但如果我们拉长时间段,便足以忽略短期波动,随着逻辑的深度演绎,缺席的价值回归也会如期而来。

(3)保费回升已成定局

我们看到,中国平安2023年1月1日至2023年4月30日期间旗下四家子公司合计实现原保险合同保费收入约3227.07亿元。

其中,平安人寿实现原保险合同保费收入约2081.85亿元,同比增长6.0%;平安产险实现原保险合同保费收入约1004.59亿元,同比增长约5.8%。

今年以来,从平安单月保费增长情况来看,涨势喜人。平安一季度新业务价值增长8.8%,寿险行业的转型阵痛很有可能已经去除,开始进入新的经济周期。

业绩好转,市值回升,典型的戴维斯双击。也许有人说平安复苏的步伐太过温和,但是,考虑到宏观经济复苏的节奏,此时的温和,反而有利于行稳致远。道正不怕路远,最重要的是趋势的确立。

2、三个词,总结平安的未来路径

平安未来要走向何方?我觉得大家可以看看今年的年报发布会上,马总说的一段话。他在阐释平安的“高质量发展”时,提到了三个维度:

维度一:增长可持续

平安向来是不大起大落的风格,稳中有进,才是管理层追求的节奏。所以当平安告别20% 的增速时,不用太过担心。马明哲也给投资者吃了定心丸:“平安过去20年保持了20%的业务利润持续增长,当然未来要保持20%不大可能,但双位数增长是可以的,是可持续稳定的增长而不是大起大落。”

维度2:业务结构

平安以前是金融保险业务独大,现在变成双轮驱动,“综合金融+医疗健康”,至少10年前,平安就已经在调整业务结构,但这是一个渐变的过程,慢不得,也急不得,综合金融继续做大做强,医疗健康板块也才能获得更强大的后盾支撑。到2035年,中国的60岁以上老人将突破4亿,占比超过30%,整个社会进入重度老龄化阶段。医疗健康,空间是非常大的,所以马总对平安的结构调整非常有信心。他说:“平安是综合金融,相对比较稳。医疗健康养老是现在社会上未来最大的需求,平安是综合金融+医疗健康养老,结构是非常好的。”

维度3:质量

过去十几年,平安的ROE一直保持在16%到18%,增长质量是非常好的。纵观欧美的企业史,那些活过百年的企业,相当一部分是金融类或医疗健康类企业,这两大行业的供给,满足的是社会刚需中的刚需,其收益率也在各个行业中名列前茅。所以说,只要平安的业务推进顺利,方向不偏离,发展质量不用担心。

现在市场上,因为对未来预期偏向保守,资金避险的情绪是比较浓的。在这种情况下,长线资金也好,机构资金也罢,都会更倾向于具有稳定性的优质企业。平安处于湿雪长坡,经营又一向稳健,而且股息率还高,这样的企业,恰恰是市场的常青树。

3、平安的预期差

反转态势已然确立,价值回归箭在弦上,若长线看,平安一点不让人担心,若要说预期差,其实也是不少的,当然,这需要时间来验证。

寿险改革的成效,存在预期差。

股东大会上,平安高管陈心颖说:“寿险改革所有成效今年将显现。”事实上,今年一季度,平安的寿险及健康险的新业务价值已经重回正增长。此外,银保、社区网格及其他等渠道在平安寿险新业务价值中占比16.9%,同比上升5.4个百分点。今年寿险改革开花结果,降本增效的程度,是可能超出外界预期的。

养老业务,存在预期差。

平安进军养老赛道的决心是相当大的。这两年,也取得了明显的进展。截至2023年3月末,平安居家养老服务已覆盖全国47个城市,上海颐年城项目于2023年2月正式对外发布。平安近2.29亿个人客户中,有超64%的客户同时使用了医疗健康生态圈提供的服务。平安在2022年按下了养老业务的快进键,2023年进一步提速,一个全国布局的养老巨头正在加速成型。

“中特估”存在预期差。

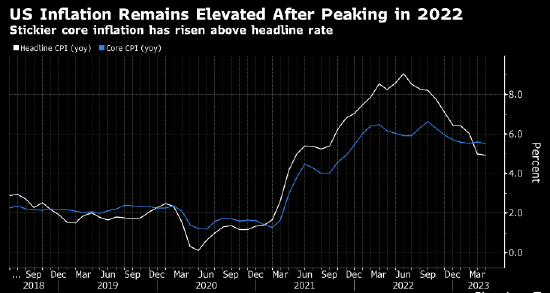

“中特估”是今年市场的一大投资主线,上交所甚至举办“发现央企投资价值促进央企估值回归”业务交流会暨国新央企股东回报ETF宣介会,为“中特估”再添一把烈火。

而平安的股权投资,向来偏好高股息率的蓝筹股,其中优质国企占比高,配置风格与“中特估”高度一致,预计中特估行情的持续演绎,将直接增厚险企投资收益或净资产。

今年一季度,中国平安保险资金投资组合年化净投资收益率为3.1%,年化总投资收益率为3.3%。现在A股处于底部无疑,我们对平安后续的资产收益率偏乐观。

结语:穿越周期的时间玫瑰

平安是一条大鱼,它不一定游得最快,但一定是最让人安心的。在这个充满不确定性的时代,安心和靠谱,反而成了难得一遇的奢侈品。

记得马总今年讲到:“全体股东都是中国平安的‘老板’。作为管理层,要做好股东的‘打工仔’,要在公司的资本需要、股东回报和长期可持续高质量发展之间取得平衡。如今中国平安的资本充足率已经达到了较高的水准。公司一方面要做好合理的分红派息工作,另一方面要保持良好的资本充足率及持续投入,从而保障公司的长期可持续稳健发展。”

35年来,马明哲的企业家精神,与平安“专业创造价值”的理念,已经融为一体。致敬企业家精神的最好方式,就是对真正的企业家给予信任;信仰价值投资的最好方式,就是陪伴真正的优质企业穿越周期。

从35年前蛇口的小公司,到今日的全球企业16强,不用去云端寻找时间的玫瑰,眼前的平安便是。