来源:财联社

财联社6月14日讯(编辑 周新旸)融创中国(01918.HK)6月13日晚间披露了其境外债务的最新重组方案。

同时,融创将于6月30日在北京举行股东特别大会,审议与此次债务重组相关的议案。

根据隔夜公告,强制可转换债券前期转股价由每股10港元降低至6港元,强制可转换债券最低转股价由每股4.58港元降低至每股4港元,融创服务最低换股价由每股17港元降低至13.5港元。

公告称,待重组生效日期落实后,融创中国将向计划债权人发行本金总额10亿美元的可转换债券,并将按债权比例分配予所有计划债权人。

同时,融创中国将发行强制可转换债券,现时规模限额为17.5亿美元,但规模后续可提高至不超过22亿美元,将按照选择换取的计划债权人的债权比例分配予选择计划债权人。并且,债权人小组已签署承诺认购不少于8亿美元的强制可转换债券,约占债权人小组现有债权总额的25%。

与之对应,强制可转换债券为零票息、五年期,债券持有人可于重组生效日期或重组生效日期满6个月后,将其转换为融创中国普通股,转换价格为每股6港元,转换的规模上限即为强制可转换债券总额的25%。

其余情况下,剩余强制可转换债券也可转换,转换价格等于紧接持有人可递交转换通知的首日前90个交易日的交易量加权平均价,但最低转换价格调整为每股4港元。到期日后,尚未行使转换权的强制可转换债券将被全部转换。

复杂的债务重组方案

3月28日,融创发布公告称,对于90.48亿美元境外债务重组,包括境外美元票据77.04亿美元及其他境外债务约13.44亿美元,以及应计未付利息总计约11.89亿美元,公司已与债权人小组(其债权占现有债务未偿还本金总额超30%)就重组条款达成协议。

融创境外债务重组方案分为降杠杆、留债展期两部分:债权人可选择将全部或部分持有的债权,通过可转换债券、强制可转换债券转换为融创中国股票;或将债券直接交换为融创服务股份;或者与融创中国将发行新的以美元计价的公开票据进行置换,新票据分为八档,分别将于重组后的2年至9年到期。

同时,根据强制可转换债券相同的条款,融创中国控股股东孙宏斌将此前提供给公司的4.5亿美元无息股东贷款,同价转换为融创中国的股权。

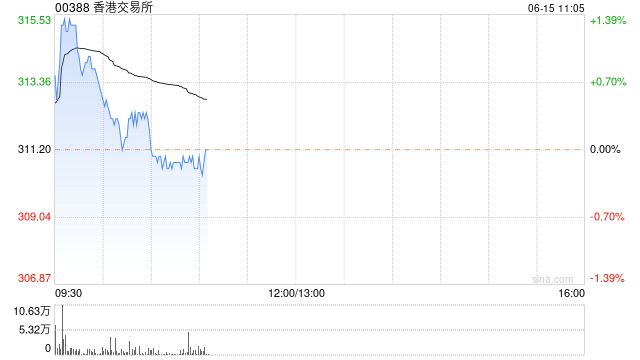

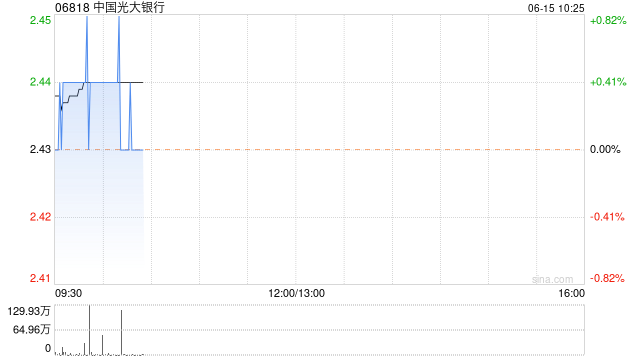

此外,已自愿选择将现有债权交换为现有融创服务股份的计划债权人,将获得融创服务投资持有的融创服务股份,交换价格相当于紧接记录日期前60个交易日的融创服务股份交易量加权平均价的2.5倍,但最低交换价格调整为每股融创服务股份13.5港元。

按上述交换计划,融创服务投资将转让的融创服务股份最高数量为4.49亿股,占总股本14.7%。

资料显示,融创中国现时通过融创服务投资及融享私人信托有限公司合计持有融创服务股份约64.4%,如果14.7%股本被全数转让,融创中国持股比例将稀释至49.7%。