【温馨提示】

近期行情波动较大,为了方便交流,我们组建了一个行情交流群!每天群里都有大神分享股票与商品观点和交易!

1、非农在即,烟雾再起,美国将在2023年爆发轻度经济衰退?

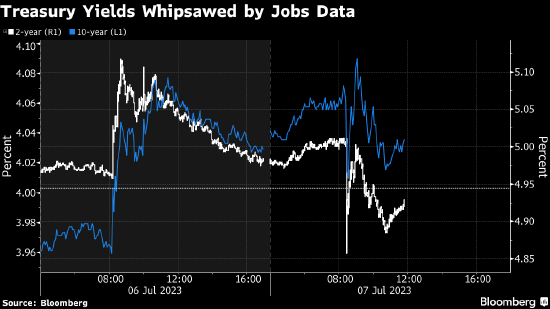

今日将会发布美国6月ADP就业变动数据,明天将发布美国6月非农就业人口变动数及6月失业率,预计对贵金属及有色价格有较大影响。

然而非农在即,烟雾再起!在数据公布之前,市场暗流涌动,美联储再次制造言论。

美联储认为将继续加息,但速度会放缓几乎所有人认为暂停加息是适宜的,或可接受的。几乎所有人预计2023年还将多次加息。

部分人希望加息,但决定接受6月13-14日暂停加息的最终决定。

几乎所有FOMC成员认为,高通胀问题是(美联储货币政策)前景的一个关键性考量因素。美联储讨论财政部债券发行节奏造成市场焦虑的可能性。

美联储工作人员们维持美国将在2023年爆发轻度经济衰退的预期不变。

官员们认为,经济增长面临下行风险,失业人口(失业率)面临上行风险。

目前市场预期7月加息预期上推至88%。

2、有色冰火两重天!

有色板块可谓冰火两重天:铜、铝、锌中规中矩;锡、镍双双涨超4%,俨然一副王者归来的感觉!

事实上,锡、镍两者的产业逻辑大相径庭。我曾在7月3日的一篇文章中比较过,锡和镍谁更具备一飞冲天的潜力。

答案显然是锡。

受缅甸地区锡矿停止开采的影响,国内供应端较去年会有显著的下降,锡锭进口受限于印尼出口许可证额度上限影响很难出现较大增量。进入下半年,8月后缅甸锡矿停产情况将会成为影响国内生产问题的最重要因素,缅甸地区如何停产,停产时间都将会对国内供应产生显著冲击,这也成为了下半年锡价提供了强有力的支撑。

而镍,只能算是低估值下的超跌反弹。

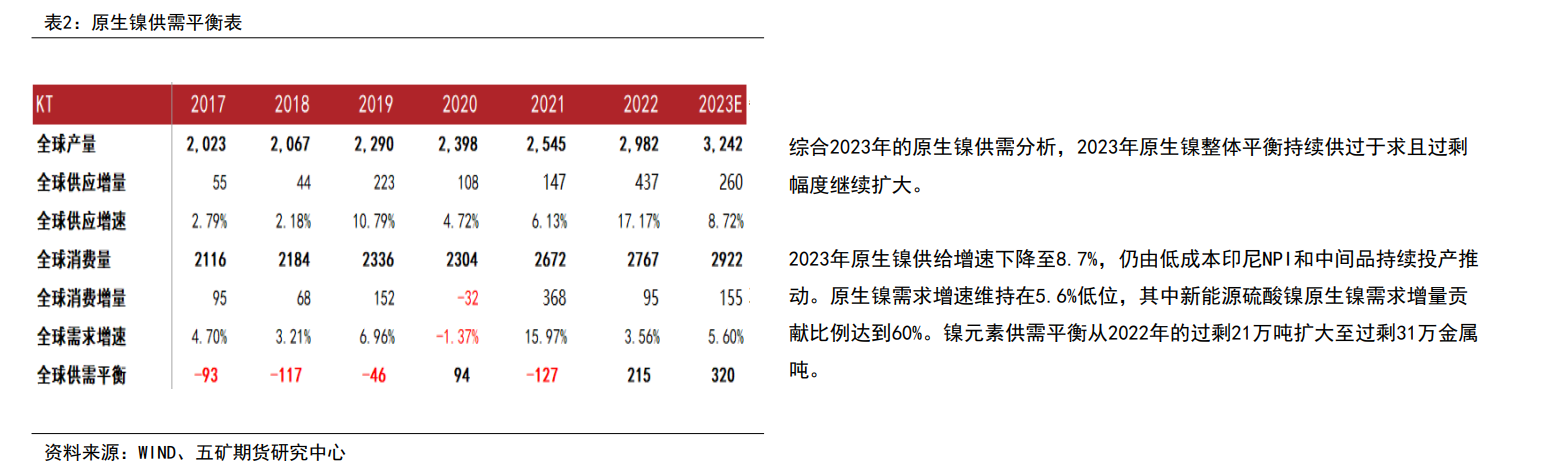

硫酸镍对纯镍折价仍驱动国内纯镍新增产能继续投产,国内精炼镍产量高增速维持,长协进口持续国内精炼镍整体供应过剩压力加剧。整体而言,镍产能的持续释放和俄镍的持续流入,无疑让镍元素全面过剩。镍元素供需平衡大概率从2022年的过剩20万吨扩大至2023年过剩30万金属吨,精炼镍库存累库压力加大。

我们认为,下半年镍价重心将进一步下移。

近期表现中规中矩的铜、铝、锌,这里简单提一下。

铜方面,欧美经济数据走弱使得海外收紧预期预期减弱,叠加国内政策刺激预期,市场情绪有所改善。产业上看短期低库存和供应干扰仍给予铜价较强支撑,若宏观情绪配合,铜价还有一定的冲高可能,不过需求端改善力度偏弱或限制价格向上高度。

铝方面,云南复产带动铝锭后续宽松预期走强,同时铝棒加工费持续走低,后续铝水转化比例预计环比有所走低,铝锭供应预期有所增加,但低库存下结构仍然维持强势,短期内预计铝价维持震荡偏弱走势。

锌方面,矿端供给宽松,产量持续释放。国内需求步入淡季,不过锌库存整体偏低。整体看下来,锌基本面仍显偏弱,价格或继续偏弱运行。