转自:养基司令

一名成熟的投资者,在追求投资回报的同时,还尤其注重风险控制。因为他/她清楚,如果一只股票不幸腰斩(-50%),就需要翻倍(+100%)才能追平,面对的将是一条艰辛的漫漫长路。

基金投资上,同样也是如此!不要说净值腰斩了,不少人觉得哪怕回撤超过30%,回本之路也会变得异常艰难。

造成产品大跌的原因,除了发行时恰好处于市场高位,建仓方式较为激进,主要在于没有搭建足够的安全垫,风控体系也不够完善。也有少数基金经理喜欢重仓“押赛道”,一旦踏错风格就避免不了净值出现大幅回撤。

那么,有什么策略可以较好地控制风险?基民在挑选产品时,又该如何应对呢?

有人或许想到了“固收+”产品,通常配置股债两类资产,从而避免了单一股票资产大幅波动的风险。但是,司令今天要分享的有种叫做‘多策略基金’,同样能够克服单一策略的周期性弱点,并且长期表现也可能比较不错。

资深基民知道,基金投资的收益来源可以多样化。比如,股票投资收益、债券投资收益、资产支持证券投资收益、贵金属投资收益、衍生工具收益、股利收益。通常来说,多策略基金是指采取不止一种投资策略,而是跨越多个不同的资产类别,并进行动态比例调整的产品。投资风格上,追求相对稳定的风险收益比。

目前市场上的多策略基金,主要是基于‘高收益风险比’的投资策略,更多体现在股票仓位管理、行业特征分析、量化精选个股、市值风格判断等方面,绝大多数都属于灵活配置混合型。

上周末,司令做了数据统计!截至2023年7月31日,全市场灵活配置型基金中,名字中带有“多策略”的合计41只(多类份额、分开计算,数据来源:Wind)。

其中,今年以来有数据的40只,平均收益率为0.85%,同期万得灵活配置型基金指数下跌0.54%;近一年有数据的37只,平均收益率为-4.60%,同期万得灵活配置型基金指数下跌8.19%;近三年有数据的30只,平均收益率为7.52%,同期万得灵活配置型基金指数上涨3.29%。从多个时间维度来看,多策略基金整体表现要好于同类(灵活配置型)。(数据来源:Wind,数据时间:2023.07.31)

进一步挖掘后发现,有7只多策略基金(均选A类),截至6月30日,今年以来、近一年、近三年、近五年,短、中、长期维度,净值增长率均为正数。其中,信诚多策略混合(LOF)A今年以来收益率10.46%,逆市中不仅业绩表现领先,净值还创出了历史新高!(数据来源:基金2023年2季报,2023.1.1-2023.6.30,过往业绩不代表未来表现)

公开资料显示,江峰,上海财经大学本硕博、CFA,曾任职于中信证券,历任投资银行部高级副总裁、股票资本市场部总监,2012年-2016年期间从事定增投资相关,2017年3月加入中信保诚基金。

投资理念上,他认同霍华德·马克斯理论,要敢于逆向思考和逆向投资,核心理念是“买的好、买的便宜”。也就是说,不仅是要买好的标的,更重要的是买入时间也要好。他认为,一个好的标的,如果没有在合适的时机买到,要赚取超额收益就比较困难。可见,这种策略对于个股的买入时机和安全边际要求都比较高。

在这个核心理念指导下,他在投资组合中融合了定量分析策略,建立起一个可以操作的相对稳妥的框架。具体来说,主动选股与仓位管理相结合,通过多种策略增厚产品收益,同时尽可能降低组合波动,以实现较高‘收益/风险比’的低波动投资策略,从而为持有人带来了较好的投资体验。

适当仓位管理——仓位管理方面,江峰建立了一个信号监测模型,来度量某一段时间价格的相对底部和顶部,寻找一个较高收益风险比的投资模式,并根据信号寻找买点,以追求绝对收益的心态寻找卖点,并在一定的范围内有限度的进行仓位管理。

极度分散——从历史定期报告来看,信诚多策略混合(LOF)A股票仓位基本保持在60%-80%之间,前十大重仓股占比保持在10%左右,持仓股票数量保持在100只-150只之间,组合整体持仓较为分散,单一行业的配比一般不会超过10%,单一个股持仓比例也通常不超过1.5%,通过分散投资,可以在一定程度上防范个股和行业风险。债券资产,比如利率债、国债逆回购等,在他眼里作为流动性管理工具,不会做信用下沉。

PB-ROE投资策略——行业和个股选择上,江峰强调估值与业绩互相匹配,利用PB-ROE框架评估较高收益风险比的行业和公司,在寻找价格便宜的好公司时关注反转预期。

具体选股流程上,在深入分析行业上下游企业情况、验证盈利能力之后,再剔除掉公司治理有瑕疵的个股,最终形成股票池。随后,基金经理根据长期投资经验逐个分析、挑选,紧密跟踪定期报告情况,以验证其景气度,并进行定期调整。

在验证过程中,江峰还会反复问自己一些问题,比如:公司的PB水平相对于历史和同行业,是否显著过高?公司的与经济周期的相关性如何,盈利能力ROE是否不断强化?公司的盈利能力及趋势与其估值水平是否相适应?

(注:持仓情况来源已披露的基金定期报告。定期报告中显示的前十大持仓仅为时点数据,不代表基金当前或未来持仓。基金投资的比例及标的将视市场情况在合同允许的范围内进行调整,具体请以基金法律文件为准。)

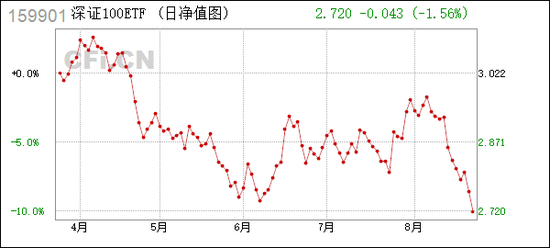

偏小盘风格——个股市值风格上,信诚多策略混合(LOF)偏向于小市值、低PB因子。

从历史上市值风格演绎情况来看,2017年至2021年1月,大市值因子风格明显占优,但是从2021年2月至今却是中小市值更占优。一般来说,市场风格会延续相当长的一段时间,依然或仍是中小市值风格领先。从宏观环境来看,眼下的“宽货币-宽信用”政策,对‘多策略基金’也是较好的投资契机。而江峰曾在中信证券投行部工作多年,也曾深度参与过定增投资相关业务,见证了众多企业的从小到大,这也让他较擅于从中小市值公司中发现投资机会。

一只逆市中还能创出净值新高的基金,背后体现了基金经理拥有较成熟的投资方法,而出色的回撤控制能力,也体现了江峰擅长多策略投资。好了,净值下跌较多之后,与其无奈躺平,不如主动出击,来了解下这只产品吧!

信诚多策略混合(LOF)(165531)成立于2017年6月16日,目前的业绩比较基准为沪深300指数收益率*50%+中证综合债指数收益率*50%。信诚多策略混合(LOF)A净值增长率/业绩比较基准增长率分别为,2018:-11.84%/ -9.62%,2019:15.89%/ 19.92%,2020:20.14%/ 15.20%,2021: -9.56%/ 0.30%,2022:-6.71%/ -9.56%,2023.01.01-2023.06.30:10.46%/1.08%。于2023年5月24日起新增C类份额,因增设未满6个月,暂不予展示业绩表现及同期业绩比较基准表现。基金管理人对本基金的风险等级评级为R3。历任基金经理:2017-06-16至2020-05-06:殷孝东,2018-07-04至2019-11-05:韩益平,2020-04-14至今:江峰

风险提示:本材料仅供参考,不构成任何投资建议或承诺,也不作为任何法律文件。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。