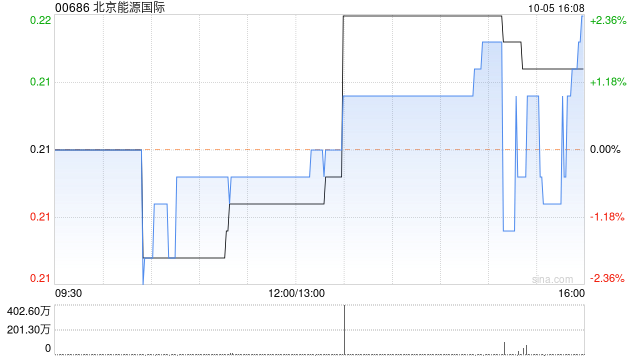

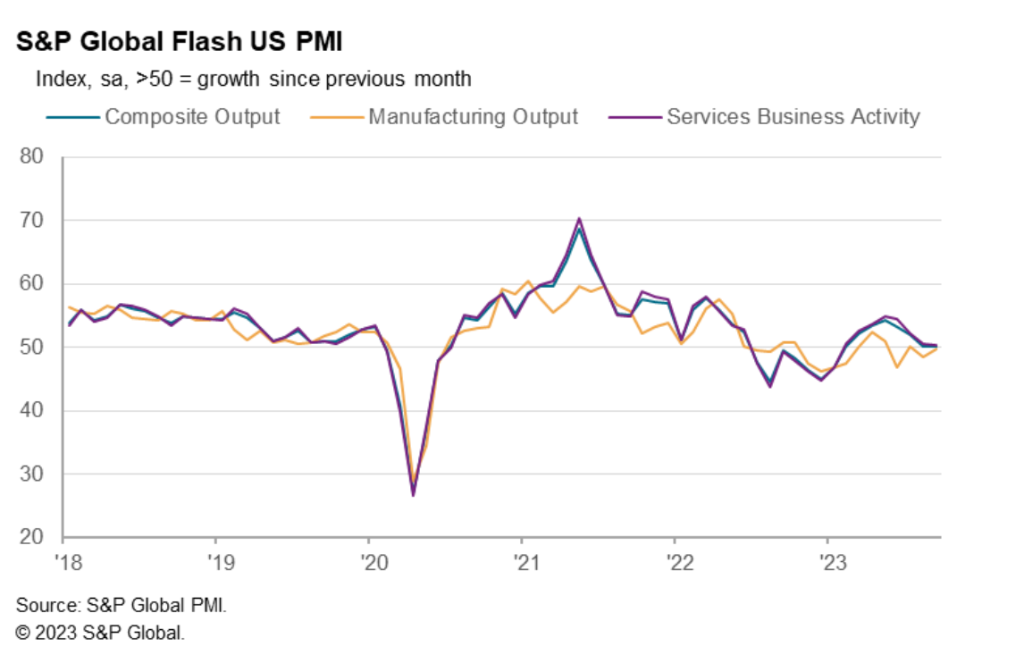

9月22日周五,根据标普全球(S&P Global)的最新数据,美国企业在第三季度末发出了产出普遍停滞的信号,制造商和服务提供商都显示需求疲软。随着服务业经济进一步失去动力,整个私营部门的表现为今年2月以来最差。

具体数据方面(荣枯分界线为50):

数据显示,推动经济放缓的是服务业,服务业企业的商业活动增长速度是最慢的。有企业指出,高利率和通胀压力导致客户需求疲软,拖累了整体产出。一些公司还提到,随着市场状况恶化,客户订单被取消。随后,低迷的需求环境引发了9月份新业务的更快下滑。收缩速度是自2022年12月以来最大的,服务提供商引领了低迷。

尽管销售环境低迷,但美国企业9月份的招聘活动有所增加。就业创造速度加快至5月以来的最快水平,整体表现稳健。事实上,就业增长速度是过去一年来最快的,一些报告称,员工留任率正在改善。

企业还指出,与近几个月相比,填补职位空缺的难度更大。制造业和服务业的招聘步伐都在加快,后者表明招聘活动明显增加。

标准普尔全球市场情报首席经济学家Siân Jones指出,通胀压力依然明显:

随着成本再次以更快的速度上升,通胀压力依然明显。最近油价上涨后,燃油成本上升,加上工资上涨,推高了运营成本。

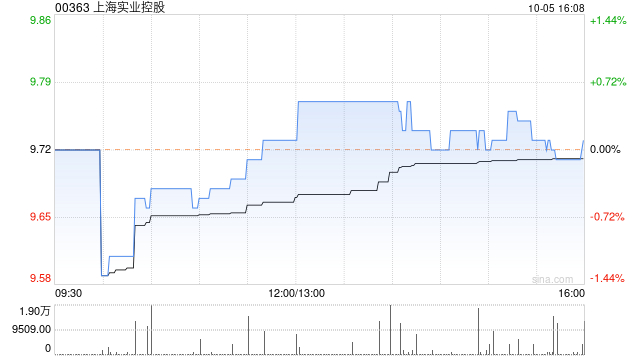

同日公布的欧元区经济数据也很糟糕。9月欧元区PMI初值为47.1,制造业PMI为43.4不及预期,服务业PMI为48.4好于预期,但三项数据均处于收缩区间,其中制造业PMI已经连续15个月低于荣枯线。欧洲两大“引擎”均“熄火”,法国9月PMI大幅不及预期,德国制造业PMI仍低于40,欧元区经济收缩困境难解。

财经金融博客Zerohedge点评称,增长放缓,但物价上涨,美联储和欧洲央行在与现实的斗争中面临着“滞胀”这一宿敌。

Zerohedge还注意到,在美国,过去几个月真实的“硬”宏观经济数据接连令人失望,而与此同时,基于调查的“软”经济数据却大幅跑赢,传递出人们的“希望”——而“硬数据”VS“软数据”之间的差距达到两年来的最高。

上日,美国高通胀的吹哨人、前美国财长萨默斯警告称,美联储过于乐观,可能碰到通胀上升的意外,或是发现经济意外疲软,或者两种情况都可能出现,表现为滞胀。他列出汽车业工人大罢工、财政赤字高企、消费者支出放缓等多种经济风险。

美国Markit PMI数据发布后,美股、美债短线均走高,扭转黑色星期四股债齐大跌的局面。