来自:金十数据

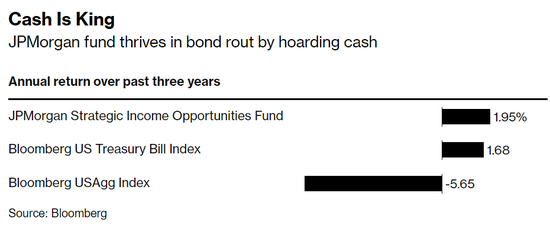

有一项战略曾帮助William Eigen在史上最严重的债券暴跌行情中如鱼得水,他如今正在坚守这一战略:将其管理的88亿美元摩根大通基金JPMorgan Strategic Income Opportunities Fund中的大部分资金配置于现金。

该基金的数据显示,截至8月底,现金类工具占投资组合的63%,主要是商业票据。他说,其余部分主要是短期浮动利率的投资级债券,如果收益率攀升,这种押注就会有回报,而几个月来收益率一直在不断攀升。

今年截至本周二,该基金上涨了4.1%,而美国债券市场整体下跌了2.7%。去年,彭博美国综合指数(Bloomberg US Aggregate Index)录得创纪录的13%跌幅,Eigen还能获得0.5%的收益。他的优势在于,他的基金可以投向任何地方,从现金到垃圾债,几乎没有任何限制。这与许多债券基金不同,它们的任务规定限制了它们偏离基准债券的程度。

Eigen对经济的看法让他相信,债券投资者将面临更多的痛苦。在他看来,美联储可能会至少再加息一次,然后维持利率不变18个月之久,以减缓经济增长和抑制通货膨胀。因此,10年期美债收益率有可能达到6%,这一水平上一次出现是在2000年,而本周三10年期美债收益率创下了近4.9%的16年新高。

他说:“债券多头没有意识到的是,这个经济体(美国)比他们想象的更强大,比他们想象的更能应对更高的利率。”

Eigen的观点与摩根大通首席执行官杰米-戴蒙(Jamie Dimon)较相似。戴蒙此前警告说,美联储可能需要采取更多措施来应对通胀。但Eigen与另一位摩根大通同事——固定收益首席投资官鲍勃-米歇尔(Bob Michele)的观点形成对立,后者预计,随着衰退风险加大,债券市场将出现反弹。

在Eigen看来,他的竞争对手们被打懵了,因为在过去40年里,他们对利率下降已经习惯,很难适应熊市的现实。他说:“对于固定收入人群来说,每过一周,经济不出现衰退都是坏消息。”

他基本上采取了“孤注一掷”的策略。虽然投资组合经理们通常会避免将客户的资金存放在现金中,但这是Eigen投资方法的支柱。

当信贷市场昂贵时,他选择现金。当情况急转直下时,他可以趁恐慌买入垃圾债券。例如,2015 年,他在石油价格暴跌时买入了高收益债券,这一举动最终在市场复苏时得到了回报。自2008年成立以来,他的基金的年回报率为4%,而整个债券市场的回报率约为2.5%。

Eigen每天监控数百种证券,从抵押支持债券到可转换债券,无所不包,不断调整自己的估值模型,以便随时准备出击。对他来说,风险回报计算并不表明现在是进攻的好时机。

若要他放弃收益率高于5%的现金配置,他希望先看到长期收益率超过短期收益率。这是自2022年中期以来从未出现过的情况。他还说,垃圾债券利差可能需要从现在的420个基点扩大到700个基点。

此外,他还在等待他的体育设施生意放缓,以证明经济正在疲软,但他几乎看不到这种迹象。相反,从锅炉维护到浴室清洁,各种成本都在不断上涨。“通货膨胀的基本面并没有放缓”,他说。“与过去相比,工人现在肯定拥有更多的权力。”