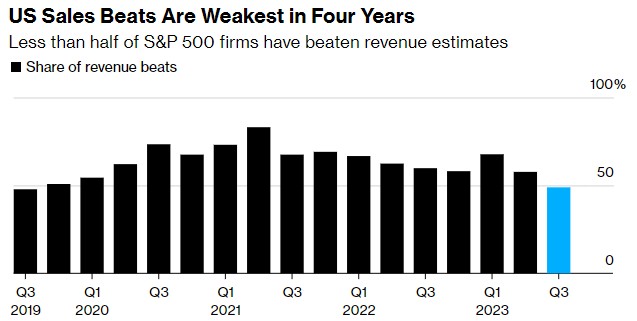

美国企业在本财报季发布了四年来最惨淡的季度销售,这一迹象表明,日益疲软的消费者需求正在限制企业进一步提价的能力。根据数据,超过80%的标普500指数公司已经公布了财报,但不到一半的公司第三季度的收入超过了预期,这是自2019年同期以来的最低比例。德意志银行集团策略师表示,全球销售增长速度也已放缓至“疫情前区间的低端”。

越来越多的公司对宏观经济威胁表示担忧,语气谨慎。从面向消费者的公司到科技和工业公司,季度报告反映出更深层次的担忧,从需求放缓到通胀和利率上升对日益注重成本的消费者的影响。

多个行业龙头公司给出悲观指引

营收的疲势掩盖了迄今为止季度收益的意外增长,投资者转而关注苹果公司(AAPL.US)和雅诗兰黛公司(EL.US)等公司的一长串营收预警。在欧洲,人头马君度集团(Remy Cointreau SA)等品牌也高调下修本季度业绩指引。

道富环球金融高级多资产策略师Marija Veitmane表示:“当季,我们在管理层的指引中听到了很多谨慎的声音,这正是我们正在关注的——随着定价权的减弱,销售疲软和利润率压缩。目前,消费者和企业仍然可以获得信贷,但越来越难,成本也越来越高。一旦信贷干涸,我们会看到更多的痛苦。”

苹果上周警告称,假日季的营收将与去年大致持平,令寄希望于营收增长反弹的投资者感到失望。旗下拥有MAC和汤姆•福特(Tom Ford)品牌的雅诗兰黛公布销售下滑后,股价暴跌。人头马君度股价则跌至3年低点,此前这家法国酿酒厂下调了年度销售预期。

此前,包括Meta(META.US)、Worldline、爱立信(ERIC.US)、阿尔斯通公司、FMC、H&M、辉瑞(PFE.US)和赛诺菲(SNY.US)等在内的许多行业的龙头公司都对业绩前景发出了警告。主要央行为抑制通胀而采取的激进升息行动,正在对经济造成负面影响,降低了需求,提高了融资成本,同时压低了估值。这种情况在欧洲更为明显,那里的PMI数据一直疲弱,没有显示出复苏的迹象。另外,尽管企业在今年的大部分时间里都将更高的成本转嫁给了消费者,但现在情况看起来更加困难,给利润率带来了压力。

以Emmanuel Cau为首的巴克莱策略师在一份跟踪财报的报告中写道:“企业对经济和前景的看法是悲观的。例如,我们对迄今为止发布财报的斯托克600指数成分股公司的记录进行了分析,结果显示,与最近几个季度相比,大多数公司对经济的看法越来越悲观。”

需求疲软是关键

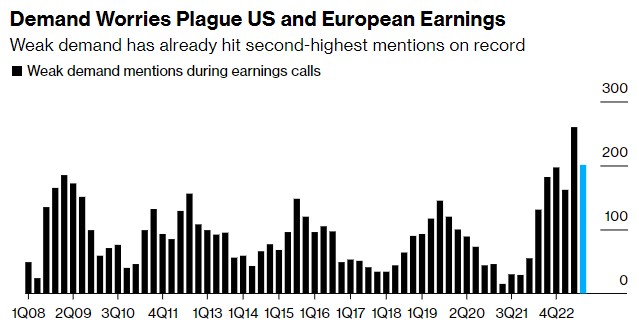

策略师们表示,企业似乎对各自业务需求的整体前景变得更加谨慎。他们认为,企业信心的减弱反映在本季度利润预警大幅上升的趋势上。对财报电话会议记录的分析显示,“需求疲弱”是美国和欧洲最热门的短语之一。据2000年以来的数据显示,目前仍有20%的公司未公布业绩,对“需求疲软”的讨论热度已经是有记录以来的第二高水平。如果未来几周的提及速度保持不变,这将是有记录以来的最高纪录。

巴克莱银行的数据也显示,上市公司管理团队对收入前景的悲观情绪远大于对利润前景的悲观情绪,因为目前利润率当前似乎将保持不变。巴克莱分析师Emmanuel Cau称,因此分析师下调销售预期的速度比下调每股收益的速度要快。

同样地,以Savita Subramanian为首的美国银行策略师在最近一份关于标普500指数成份股公司的报告中表示,随着“需求疲软”的提及次数有所增加,企业信心却有所下降。他们写道:“在需求出现真正回升的迹象之前,企业没有动力给出积极的预期。”他们指出,企业的实际销售增长率仍为-2.5%,同比为负。

此外,在摩根士丹利股票策略师Michael Wilson看来,这一趋势尤其表明,商品对服务的定价权正在受到侵蚀。这位策略师是华尔街最著名的看空股市人士之一,他对标准500指数在2023年剩余时间里的表现仍持悲观看法,理由是盈利前景黯淡、宏观经济数据走弱以及分析师预期不断恶化。