炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

编者按:近期,IPO产业链被投资者广泛质疑,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

据多家媒体报道,中证协近期向券商统计2022年、2023年两个年度IPO项目保荐承销费金额情况,并在通知中加上了“特急”的要求。

承销保荐费是IPO产业链中最主要的中介——券商的主要工作动力,因目前行业规则是IPO企业募资越高,承销保荐佣金越高。但这种挂钩的弊端也很明显,不少拟IPO企业为了能够获得高募资进行财务造假拉高净利润,抑或选取不当的可比公司抬高估值基准;而部分券商为了能够获得高佣金,协助发行人不当抬高发行价,甚至协助“带病闯关”。

Wind显示,2022年和2023年合计741家IPO企业上市,有数十家公司承销保荐费用率畸高,国元证券、国金证券、民生证券、中信证券、安信证券等多家券商“热衷”畸高佣金率项目。这些费用率畸高的IPO项目,部分被质疑不符合发行条件,部分上市后业绩“大变脸”、股价大跌,中小投资者损失惨重。

中信证券IPO承销保荐收入遥遥领先

wind显示,2022年和2023年A股合计有741家(按上市日统计)公司成功IPO,其中承销保荐费用超过5亿元的只有中国移动1家;承销费在3亿元-5亿元的公司共有3家,分别是陕西能源、天岳先进、翱捷科技-U;承销保荐费用在2亿元-3亿元的企业有19家。

741家IPO公司中,有3家公司的承销保荐费用率(=承销保荐收入/募资总额,下同)超过了15%;承销保荐费用率在10%-15%之间的公司有55家,其中江瀚新材、理工导航、唯科科技、泓淋电力等公司的承销保荐费用率畸高。

wind显示,2022年至2023年,77家券商投行共计揽入承销及保荐收入517.39亿元。 其中,中信证券连续两年夺冠,2022年和2023年的收入分别是49.07亿元、29.35亿元,合计78.42亿元,远超排名第二的中信建投的50.57亿元,在业内“遥遥领先”。

中信证券的第一把交椅坐得很稳,而“二哥”却是轮流转。2022年A股IPO承销收入排名第二的是中金公司,2023年排名第二的是海通证券,中信建投两年都是排名第三,两年收入之和排名第二。

承销保荐佣金率方面,国元证券、国金证券、民生证券及安信证券(国投证券)等券商的IPO承销额较高,费用率均值也较高。

大型投行中,中信证券、中金公司、中信建投“三中”的承销保荐费用率均值较低,主要系三家投行经常承销“巨无霸”IPO企业上市,进而拉低了承销保荐费用率均值。如中国移动IPO项目,公司合计募资519.81亿元,承销保荐费用高达5.4亿元,但费用率只有1.04%。中国移动IPO的保荐人(及主承销商)为中金公司、中信证券,中信建投仅参与了承销。

具体到单个IPO项目,中信证券的承销保荐费用率并不低,个别项目甚至远超出行业平均水平,如中信证券保荐的江瀚新材IPO项目、泓淋电力IPO项目。

泓淋电力费用率严重背离行业标准 未询价就预知将实现巨额超募

招股意向书显示,泓淋电力IPO预计募资6.99亿元,实际募资19.45亿元,超募比例高达177%,接近两倍;承销保荐费用为2.17亿元,费用率高达11.16%。

wind显示,741家IPO公司中,实际募资额在18亿元-22亿元的48家公司中,只有唯科科技和泓淋电力两家公司的承销保荐费用率超过了11%,其他的都低于9.2%,均值在7.5%左右。

那为何泓淋电力的承销保荐费用率如此之高,其中有何猫腻?一个重要原因是中信证券在收取承销费时,对于超过10亿元的募资制定了严重背离行业惯例的收费标准。

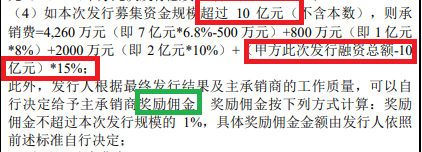

泓淋电力招股意向书显示,中信证券对于本次发行募集资金规模超过10亿元(不含本数)的情况,承销费=0.76亿元+(甲方此次发行融资总额-10亿元)*15%。 此外,泓淋电力根据最终发行结果及主承销商的工作质量,可以自行决定给予主承销商奖励佣金,奖励佣金不超过本次发行规模的1%。

中信证券对于募资超过10亿元的部分,竟然选取了15%的佣金率。根据发行结果,泓淋电力实际募资19.45亿元,有9.45亿元按照15%的标准收取的承销费,合计约1.42亿元,这是泓淋电力承销保荐费用率畸高的重要原因。

但中信证券对泓淋电力超10亿元以上募资按照15%的费用率收费,明显背离了行业惯例。如华泰证券承销的华宝新能IPO项目,实际募资在10亿元——50亿元之间的金额,按照4.5%的费用率收取。再如海通证券保荐的中巨芯IPO项目,募资额在10亿元-15亿元的部分,按照6%的标准收费;超过15亿元的部分按照8.5%收费。又如中信建投保荐的天玛智控IPO项目(预计募资20.8亿元,实际募资22.09亿元)保荐及承销费用率在询价前就确定为3.15%,皆显著低于中信证券对泓淋电力的15%的收费率。

甚至,中信证券对泓淋电力超10亿元以上募资按照15%的费用率收费,也超过了中信证券绝大多数IPO项目的收费标准。如承销的中微半导IPO项目,募集资金在11亿元至16亿元的部分,收费率为5%;募资额在16亿元至25亿元的部分,收费率为7%。又如中信证券保荐的华大九天项目,预计募资26.35亿元,实际募资35.5亿元,实际费用率仅1.89%,询价前确定的费用率为2%。再如中信证券承销的振华风光IPO项目,预计募资12.89亿元,实际募资33.5亿元,费用为7,899.76亿元,费用率为2.36%,询价前确定的收费率为2.5%。

另一件值得深思的事是,泓淋电力IPO预计募资6.99亿元,中信证券在询价开始之前就预料到泓淋电力可能募资额超过10亿元,实际募资接近20亿元。

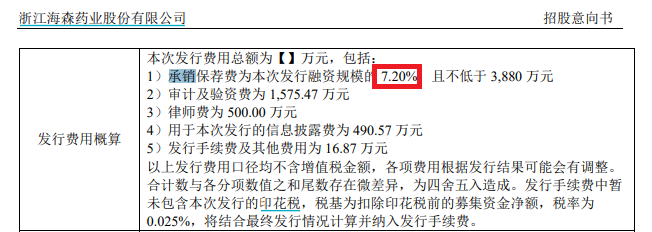

而中信证券承销的其他预计募资额在7亿元左右的项目,在询价前没有像泓淋电力一样预测能够实现超10亿元的募资,更没有15%的费用率。如海森药业预计募资6.81亿元,实际募资7.56亿元,询价前制定的以及实际的费用率都是7.2%。

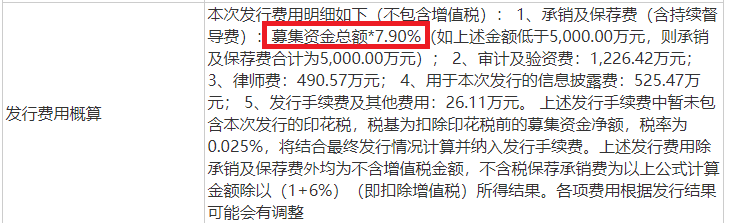

再如中信证券保荐的光格科技IPO项目,预计募资6.88亿元,实际募资8.76亿元,询价前定的收费率为7.9%(实际费用率为7.45%),中信证券亦没有预测公司可能会出现募资超10亿元的情况。

又如中信证券保荐的高华科技IPO项目,预计募资7.37亿元,实际募资12.69亿元,承销保荐费用为8,247.88万元,询价前制定的费用率皆为6.5%(实际值也是6.5%),同样没有预测到可能会出现募资超10亿元的情况。

那中信证券在询价前为何能够预测泓淋电力IPO项目的实际募资可能在10亿元以上,而实际上又能够募资近20亿元且远超预计募资?询价制度是否被有效执行?

wind显示,泓淋电力IPO发行价为19.99元/股,对应的市盈率为51.84倍,是行业市盈率均值32.85倍的157.81%。在询价过程中,富国基金等公募机构报价较高且认购数量较多,富国基金报价为26.68元,比发行价还高出33.4%。

有意思的是,中信证券子公司华夏基金的报价也比较高,为22.38元/股,比发行价高出12%。

高价发行的泓淋电力,上市三个交易日就跌破发行价,目前的股价较发行价下跌约40%。

颇值一提的是,中信证券在泓淋电力IPO项目超高承销费用率的基础上还设定了奖励佣金,这也严重背离行业惯例。

某资深投行人士表示,保荐承销是特殊的服务,市场对保荐承销的要求是客观中立,要有独立性,对进入市场的证券质量要进行把关。按募资规模比例收,投行的利益就会完全站在发行人这方,那就很难真正有独立性。

江瀚新材未询价便定下巨额承销保荐佣金 上市后业绩迅速“变脸”

中信证券承销的另一家IPO项目江瀚新材,在询价前就定下超高的巨额承销保荐费用。

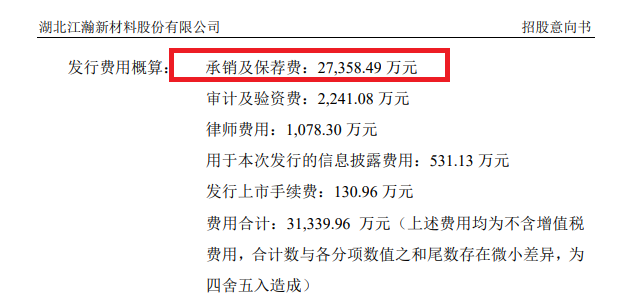

招股意向书显示,江瀚新材预计募资20.59亿元,支付给中信证券的承销保荐费用为27,358.49万元,对应的费用率为13.3%,显著高于行业水平。江瀚新材实际募资23.73亿元,实际承销保荐费用率为11.53%。

2022年和2023年新发行的741家新股中,有31家公司的募资额在20亿元-25亿元之间,除了江瀚新材的承销费用率畸高之外,其他30家项目的费用率都低于8.25%。

那为何江瀚新材在IPO询价前,就与中信证券商定如此之高的承销保荐费用及费用率?

根据申报资料,江瀚新材IPO审核期间颇受关注的事项,一是公司实控人甘书官长期“兼任”公务员且涉行贿案;二是公司历史上的多名股东为公务员,且现在公务员家属承继了相关股份。

申报资料显示,甘书官1996年1月被吸收录用为国家干部。2008年7月,甘书官被登记为公务员,后在区农业局享受正科级待遇。2017年3月,甘书官同志退休。自江汉有限改制设立后至其退休前,甘书官保留公务员身份并享受公务员待遇。

值得一提的是,2021年4月,经沙市区区常委会议研究决定,甘书官自1998年7月荆州市江汉精细化工厂改制之时起退出公务员序列。

在不考虑有关部门会议决定是否符合中央和国家层面的法律规定的情况下,甘书官自2008年7月被登记为公务员时起一直到2017年3月退休,事实上享受正科级公务员的待遇,这个客观事实是不能改变的。有投资者质疑甘书官“吃空饷”,并质疑长期的公务员身份不符合IPO关于股东、实控人、董事、高管的任职条件。

有意思的是,长期享受公务员待遇的甘书官,还卷入其他官员的受贿案。申报材料显示,甘书官于2016年8月11日以证人的身份参与了洪湖市原市委书记邹太新受贿案的审理。根据相关判决结果,法院查明,2009-2011年,邹太新收受甘书官给予的人民币11.9万元。法院判决邹太新犯受贿罪罪名成立。

监管部门要求江瀚新材说明,甘书官在邹太新受贿案中是否存在因行贿等原因被立案调查的情况,是否违反反不正当竟争法相关要求,公司经营业务取得是否涉及其他行贿行为及相关内控制度是否有效,是否存在实控人利用公务员身份之便为公司谋取利益的情形。

尽管江瀚新材及相关中介对监管部门的问询一一进行了否认答复,但不可否认的是,甘书官确实存在行贿行为,也确实利用行贿行为为公司谋利,公司内控的有效性存在一定问题。

此外,江瀚新材还曾有6位股东为公务员或事业编身份,其中有5位均将其所持有的股份转让给子女。令人生疑的是,将股份转让给子女,是否能消除江瀚新材IPO过程中的瑕疵?是否符合中央及国家层面的有关规定?这有待时间给出答案。

2023年1月,江瀚新材在中信证券的保荐下成功登陆A股。2023年前三季度,江瀚新材扣非归母净利润为4.93亿元,同比大幅下降44.47%。