炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

近日,星阅控股有限公司(以下简称“星阅控股”)向港交所递交招股书,联席保荐人为华泰国际和东兴证券(香港)。成立不足4年便向资本市场发起冲击,星阅控股这份招股书或暴露了以下几个核心风险点:

(1)营收过度依赖《遮天》IP。2023年该IP动画改编口碑欠佳,这或为后续IP运营增加难度。公司旗(金麒麟分析师)下共有99项高质量IP,有75项IP是与《遮天》相关的衍生文学作品IP,《遮天》IP构成公司最核心IP,该IP的成功运营对公司后续IP经营至关重要。

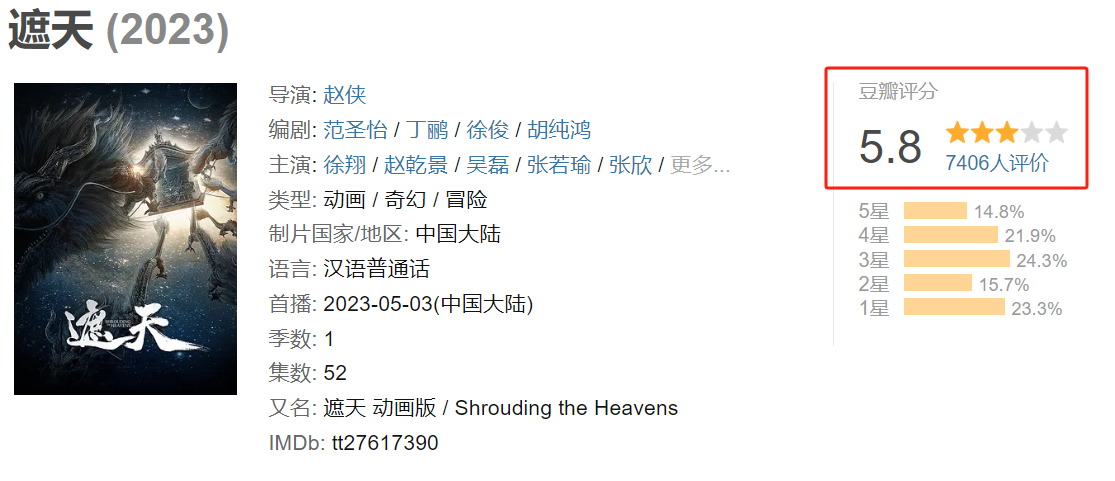

但值得关注的是,2023年推出的《遮天》动画版口碑似乎并不理想,其豆瓣评分还未到及格线,仅5.8分。有不少观众对《遮天》的改编并不满意,打斗特效场景、人物塑造等都有很大的问题。这或影响《遮天》IP后续改编产品的吸引力,进而影响核心IP竞争力。

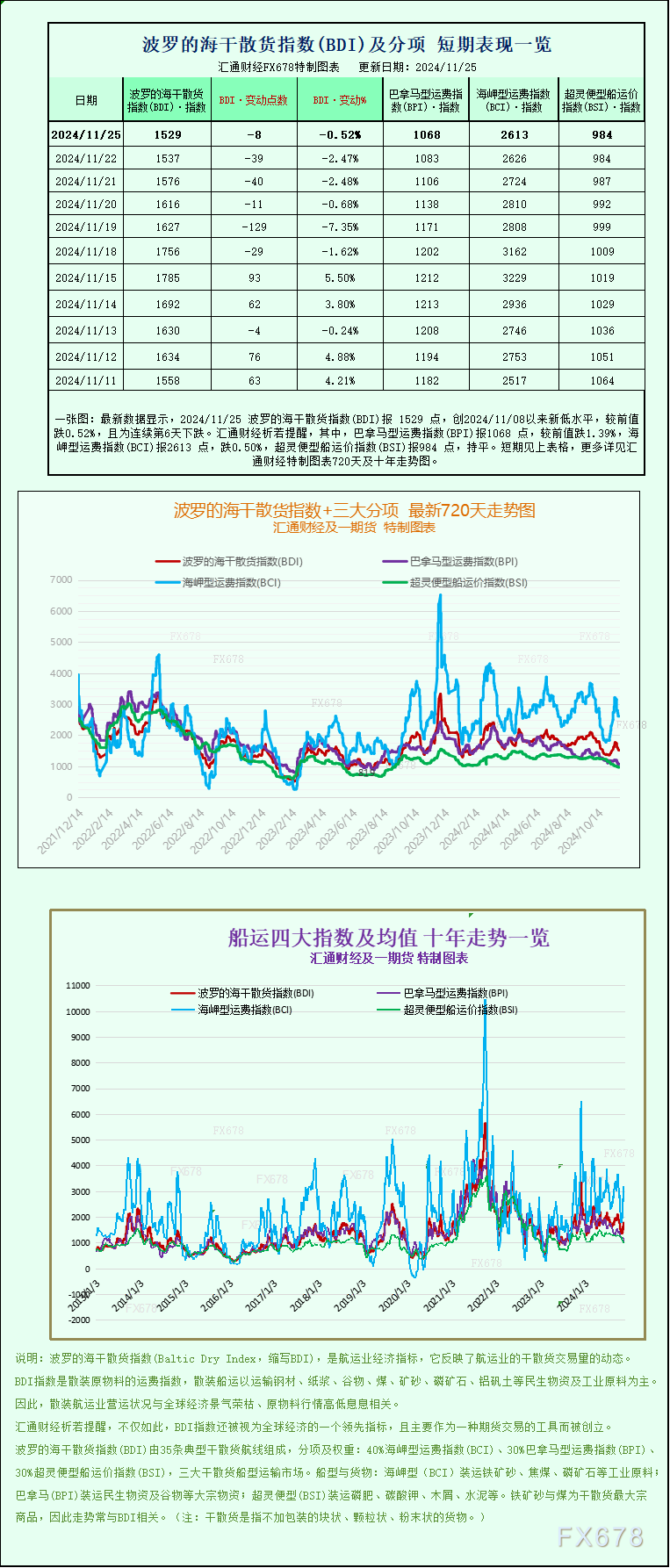

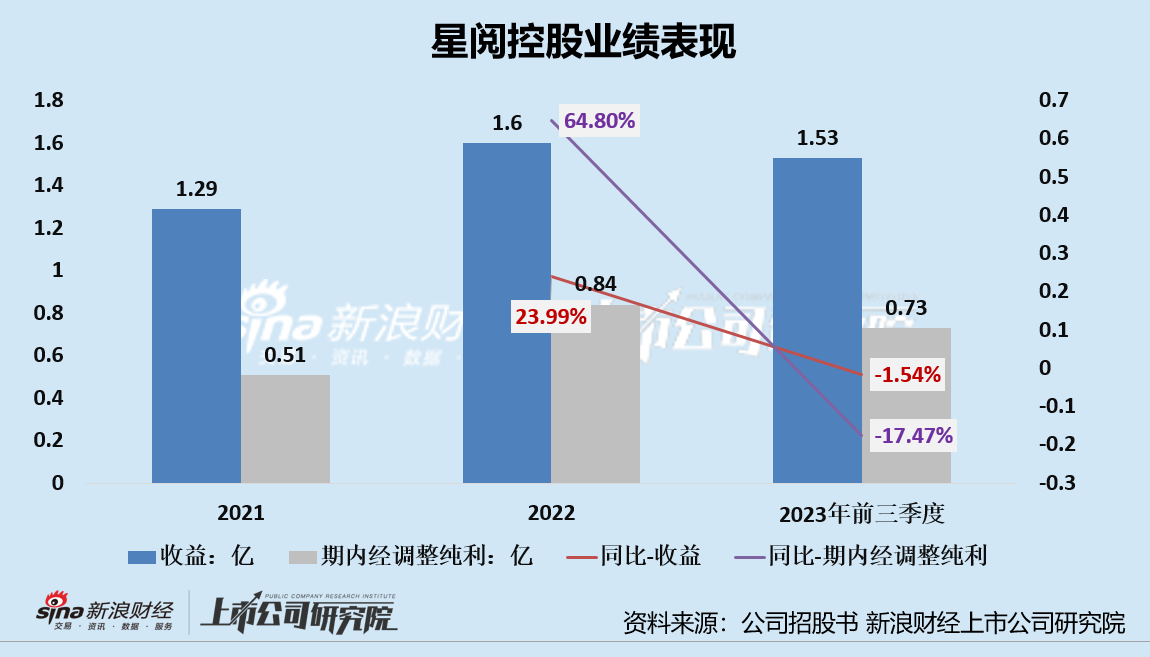

(2)2023年前三季度业绩双降。成立不足4年,星阅控股或已增长乏力,2023年前三季度公司收益下降1.54%;期内经调整纯利下降17.47%。

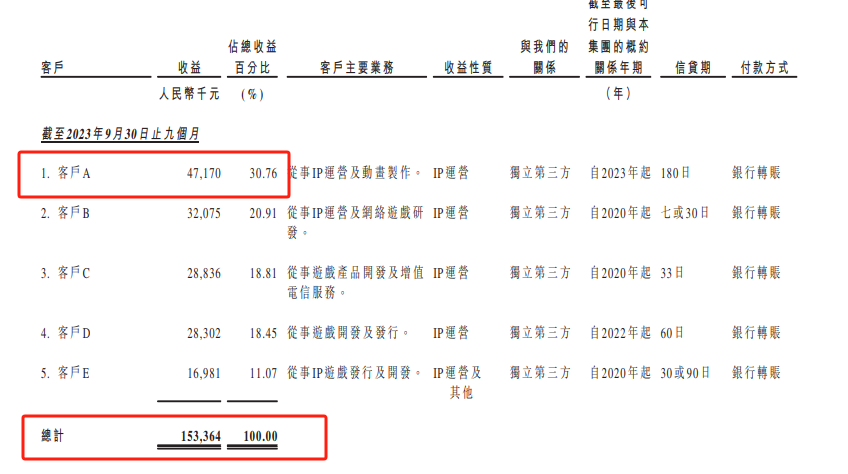

(3) 前五大客户贡献100%收入。2023年前三季度,星阅控股源自前五大客户的收益为1.54亿元,占同期总收益的100%。并且,公司与前五大客户的业务关系开展年限均介于1-3年,合作关系存在一定的不确定性。这样的情况还同样体现在公司采购方面, 2023年前三季度,星阅控股向前五大供应商采购金额合计占总采购额85.72%。

过度依赖《遮天》IP 2023年《遮天》动漫改编口碑欠佳、豆瓣评分仅5.8分

据招股书,星阅控股成立于2020年,经营历史相对较短。公司主营业务主要源自IP运营及其他,其中IP授权占比高达88%,因此手握IP内容构成公司核心竞争力。

星阅控股战略重点投放于中国网络玄幻文学IP,IP改编主要以《遮天》系列为核心,并据此进一步开发衍生文学作品IP,改编或授权改编原著或衍生文学作品为泛娱乐产品。

目前,公司旗下共有99项高质量IP,有75项IP是与《遮天》相关的衍生文学作品IP,包括但不限于《虚空大帝》、《青帝传》及《遮天之华云飞》等。对此,我们不难发现公司对《遮天》单一IP依赖性较大。

只要拥有优质的内容IP就有了吃不完的“金山”,在网文产业中一直有着这种共识。但近年来,王牌IP“一手好牌打得稀烂”的情况时有发生。倘任何类型的改编产品不受欢迎或未能成功运营,可能会损害该IP的声誉并降低该IP的受欢迎程度及市场接受度。

对于星阅控股而言,这种风险因其过度依赖《遮天》IP或将被进一步放大。若《遮天》IP某项改编产品不受欢迎或未能成功运营,将削弱该核心IP下推出其他IP及泛娱乐产品时的品牌认受性及产品吸引力,最终可能拉低公司的收益水平并对业务、财务状况及经营业绩造成重大不利影响。

比如2023年推出的《遮天》动画版口碑似乎并不理想,据相关媒体报道,《遮天》豆瓣开分仅4.7分。截至目前,我们看到遮天在豆瓣的评分依旧未能达到及格线,豆瓣评分仅5.8分。低评分的背后,观众对于《遮天》动画改编不买单。

在豆瓣讨论区、小红书、微博等社交网络平台,有不少观众表达了对《遮天》动画改编的不满,打斗特效场景、人物塑造等都有很大的问题。

经营稳定性存疑:业绩双降、营收100%源自前五大客户、采购过于依赖前五大供应商

星阅控股自2020年成立至今不足4年的时间,因此公司招股书中披露的报告期为2021年-2022年及2023年前三季度。虽然披露报告期相对较短,但我们仍从这份披露的经营成绩中发现了不少问题,主要集中在(1)最近一个报告期(2023年前三季度)公司业绩出现下滑;(2)营收除过度依赖单一IP外,还存在过度依赖前五大客户的情况;(3)采购也存在过度依赖前五大供应商的情况。

首先,从相对较重要的业绩表现和盈利能力角度看,公司作为一个初创企业,营收、归母净利润规模处于相对较低水平,但营收和净利润增速却已出现负增长。

最近一个报告期营收、净利润双降。2021年-2022年及2023年前三季度,星阅控股的收益分别为1.29亿元、1.60亿元、1.53亿元,2022年、2023年前三季度分别同比变动+23.99%、-1.54%;期内经调整纯利分别为0.51亿元、0.84亿元、0.73亿元,2022年、2023年前三季度分别同比变动+64.80%、-17.47%。

分业务来看,2023年前三季度,公司IP授权业务和提供IP制作服务营收均不同程度下滑。其中,IP授权实现营收1.34亿元,同比下降1.50%,占比87.6%;IP转让实现营收0.94亿元,同比增长,占比6.2%;提供IP相关制作服务共实现营收0.09亿元,同比下降50%,占比6.2%。

其次,公司营收还存在过度依赖前五大客户的情况。公司客户主要为游戏开发商、运营商及其他泛娱乐企业。2021年-2022年及2023年前三季度,星阅控股源自前五大客户的收益分别为1.29亿元、1.56亿元及1.54亿元,分别占同期总收益的99.99%、97%及100%。

值得关注的是,公司与前五大客户的业务关系开展年限均介于1-3年,合作关系存在一定的不确定性。若未来公司主要客户出现流失或主要客户的经营情况发生恶化,将对公司业务产生较大不利影响,或致公司业绩大幅下滑。

这样的情况还同样体现在公司采购方面,2021年-2022年及2023年前三季度,星阅控股向前五大供应商采购金额合计占总采购额的67.54%、93.54%及85.72%,其中涉及单一最大供应商的采购占比分别约16.69%、38.03%及34.13%。