文 | 新浪财经 刘丽丽

在6月6日下午举行的正泰电器2022年度暨2023年第一季度业绩说明会上,有投资者提问正泰电器董事长南存辉,“新能源业务多点开花,互相间还能有协同效应,现在新能源都拆开上市了,作为单独的上市公司,竞争力会不会变弱了呢?”

南存辉对此的回答是,正泰安能独立上市可更好地从资本市场获得股权或债务融资以应对现有业务及未来扩张的资金需求,提升盈利能力和综合竞争力。

6月4日晚,正泰电器公布了分拆旗下户用光伏子公司正泰安能至上交所主板上市的预案。预案称,分拆后主业结构将更加清晰。

新能源行业再掀分拆上市潮。6月2日晚,市值近1100亿的中国电建宣布,拟筹划分拆控股子公司电建新能源至境内交易所上市,并引入10名战略投资者。此外,还有多家企业在准备分拆上市过程中,比如,阳光电源控股子公司阳光新能源,天合光能子公司天合智慧都曾传出要分拆上市的消息。

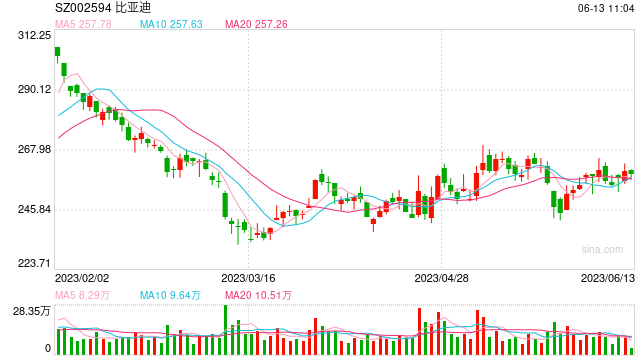

但资本市场的反应并不是那么积极。拆分上市消息宣布后,正泰电器、中国电建的股价近日呈震荡下行态势。

分拆不是分立 分拆也要并表

正泰安能是正泰电器旗下唯一的户用光伏业务平台,目前被认为是国内规模最大的户用光伏能源运营服务商。公告显示,本次分拆正泰安能于上交所主板上市后,正泰电器仍保持对正泰安能的控制权,正泰安能仍为公司合并报表范围内的子公司。

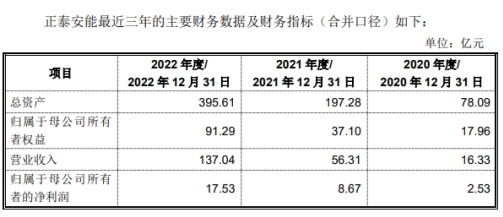

从2022年年报的数据看,截止报告期末,正泰安能实现营业收入超130亿元,实现净利润超17亿元。2022年度新增装机容量超7GW,约占全国户用光伏新增装机容量的30%;出售电站体量超3GW,市占率水平和资产周转效率进一步提升。截至报告期末,正泰安能自持装机容量9.6GW。

2022年,正泰电器实现营业收459.74亿元,比上年同期增长17.78%;净利润47.20亿元,同比增长26.49%,归属于母公司所有者的净利润40.23亿元,同比增长19.47%;经营活动产生的现金流量净额50.96亿元。

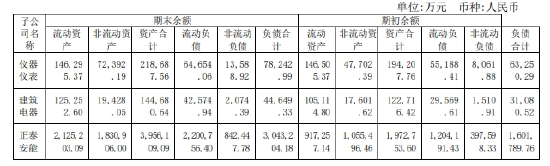

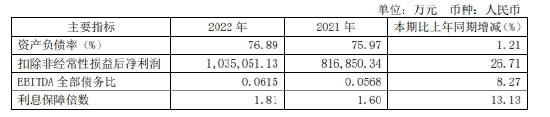

从以上数据可以看出,正泰安能对正泰电器的利润贡献占比是36%左右,营收占比28.3%左右,盈利能力相对来说,还是很可观的。但正泰安能的资产和负债都远超其他板块,截至2022年底,其资产负债率约为76.9%。

目前,正泰电器直接和间接持有正泰安能64.13%股份,为正泰安能的控股股东。经历了几轮引资后,正泰电器持有的正泰安能股份不断下降,但股东阵容越发豪华。如,国家绿色发展基金、中银金融资产投资有限公司、中俄能源合作股权投资基金(青岛)合伙企业(有限合伙)、南网能创股权投资基金(广州)合伙企业(有限合伙)等。

有投资人士认为,股权稀释后引来的股东背景强大,拆分后行情还是乐观的。

中国电建有关人士也表示,“分拆不是分立,电建新能源将仍然作为中国电建新能源业务板块最为重要的并表企业为上市公司股东贡献回报”。

中国电建党委副书记、副董事长、总经理王斌在投资者交流活动上也表示,2023年公司新能源项目新开工数量再创新高,对项目资本金筹措提出了更高要求。根据规划,未来三年间中国电建新增装机规模庞大,资本开支需求紧迫。仅依靠中国电建自身开展大规模权益融资,一方面受限于所属电力工程建设板块的低估值中枢,以发行股份的方式撬动如此大规模资金的难度较大、融资效率较低;另一方面,即便利用中国电建平台实施股本融资,该等大规模融资亦将对现股东的权益大幅度摊薄。

王斌表示,电建新能源独立上市后,受益于资本市场对新能源运营板块的持续关注,其估值水平将显著高于中国电建自身估值水平,融资效率更高,对股东摊薄更小。

分拆上市谁是赢家?

“短期内的股价下跌,是有不明真相的群众割肉出逃,但大资金的态度是正面的”,有投资人士认为,“这是资产分拆后的价值重估,安能分拆出去后百分之九十九是增值的,所以对正泰电器股价是正向支持的。”

一位中国电建投资者认为,这是市场错杀,电建新能源分拆上市对中国电建是利好。“第一、按目前新能源IPO估值,发行价会超过净资产,溢价增资可以增厚老股东权益;第二、中电建新能源在手项目很多,但负债率较高,分拆上市有利于业务的快速发展;第三、利用引战和IPO的资金大量投资风光项目,给电建下属公司带来大量的设计和EPC订单机会,合资公司投资全资公司拿工程订单,不香吗?”

对于子公司分拆上市的利弊,也有人有不同意见。

“分拆上市好比富豪家族的顶梁柱儿子要分家,看似老子还能继续控制儿子(并表),儿子挣钱了也会赡养老子(分红),但实则儿子独立了(上市公司独立性),老子控制力减弱了(中小股东制约)。儿子帮衬其他老弱病残成员的业务没了(关联交易要公允、资金不能挪用)。所以,即便儿子再强(市值再大),老子本体实力也变弱了(按控股公司杀估值)。”一位投资者打了这样的比方。

财经评论员皮海洲认为,“虽然通过分拆上市,可以让分拆出来的优质资产得到更高的估值,但作为母公司来说,分拆出子公司后,母公司的估值就有可能降低,这在一定程度上会影响到母公司投资者的利益。”

“实际上,如果真的是为了子公司的优质资产的发展,即便不分拆上市,上市公司同样也可以通过再融资来进行募资。”他认为,不仅如此,从提高上市公司质量的角度来说,上市公司分拆上市也需要慎行。一家上市公司总需要有些优质资产,如果将上市公司的优质资产分拆上市了,母公司剩下的优质资产也就堪忧了。

皮海洲认为,盲目的将子公司分拆上市其实也是对A股上市资源的一种浪费。“毕竟A股上市公司并不缺少上市资源,为了能够上市,不少企业都在排队上市。因此,对于A股市场来说,并不缺少分拆上市的这些公司来排队上市,而对于排队公司来说,这种分拆出来的子公司排队上市,则是对上市资源的一种浪费。”

他表示,实际上,上市公司中的母公司的质量会因为分拆上市而有所下降,也正因如此,分拆上市不宜滥用。“如果是在同一市场上市,还是要尽量避免分拆上市,至少要在上市公司质量方面严格把关,比如,只有优秀的公司才能分拆上市,分拆上市后母公司的每股收益不得低于1元,避免上市公司的质量因为分拆上市而大幅下降。”