财联社

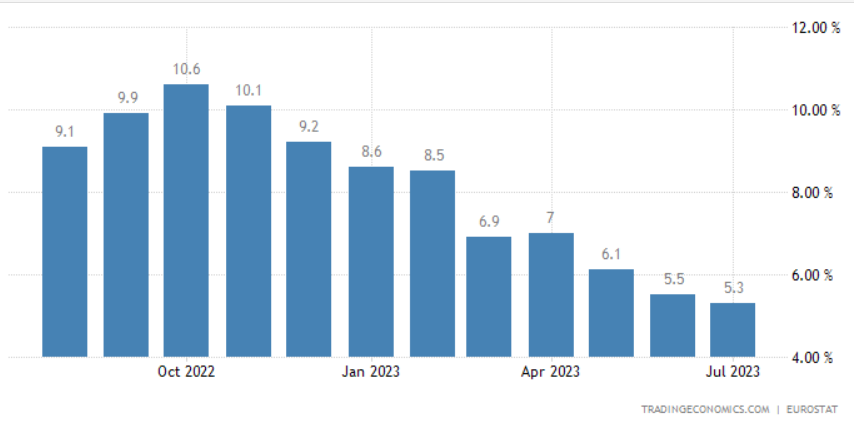

当地时间周一公布的欧元区7月货币供应数据显示,伴随着私营部门借贷停滞和存款下降,欧元区的7月M3数据自2010年后首次出现同比萎缩的情况。金融状况的紧缩,也为欧洲央行后续加息的步伐增添了几分不确定性。

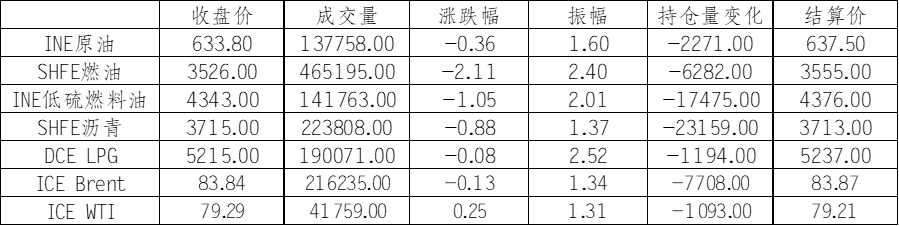

数据显示,作为欧洲央行监控欧元区系统中所有资金的指标,囊括存款、贷款、流通中的现金和多种金融工具的M3数据在今年7月同比下降0.4%,系2010年后头一回同比下降。

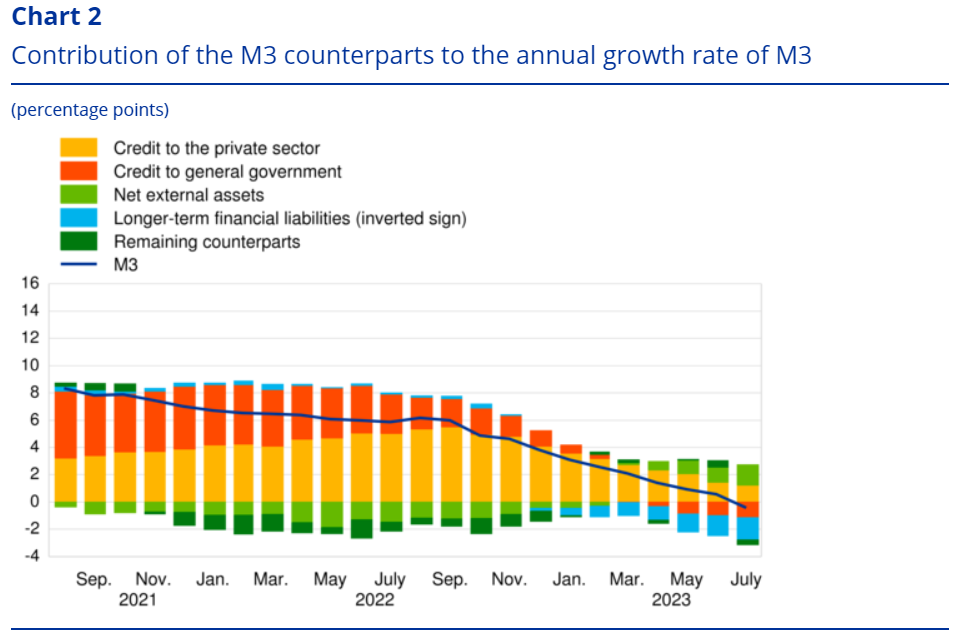

当然,随着欧洲央行将基准存款利率从-0.5%提升至3.75%,叠加缩表操作,出现这样的情况也在意料之中,关键是货币政策制定者是否将此作为“加息到位”的信号。

百达财富管理(Pictet)宏观经济研究主管Frederik Ducrozet解读称,从银行的资产角度来看,情况正处于很糟糕的情况——企业和家庭的信贷增速崩盘,但这是货币政策的特性,而不是Bug,这也意味着欧洲央行应该能在近期停止加息了。

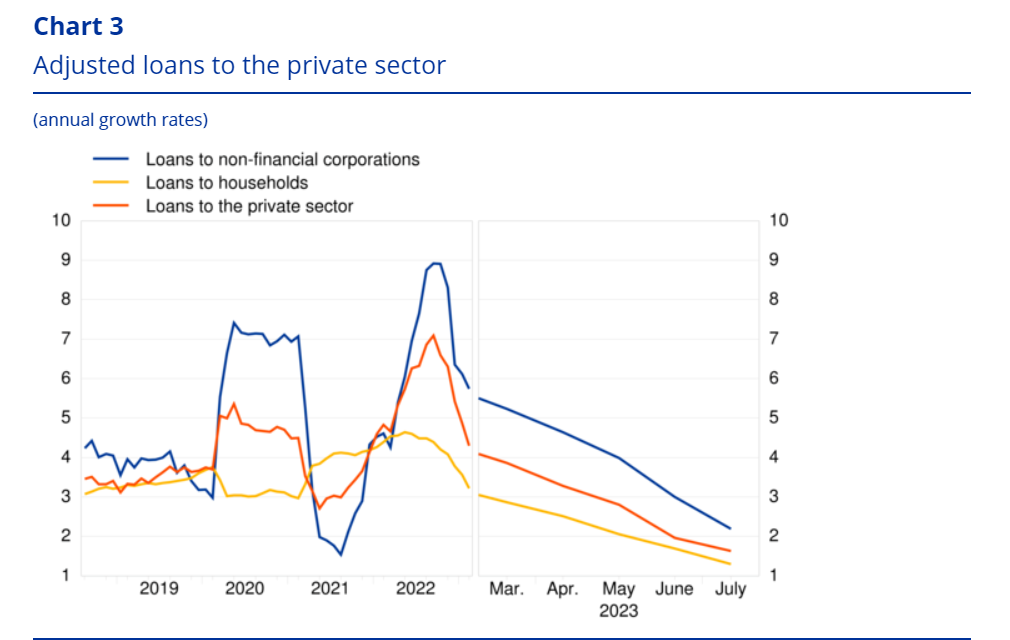

从细分项目来看,欧元区货币供应出现十三年来头一回萎缩的原因,在于私营部门借贷增速跌至1.6%,同时政府贷款也下降了2.7%个百分点,这也是2007年以来的最大幅度下跌。

ING经济学家Bert Colijn表示,银行借贷持续以非常快的速度下降,一方面是商业部门的借贷出现较大幅度的下降,同时家庭贷款(主要是房屋按揭贷款)也在稳步持续下降。

与市场观感相符的是,欧元区的企业和个人也在把钱搬出隔夜存款账户,这部分的资金在过去一年里下降了10.5%。与此同时,收益更高的固定利率存款账户存款规模在过去一年里暴涨85%。

Colijn进一步表示,考虑到经济活动此刻已经进入停滞的模式,货币政策将在未来几个季度里进一步造成经济环境的脆弱性。

经历去年底和今年一季度的持续停滞或萎缩后,欧元区的经济在今年二季度出现环比0.3%的增速,但更多的经济数据和PMI调查都表明,欧元区经济可能会在三季度陷入停滞。

该暂停加息了?

对于欧洲央行即将在9月14日公布的利率决议,拉加德上周在杰克逊霍尔年会上并没有给出进一步的信息,间接显示出加或不加的之间考量非常微妙。在上个月的货币政策会议后,拉加德曾表示“9月可能加息,也有可能暂停一下”。

这也意味着,2010年来首度萎缩的M3数据,将为接下来欧洲央行管委的辩论增添几分不确定性。

在欧洲央行的管委中,比较“鸽派”的人士认为通胀已经开始下降,更多加息只会带来不必要的衰退痛苦。“鹰派”成员则认为,欧元区CPI仍高达5.3%,距离政策目标还是太远了。当然,这件事情也没有那么着急下定论,至少得先看看周四发布的最新欧元区8月CPI,将会给市场带来怎样的通胀走向指引。