来源: 中国基金报

距离本月4日高盛因错误标记“做多做空”被罚300万美元仅过去一周,美东时间4月11日又有消息称,高盛因违反指数掉期交易相关标准,在价格披露上存在问题,将被处以1500万美元的罚款!

CFTC:高盛明显利用信息不对等优势进行违规投机交易

“掉期交易”是指交易双方约定在未来某一时期相互交换某种资产的交易形式。

据《华尔街日报》报道,美国商品期货交易委员会(CFTC)周一表示,高盛在2015年和2016年没有告诉客户,它以一种使他们处于不利地位的方式对掉期进行定价。CFTC称,互换合同与日本、欧洲、香港、新加坡、新西兰和澳大利亚的股票指数挂钩。

和解令显示,以这些条件与高盛交易的客户要么以高于市场水平购买指数,要么以低于市场水平出售,这使他们在交易开始时“陷入困境”(underwater)。在和解过程中,高盛承认没有披露重要的定价细节。

监管机构表示,在CFTC所调查的交易中,高盛交易员在双方同意交易的同一天使用MSCI欧洲澳大拉西亚和远东指数的价值设定掉期的初始价格。而此类交易通常根据指数的次日价值定价,以降低银行在基础市场更多信息方面获得掉期定价优势的风险。

CFTC表示,高盛在找到同意当日掉期的客户时受益,因其可以进行相关交易并迅速获利。监管机构称,高盛交易员没有透露CFTC所说的影响买方成本的重要中间价,有时会告诉客户他们得到了比实际更好的交易。

CFTC认为,高盛倾向于将交易目标对准那些对掉期基础市场运作了解较少的客户。监管机构认为,高盛通过剥夺客户对所提供掉期相对价值的透明度,违反了CFTC对掉期交易商的商业行为标准。

“正如今天对高盛的处罚所表明的那样,CFTC将积极追捕违反这些商业行为标准的掉期交易商。”CFTC执法主任 Ian P. McGinley在一份声明中表示。

高盛一周前刚被罚300万美元

然而就在一周前,高盛刚领了一张300万美元的罚单!

4月4日,美国金融业监管局(FINRA)表示,高盛同意支付300万美元罚款,因公司错的地将数千万份股票订单标记为“做多”而非“做空”。

详细来看,2015年至2018年的6000万份卖空订单,高盛都将其错误地标记为“做多”。监管机构称,这导致该行记录和报告不准确,在一次卖空熔断机制生效期间执行了12335个卖空指令。

FINRA表示,错误标记的订单是由于在升级高盛用于简化其订单流程的自动交易软件期间未能添加一行计算机代码造成的。但高盛在2018年4月接到美国金融业监管局的通知后,修复了这一代码错误。

FINRA认为,高盛也未能建立和维护一个合理设计的监管系统,以遵守其违反的交易报告规则。高盛接受并同意美国金融监管局的调查结果,但不承认或否认这些调查结果。

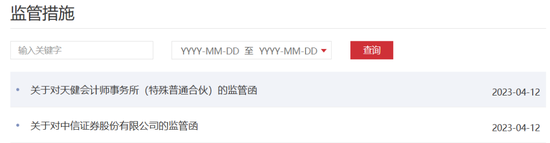

针对国际投行的监管消息不断

近期频频传出多家国际投行被监管的消息!

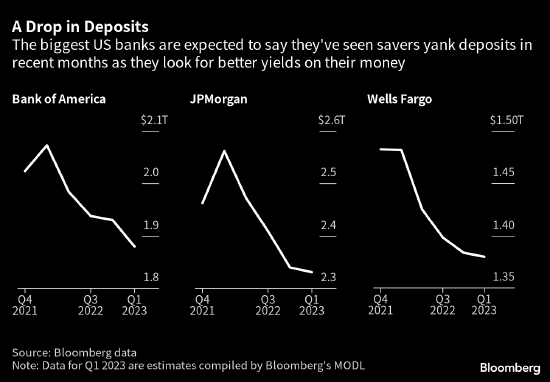

3月31日,美联储和美国财政部对富国银行处以9780万美元罚款,因富国银行允许一家外国银行在该行平台上进行被禁止的交易,违反美国制裁规定。

同在三月底,美国政府法庭文件显示,摩根大通负责贵金属部门的迈克尔·诺瓦克应该被判5年,顶级交易员格雷格·史密斯应该被判6年,罪名包括价格操纵、欺骗、电汇欺诈等。

更早些时候,德意志银行总部大楼遭到德国警方、检方和金融监管部门联合搜查,具体原因拒绝对外透露。但外媒称,据检察官的一份声明可知,搜查令由法兰克福地区法院发布,怀疑未具名的德意志银行员工可能违反了反洗钱法。