改性塑料龙头普利特(002324.SZ)并购老牌锂电厂商海四达后,公司在储能领域大肆扩张。

6月5日晚间普利特公告,公司控股子公司江苏海四达电源有限公司(下称“海四达”)计划组建光伏储能事业部。

一方面,公司将储能业务延伸至光储领域,另一方面,产能扩张脚步未停。同日,普利特还公告,海四达计划投资10亿元在珠海建设年产6GWh储能电池及系统生产线。

这是普利特近一周的第二个储能领域投资计划,仅两大项目计划投入金额已高达112亿元。

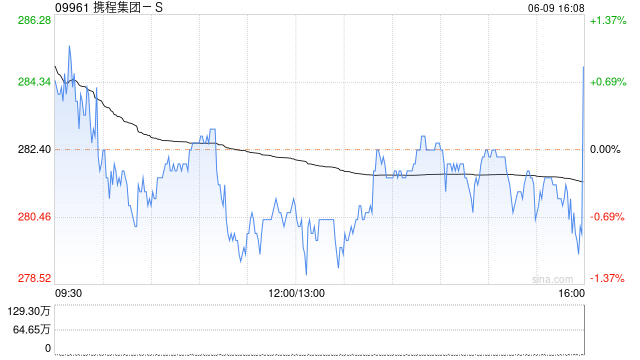

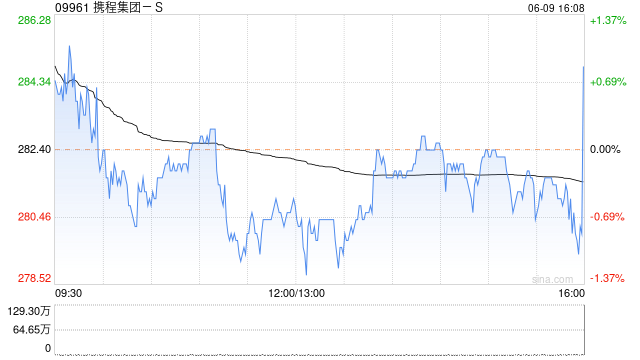

普利特最新市值146亿元,截至一季度末,账上货币资金和交易性金融资产6.42亿元,不到零头,短期借款24.27亿元。

尽管近期公司10.79亿元定增计划已获批,但资金缺口仍高达百亿元。如何解决?公司证券部人士表示,百亿项目是分三期逐步进行,公司之后或还有相关融资计划。

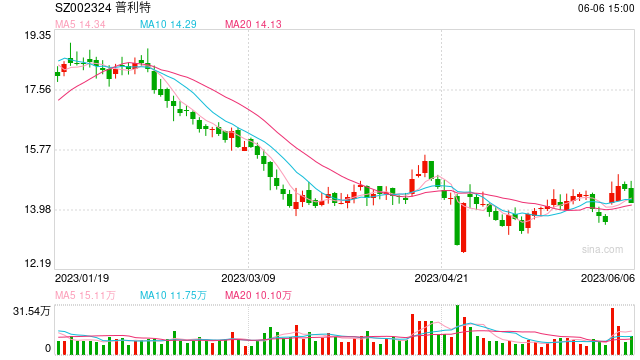

此外,多企业在储能领域疯狂扩张,普利特如此押注会否如期产生业绩。值得注意的是,日前已有券商下调普利特2023年至2024年盈利预期。

海四达成立光伏储能事业部与整个新能源产业前景有关。2022年我国新增风光发电量占全国新增发电量的55%以上,风电光伏已逐步成为我国发电主体。

“在新能源产业蓬勃发展背景下,储能作为解决风光发电不稳定的核心技术,光伏储能电站会带来爆发式增长。”因而,普利特将光储业务纳入海四达未来核心的战略发展方向。

公告中,普利特进一步表示,公司认为风光储一体化是未来产业快速发展的重要方向。在风光储一体化发展的过程中,储能将是新能源核心支持,会贯穿新能源开发利用的全部环节。

据介绍,拟成立的光储事业部主要业务包括光伏以及风电组件、发电侧以及电网侧储能集成以及与储能相关的其他业务等;核心领域覆盖新能源(风电、光电、储能等)EPC、运营维护以及投资合作等。

成立光储事业部的同时,普利特近期的多项储能扩产计划也备受关注。

6月5日,最新的扩产计划中,海四达将落子珠海。

当日,海四达与珠海市富山工业园管理委员会签订协议,双方就海四达在珠海市成立子公司新建6GWh储能电池及其系统生产基地项目等相关条款达成一致。

公告显示,这一项目将重点面向海四达在新型电力系统、智能光伏、工商业等领域的客户提供大方型电芯及系统产品。公司总投资约10亿元。

值得注意的是,就在一周前公司还提出了一个百亿项目。

6月1日,普利特公告,公司拟在浏阳经济技术开发区投资建设年产30GWh钠离子及锂离子电池与系统生产基地项目。项目计划分三期建设,总投资约102亿元。

其中,一期投资约30亿元建设12GWh方型电池项目;二期投资约30亿元建设6GWh圆柱电池项目;三期投资约42亿元建设12GWh方型电池项目。一期计划于2023年底前启动建设。

一周两大项目,共斥资约112亿元,加上海四达今年计划完成1.3Gwh和6Gwh两个储能工厂产能扩建工作。钱从何来?

截至今年一季度末,普利特账上货币资金和交易性金融资产6.42亿元,不到总投资额的零头,与此同时,公司短期借款激增,高达24.27亿元。

好在一周前,普利特筹划已久的10.79亿元定增募资计划终于获批。根据计划,本次募资将有8亿元用于海四达“年产12GWh方型锂离子电池一期项目(年产6GWh)”和“年产2GWh高比能高安全动力锂离子电池及电源系统二期项目”两个项目。

显然,这8亿元也难解渴,且定增募资并非投向最新的两个资金需求量大的项目。同时,定增过后普利特短期内将难以再次通过定增的方式募资。那么,这些项目公司该如何推进呢?

普利特证券部人士称,百亿项目是分三期逐步进行,之后可能会有一些融资计划,比如小额快贷等方式。

近年来,多家上市公司在储能领域大手笔扩张,投资动辄上百亿元。之后,全行业难免面临着如何消化产能的问题。

就普利特而言,定增公告显示,截至2022年9月末,公司拥有三元圆柱锂电池产能1.83GWh/年,磷酸铁锂锂电池1.19GWh/年,定增募投项目将分别新增二项产能1GWh/年和6GWh/年,分别是现有产能的0.55倍和5.04倍。若上述项目未来的客户开发情况不及预期,将导致新增产能无法及时消化的风险。

到2022年末,海四达拥有三元、磷酸铁锂等电池产能共4.03GWh/年。

普利特产能还在快速增长。浙商证券根据普利特技改和产能扩建规划,预计到2023年底公司锂电池产能达11.3GWh,其中磷酸铁锂8.3GWh。这一产能是去年末的近5倍。

“产能是跟着订单走的,因为订单多了,才开始新建产能。”普利特证券部人士称。

普利特原有改性材料和ICT材料两大主业,上游原料深受国际油价周期影响。2022年,公司以11.41亿元收购海四达79.79%股权进入新能源业务领域。

海四达是一家有着约三十年历史的锂电企业,主要产品为三元圆柱锂电池、磷酸铁锂电池和镍系电池,被收购时便有着三元、磷酸铁锂等电池产能3.03GWh/年。

2022年并表后,储能业务也成了普利特最受关注的业务,并拉动公司业绩快速增长。

去年普利特营业收入67.58亿元,同比增长38.76%,归母净利润增长750.99%至2.02亿元。其中,海四达贡献了超10亿元的营收和0.58亿元的净利润。

今年一季度,普利特营收和净利润增幅分别高达47.05%和324.03%。

在5月份的业绩说明会上,普利特高管也就储能业务进行了重点回复。

“目前海四达储能业务订单饱满,6Gwh和1.3Gwh磷酸铁锂产能扩建项目都按计划时间进行中,预计可以按预期时间进度投产。”普利特高管表示,公司目前正在建设的年产6GWh电池项目将重点面向大型集中式、工商业、家用储能等领域,该领域下游市场需求正快速增长。

在钠离子电池方面,海四达也有布局。

普利特高管表示,在建的1.3Gwh电池产线的设计和规划上,公司将建设成一条兼容钠离子电池、锂离子电池的智能自动化生产线。在生产储能锂电池的基础上,公司提前布局,推进钠离子电池的中试和量产。“我们认为凭借钠离子电池的优异性能,在储能、特种车辆、数据电源等领域将有重要的应用前景。”

就三大业务板块,普利特表示,改性材料为公司传统主业,未来将持续稳定增长。新能源业务是公司未来重要投资的产业方向,将快速提升现有产能,已满足储能业务的饱和订单需求。

在重组完成海四达后,普利特提出股权激励计划,并制定了较高的业绩增长考核指标。

考核目标为2022年营收不低于62亿元,2022年至2023年营收不低于177亿元,2022年至2024年营收不低于347亿元。

去年考核目标已完成,今年营收目标下限将在110亿,明年在170亿元,今明两年营收目标增幅均超过50%。

“未来三年将是公司高速增长的期间,公司有信心完成制定的考核指标。”普利特董事长、总经理周文表示。

不过考核指标是营收而非扣非净利润,因此,在产能大规模扩张后,普利特营收高增不成问题,净利润表现更值得关注。

浙商证券预计锂电业务将在2023年后贡献显著增量业绩。不过,由于碳酸锂价格下降引起市场观望情绪,锂电池厂商盈利受影响,浙商证券下调普利特2023-2024年归母净利润预期为6.12亿元、8.29亿元,此前预期值为7.96亿元、10.78亿元。